|

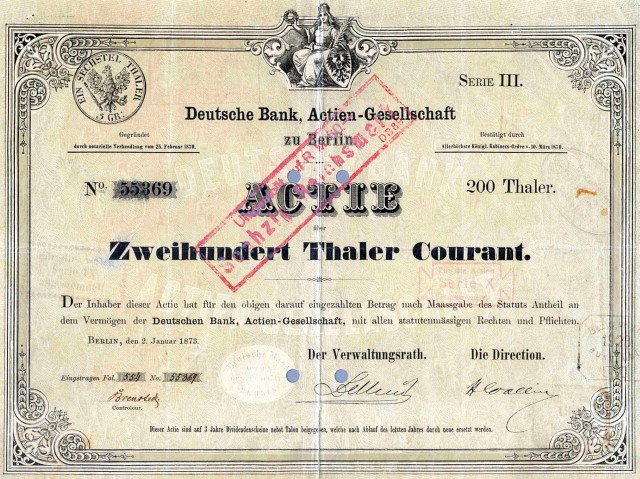

| Részvény a 19. századból (fotó: Deutsche Bank) |

Miután a legnagyobb német pénzintézet, a Deutsche Bank részvényei a hét elején történelmi mélypontra, 10,20 euróra estek, a legvadabb találgatások is szárnyra kaptak a jövőjével kapcsolatban. Miután a német politikusok és a bank vezetése is többször cáfolta, hogy bankmentésre vagy tőkeemelésre készülnének, sokan arra tippelnek, hogy felvásárlási célpont lehet a pénzintézetből.

Talán a legabszurdabb ötlet eddig a törökök részéről merült fel, Yigit Bulut, Erdogan török elnök egyik tanácsadója szerint Törökországnak egy országalapot vagy állami bankkonzorciumot kéne létrehoznia, és megvásárolni a német pénzintézetet – tudósított a Bloomberg. A németek részéről nemzeti pénzintézetnek tekintett vállalatot így törökké lehetne tenni. Ezt az után mondta, hogy a múlt héten a második nagy hitelminősítő is bóvliba minősítette le Törökországot, azóta három százalékkal gyengült a török deviza.

Ugrásra készen a törökök?

„Néhány nagyon jó társaság fog bajba kerülni az EU-ban, és készek kell legyünk arra, hogy megvásároljuk ezeket” – mondja a tanácsadó. Egyébként az egész török bankrendszer eszközei 836 milliárd dollárra rúgnak, miközben a Deutsche Banké 1,83 milliárd dollárt tesznek ki. (1630 milliárd euró.) Csakhogy, amint nemrég beszámoltunk róla, a bank tőzsdei áron vett értéke 14,5 milliárd euró körül volt a hét elején (miközben az OTP-é is 6,7 milliárd euró).

A bank részvényei a 10,20 eurós minimum óta kissé magukhoz tértek az utóbbi két napban, ma délben 10,88 euró volt az értékük, ám ez is alacsonyabb, mint a történelem során korábban bármikor. Az után süllyedtek ilyen mélyre, hogy az USA hatóságai 14 milliárd dollárt kezdtek el követelni rajta a 2008 előtt eladott jelzálogpiaci kötvények miatt. A jelek szerint ebben az EU és az USA közötti politikai ellentétek is vastagon benne vannak.

Az első öt már amerikai

A német DPA hírügynökség cikke, amelyet az egész német sajtó átvett, azt írja, hogy a világ legnagyobb befektetési bankjainak listáján a Deutsche Bank az idén a harmadik helyről a hatodikra esett vissza. (Az első ötben már csak amerikaiak vannak: JP Morgan, Goldman Sachs, Citigroup, Bank of America, Morgan Stanley.) A bank részben saját belátása szerint épített le tevékenységeket takarékossági programja keretén belül.

Miközben az USA bankjainak a nyeresége már meghaladja a 2008-as krízis előtti szintet, Európa tele van billegő bankokkal – írja a DPA. Németország másik nagy pénzintézete, a Commerzbank is ilyen, nemrég jelentette be 9000 dolgozó leépítését. Az USA legnagyobb bankjai 2012 óta 468, az európaiak eközben csak 98 milliárd euró nyereséget értek el összesen. A cikk szerint az USA bankpiaca oligopolisztikus, a hat legnagyobb szereplő adja a piac felét. (Az oligopólium „olyan piacok megnevezése, ahol az eladók viszonylag kis számban vannak jelen, és ennek köszönhetően meglehetősen nagy piaci erővel rendelkeznek” - Wikipédia.) Németországban viszont a sok szövetkezeti bank és takarékpénztár miatt a piac széttagolt, erős a verseny.

Maga zsugoríthatja magát

Sokan úgy vélik, a német nagybank „too big to fail”, túl nagy ahhoz, hogy hagyják bedőlni. Például a Bloomberg által idézet szakértők is azt mondják, ha a Deutsche Bank valóban nagy bajban lenne, a német politikusoknak nem maradna más választásuk, mint az állami segítség. Ráadásul, mivel az EU jogszabályai (BRRD) limitálják az állami beavatkozást, túl sok variáció közül sem választhatnak. Egy lehetőség a megválás egyes üzletágaktól és a leépítések, mint a Commerzbanknál.

Piaci körülmények között?

Bizonyos feltételek megléte esetén, például ha magánbefektetők is vásárolnak részesedést, piaci körülmények között történik, az állami részvényvásárlást engedélyezhetik az EU hatóságai. Ha tíz eurón vásárolnának részesedést, majd bebizonyítanák a piacnak, hogy téved ezzel az alacsony árral, az nem ütközne a jogszabályba – idéznek egy brüsszeli szakértőt.

A jogszabály azonban bizonyos szigorú feltételek esetén azt is lehetővé teszi, hogy az állam rendkívüli lépéseket tegyen. Például ha komoly gazdasági zavarok korrigálásáról vagy a pénzügyi stabilitás megőrzéséről van szó.

Ekkora bail-in lehetséges?

Az osztrák Der Standard úgy foglalja össze az EU-s szabályokat, hogy először a pénzintézetnek magának kell megkísérelnie a saját megsegítését, például eszközök eladásával. Ha ez nem sikerül, akkor jöhet a bail-in, azaz a részvényesek és hitelezők bevonásával végzett kisegítés, akiknek össze kell dobniuk a szükséges tőkét. (A bail-in a belső kör beavatkozása, a bail-out kívülről jövő személyek által végzett kisegítés.)

Ez után még beszállhat egy, a bankok befizetéseiből táplált segélyalap is. A lap szerint azonban a Deutsche Bank hatalmas mérete miatt kétséges, hogy ezek az eszközök elegendőek lesznek-e, ha a pénzintézet bajba kerül. Emlékeztetnek rá, hogy az IMF nemrég a világ legnagyobb rendszerszintű kockázatának nevezte a bankot.

Tőkekövetelményeket nem emelnének

A híres német gazdasági kutatóintézet, az Ifo főnöke, Clemens Fuest szerint ha a nagy német pénzintézetek jelenlegi helyzete fennmarad, az nagyban növeli egy válság kialakulásának az esélyét. Szerinte szigorítani kellene a bankokra vonatkozó sajáttőke-követelményeken, hogy csőd esetén ne az adófizetők pénzéből kelljen kimenteni a pénzintézeteket. Legalább a mérlegfőösszeg nyolc százalékát kellene kitegye a saját tőke.

A Financial Times szerint azonban Valdis Dombrovskis, az Európai Bizottság alelnöke azt mondta, Brüsszel nem fogad el olyan reformokat, amelyek az európai bankszektor tőkekövetelményeinek szignifikáns növelését jelentik.

|

Toxikus eszközök a Deutsche Banknál A BÉT-en szereplő Altera Vagyonkezelő Facebook-kommentárja szerint méltatlanul kis figyelmet kap a legveszélyesebb pont: a német bank derivatív kitettsége. „A derivatív, vagy származtatott termékek (CFD-k, opciók, swap ügyletek, stb.) globális piaca megközelítőleg 550-700 ezer milliárd dollár. Ebből 75 000 milliárd dollárnyi a Deutsche Banknál van, amivel a világ legnagyobb derivatív kereskedője.” Eközben a világ GDP-je megközelítőleg 50 000 milliárd dollár, a világ kötvény- és részvénypiacainak együttes értéke körülbelül 100 000 milliárd dollár. „Egy ilyen irdatlan állományon 1%-nyi veszteség 750 milliárd dollár mínusz, ami nem csak a bankot viszi el, de a teljes nemzetközi bankszektort le tudja rombolni. Shortoljuk a Deutsche Bankot” - teszik hozzá. |

Az amerikai elnök elemezte az iráni helyzetet.

Az amerikai elnök elemezte az iráni helyzetet.