Összefoglaló:

- A pénzügyi zárások és egyéb számviteli folyamatok nagy része Excel-táblázatban történik még a nagyvállalatok körében is, így az ezekkel a feladatokkal töltött idő akár 30-40 százaléka is automatizálható vagy megspórolható lenne.

- Tekintve, hogy minden vállalat köteles a pénzügyeit számon tartani, az automatizálást és a pénzügyi zárást támogató megoldások piaca óriási, akár éves szinten 18,5 milliárd dolláros is lehet.

- A BlackLine által kínált számviteli szoftver egyedi a piacon, legkomolyabb versenytársa pedig más piaci szegmenst céloz meg

- A pénzügyi zárásra és rekonsziliálási folyamatokra nyújtott egyedi megoldásait az SAP is széleskörűen alkalmazza

- Üzleti modellje, alacsony P/S rátája és az elemzők véleménye alapján a BlackLine egy jó befektetésnek bizonyulhat.

Cégprofil:

A BlackLine Inc. számviteli és pénzügyi műveletek automatizálása és korszerűsítése céljából kínál egy felhőalapú szoftverplatformot. Ez az alábbi hét alapvető termékből áll: számla-egyeztetés, feladatkezelés, tranzakció-egyeztetés, naplóbejegyzés, varianciaanalízis, főkönyvek konszolidálásának kezelése és a napi rekonsziliálás.

Iparági áttekintés:

Egy vállalatot irányítani pontos pénzügyi és számviteli adatok nélkül olyan, mint világkörüli útra indulni térkép és a megfelelő jármű nélkül. Érdekességként, Sebastian Elcano és Ferdinand Magellan 1519-ben kerekedett fel, hogy megkerüljék a földet, ami összesen 1082 napjukba került. Bő három évszázaddal később, ahogy a ’80 nap alatt a föld körül’ című film is vászonra vitte, George Francis Train ugyan ezt a túrát már töredék idő alatt megtette. A 21. századra azonban újabb technológiai vívmányok születtek, így 2005-ben Steve Fosset már csupán 67 óra alatt megkerülte a földet az erre a célra kialakított repülőgépében. (Forrás itt.)

Manapság a vállalatok jelentős része továbbra is főként Excel-táblázatokra hagyatkozik a pénzügyi folyamataiban. Ugyan az Excel egy rendkívül sokrétű és hasznos technológia, rengeteg benne a manuális folyamat, a hibázási és az adatvesztési lehetőség és még sorolhatnánk. A legtöbb nagyvállalat emiatt bevezetett különböző szoftveres támogatást, azonban ezek is még a 2000-es évek logikájára és technológiájára épültek. Nevezetesen, ezek még nem felhő alapúak, a különböző moduljaik nehezen kommunikálnak egymással, az adatok nem töltődnek be mindenhol automatikusan, az új üzletigényekhez igazodó változtatásokat komoly számítástechnikai beavatkozással lehet megoldani, stb. Összefoglalva, az Excel-táblázat és a legtöbb vállalatnál fellelhető szoftveres támogatás ugyan hasonló előnyöket ad, mint a XIX. századi térkép és gőzmozdony a világkörüli utunk során, de ma már létezik GPS és repülőgép is!

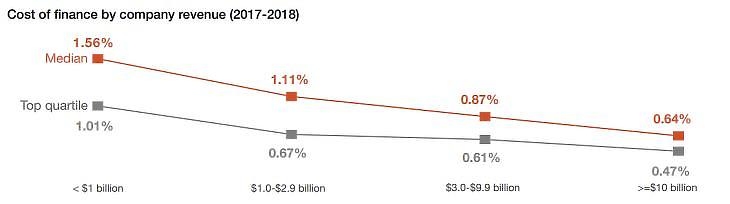

Elhagyva a világkörüli út hasonlatát, azok a megoldások, amik segítik a könyvelés és a pénzügyi zárás folyamatát, rendkívül értékesek a vállalatvezetőség számára. Legnyilvánvalóbb, hogy a pénzügyes munkatársak sok idejét felszabadítja, aminek hatására bérköltség spórolható meg, vagy inkább a felszabadult idejükben a munkatársak nagyobb hozzáadott értékű elemzéseket tudnak készíteni. A PricewaterhouseCoopers (PwC) 2019-es tanulmánya szerint a vállalatok a teljes bevételüknek az átlag 0,64-1,56 százalékát csak a pénzügyi osztályuk fenntartására fordítják:

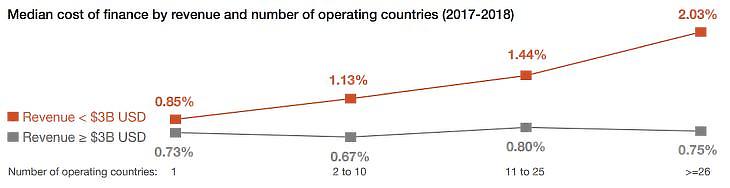

Sőt, minél több országban van jelen az adott vállalat, a költségek annál jobban emelkednek. Például a pénzügyiosztály költségei akár 2 százalék felé is emelkedhetnek azoknál a kisvállalatoknál, amelyek több mint 25 országban forgalmazzák termékeiket:

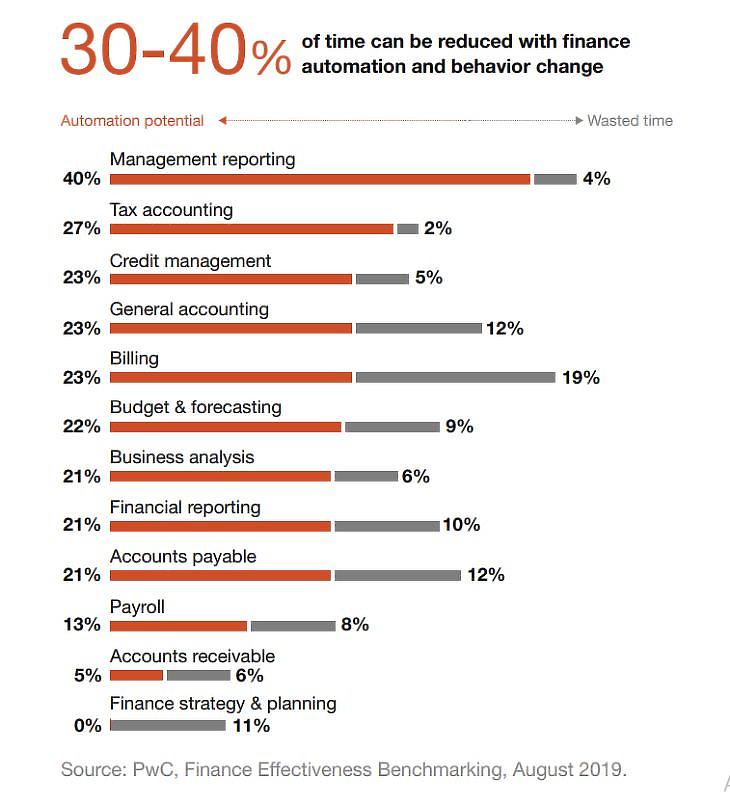

1-2 százalék ugyan nem hangzik soknak, azonban végső soron a pénzügyi tevékenység inkább egy támogató funkció, így minden hatékonyságjavulás egyenesen javítaná a vállalat jövedelmezőképességét. És valóban, a korábban hivatkozott PwC-s riport szerint a pénzügyi folyamatokra fordított idő 30-40 százaléka vagy automatizálható vagy megspórolható:

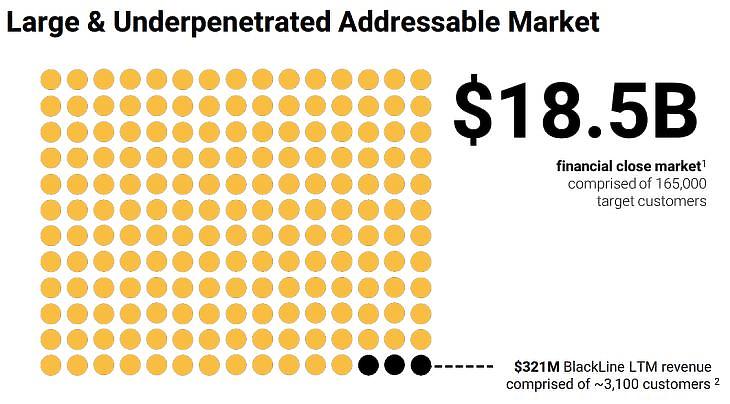

Tekintve, hogy minden vállalat köteles a pénzügyeit számon tartani, az automatizálást és a pénzügyi zárást támogató megoldások piaca óriási. A BlackLine becslése szerint éves szinten ez akár 18,5 milliárd dollár is lehet globálisan, ami több mint 165 ezer megcélozható vállalatot jelent. Sőt, az Excel alapú működés és az automatizálási lehetőségek kihasználatlansága miatt egyelőre ez egy rendkívül alulpenetrált piac, amiből egyelőre a BlackLine kevesebb mint 2 százalékot mondhat magáénak, így szinte ’korlátlan’ növekedési lehetőségek állnak a cég előtt:

Cégelemzés:

A BlackLine Inc. pénzügyi és számviteli megoldásokat nyújt az ügyfeleinek Software as a Service (SaaS) formában, amin az alábbi fő funkcionalitások érhetőek el:

- A rekonsziliációs terméke egy olyan központosított munkafelüleletet nyújt, amiben a munkavállalók együtt tudnak dolgozni, a könyvelési rekonsziliációt hatékonyabbá téve.

- A tranzakció párosító modulja hatékonyan elemez és rekonsziliál magas számú egyéni tranzakciókat.

- A pénzügyi zárást támogató termékükkel olyan feladatlistákat lehet készíteni, ami segíti a felhasználók munkájának koordinálását.

- A variancia-elemző modul folyamatosan figyeli és automatikusan azonosítja a mérlegben és eredménykimutatásban jelentkező fluktuációt.

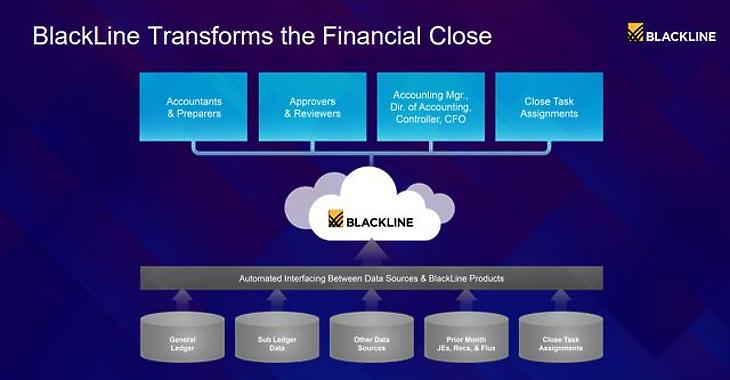

Ezen kívül még számos más megoldást nyújt, amivel a vállalatok pénzügyi és számviteli folyamatait hatékonyabbá teszi azzal, hogy a BlackLine felhasználóinak központosított hozzáférést biztosít a főkönyvhez és más pénzügyi adatokhoz a felhőalapú platformján keresztül:

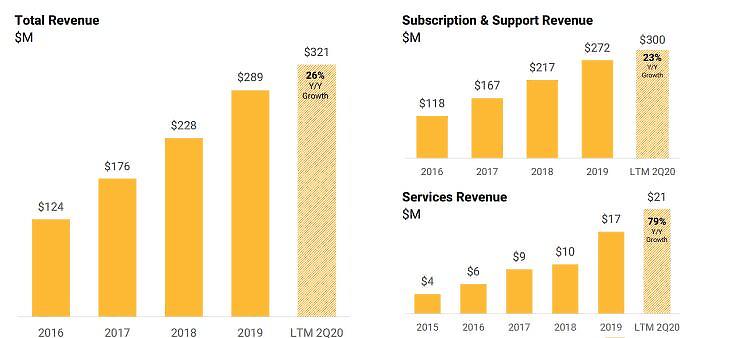

A vállalatnak már több mint 3100 ügyfele és 270 000 felhasználója van, valamint 130+ országban és szinte minden iparágban jelen van. Ügyfelei között tudhat olyan cégeket, mint a Coca-Cola, az Ebay, a Hershey, a Philips, a Nike és még számos hasonló cég. Nem véletlenül mutatott évi átlagos 41,6 százalékos növekedést árbevétele. Ugyan a növekedés üteme lelassult (legutóbbi negyedév alapján már „csak” 26 százalékot nőttek a bevételek év/év alapon), 2020 végére 337,4 millió dolláros árbevételt várnak, 2021 végére pedig 400 millióra is növekedhet ez a szám.

A BlackLine azzal különböztette meg magát, hogy a pénzügyi zárási és a rekonsziliálási folyamatokra fókuszált, amelyek eddig munkaigényes és nagy figyelmet igénylő feladatok voltak. Azonban a koronavírus miatt ez a cég is nehezen teljesített az első negyedévben, ám a második negyedévben a további nehézségek ellenére is talpra állt. A vállalat terméke a piacon szinte példátlan funkciót, kezelhetőséget és ügyfélélményt tekintve, ám ez még nem lenne elég a sikerhez. A valódi érték az üzleti modellel született meg, ugyanis minden ügyfél egy visszatérő bevételforrást jelent. Ez annak köszönhető, hogy amint integrálva van a BlackLine rendszere egy vállalat számviteli rendszerébe, azt nehéz egy új rendszerre lecserélni. Mivel a szolgáltatásért rendszeres időközönként kell fizetni, az ügyfelek ,,életük végéig” azok is maradnak. Ezek mellett a karbantartások, rendszertelepítések és továbbképzések mind további bevételi forrásokat jelentenek. A már meglévő erősségek ellenére sokan még mindig további növekedési lehetőséget látnak a BlackLine értékében.

,,The Rule of 40”

Az egyik ipari mérőszám, amelyet gyakran használnak szoftvergyártók számára, a 40-es szabály - egy iparági hüvelykujjszabály, amely segít meghatározni, hogyan lehet egyensúlyba hozni a növekedést és a jövedelmezőséget. A ,,Rule of 40”-t, avagy a 40-es szabályt a következőképpen értelmezzük: ha egy vállalat növekedési üteme plusz a profitmarzsa, vagy szabadcashflow-marzsa legalább a 40 százalékot eléri, akkor a cég növekedése és cash flow-ja egyensúlyban van, és pénzügyi szempontból egészségesnek tekinthető. Úgy is összefoglalhatjuk, hogy alacsonyabb nyereségesség (vagy akár veszteségesség) is elfogadható, ha dinamikusabban nő a cég.

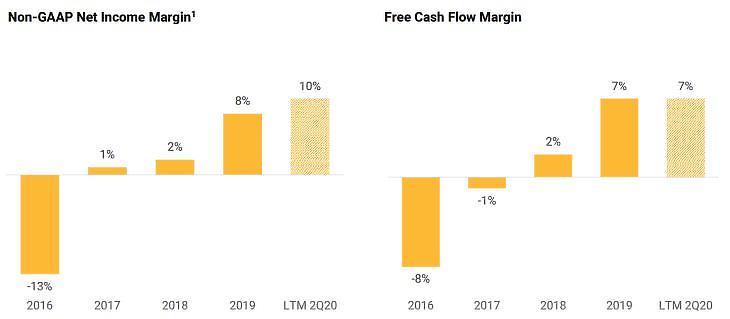

A BlackLine esetében a szabadcashflow-marzs 11,8 százalék, míg árbevétele 26 százalékos növekedést produkált. Ezek összege 37,8 százalékot eredményez, mely 2,2 százalék híján éri el a 40-et. Azonban fontos megjegyeznünk, hogy a mostani növekedési ütemben már tükröződik a koronavírus hatása, hiszen számos cég elodázta az új fejlesztések bevezetését, és így a BlackLine üzletszerzése is lelassult. Azonban az elemzők a növekedés újbóli gyorsulását várják 2021-től:

Ezen felül a szabadcashflow-marzsa is javulni fog várhatólag a cégnek, ami elsősorban a méretgazdaságosság javulásának, vagyis az előfizetés alapú üzletmodelljének köszönhető. A cég 2016-ban még folyamatosan ’égette a pénzt’, azonban 2018-tól már cashflow-pozitív lett:

Ezeket figyelembe véve arra következtethetünk, hogy a cég idővel meg fogja haladni a 40-es szabályt, ami várhatólag további felértékelődéshez vezethet.

Versenytárs-elemzés:

A BlackLine főbb versenytársai: Oracle NetSuite, Sage, Microsoft Dynamics Gp., Workiva, Floquast, Planful, Redwood Reporting. A NetSuite nagyon hasonló feladatokat lát el, mint a BlackLine, viszont nagyon komplex, ezért erre átállni meglehetősen idő- és munkaigényes. Ezzel együtt 21 000 ügyfele van, ám ezek között számos kis- és közepes méretű vállalat van. Az Oracle vállalat a NetSuiton kívül számos egyéb felhőalapú szolgáltatással rendelkezik, ám részvényárfolyama várhatóan nem teljesít majd olyan jól az elemzések szerint, mint a növekedésorientált BlackLine. A többi vállalat közül kettőre érdemes különösebb figyelmet fordítani. A Floquast egy olyan rendszert biztosít, amely meglehetősen hasonlít a BlackLine szoftverére, sőt számos kategóriában jobb értékelésekkel rendelkezik. Azonban ez a vállalat 12 évvel később alapult meg, mely jelentős hátrányt jelent egy visszatérő ügyfélkör kiépítésekor. Valamint 62 százalékban közepes méretű vállalatok az ügyfelei, ezzel szemben a BlackLine 68 százalékban nagyvállalatokkal dolgozik. Összehasonlításokat az alábbi linken lehet olvasni.

Tekintve, hogy a direkt versenytársaival nem igazán összehasonlítható a BlackLine pénzügyi szempontból – hiszen a Microsoft és az Oracle érett cégek, amelyeknek más üzletágai is vannak, a Floquast pedig nem tőzsdén jegyzett – az alábbi táblázatban a BlackLine-hoz hasonló növekedésorientált szoftvergyártó cégek gyűjtöttük ki. Ha ezeket a 40-es szabály szempontjából értékeljük, akkor jól látszik, hogy a CrowdStrike, az Atlassian Corp, a Slack, és a ServiceNow nagyon gyorsan fejlődő cégek, melyek közül három igen magas szabadcashflow-marzzsal is rendelkezik. Azonban ezen cégek magas Price-to-Sales (P/S) rátája azt sejteti, hogy túl vannak árazva. Ezzel szemben a BlackLine egy pénzügyileg egészséges cég, stabil növekedéssel és alacsony P/S rátával, amely alulértékeltségére utalhat.

Technikai elemzés:

Az elmúlt két évben a BlackLine részvények ára (kék vonal) a bevétel és a profit növekedésének köszönhetően több mint háromszor annyit emelkedett, mint az S&P500 (lila vonal):

A koronavírus okozta tőzsdei krach a BlackLine-t sem kerülte el, azonban a vállalat gyorsan felépült a márciusi mélypontjáról, és azóta új történelmi csúcsra emelkedett. Majd az augusztusi gyorsjelentése során ugyan a vállalat messze felülmúlta az elemzői várakozásokat (20 centes részvényekre jutó profit az elemzők által várt 10 cent helyett), a részvényár mégis közel 20 százalékot esett, egészen a 200 napos mozgóátlagig (piros vonal):

A következő napokban párszor tesztelte az árfolyam a 200 napos mozgóátlagot, azonban az stabil támaszt nyújtott. Ezzel párhuzamosan az RSI nevű indikátor is leesett 32-ig, ami már egy erős alulpozicionáltságot jelzett. Jelenleg az RSI már 44-es értéket mutat, ami csak kicsit mondható alulvettnek, azonban időközben az MACD nevű indikátor a mozgóátlagok keresztezését vetíti előre, ami egy erős vételi jelet jelentene. Emellett a 7 napos mozgóátlag (rózsaszín vonal) is egy pozitív momentumot élvez és támasztja az árfolyamot, így technikai szempontból is kedvezőnek tűnik a jelenlegi belépési szint.

Szerző: Somfai Fábián (partner), Barlai Olivér (analyst) - MFC Equity

A Stock Picking rovat előző részében Momo Inc. randevú és kapcsolattartási platformot mutatták be az MFC Equity szakértői, aminek a keresletét több szociodemografikus trend is hajtja - a cikk itt olvasható >>

A befektetések kockázattal járnak. Javasoljuk, hogy minden befektetési döntés meghozatala előtt konzultáljon pénzügyi tanácsadójával a lehetséges kockázatokról.

Az MFC Equity rövid bemutatása

Az MFC Equity egy nemzetközi befektetési klub, amely öt különböző helyszínen több mint 100 aktív taggal van jelen. A klub célja, hogy egy olyan platformot teremtsen, ahol a tagok közösen tanulhatnak a pénzügyi piacokról. A kiválasztott tagok – a megszerzett tapasztalataikat kamatoztatva – jelenleg egy ~100 000 USD-s portfoliót kezelnek közösen. A közel öt éve indított részvényportfóliójuk ~21 százalékos annualizált hozamot ért el, míg az S&P500 ~9 százalékos annualizált hozamot nyújtott ugyanazon időszakban. (2020. májusi 31-i adatok szerint.)

Az MFC Equity befektetési stratégiájának célja, hogy növekedésorientált cégek elárazásait fundamentális elemzés segítségével azonosítsa. A befektetési keretrendszerük öt fő területre fókuszál: 1. iparági dinamika, 2. cégek stratégiai pozíciója, 3. fundamentumok, 4. értékeltség, 5. befektetői hangulat.

Habár Magyarországról indult a szervezet, mára a klub olyan brit egyetemeken létesített kirendeltségeket, mint a University of Cambridge, University of St. Andrews és a University College of London. A klubnak két hosszú távú víziója van:

- Tehetséges fiatalok toborzásával a klub egy olyan pénzügyi szakemberképző intézményé szeretne válni, amelyet a pénzügyi közösség is elismer.

- Külsős tőke bevonásával egy hivatalosan bejegyzett alapkezelőcéggé válni.

További részletek a www.mfcequity.com honlapon találhatóak.

Köszönetet mondott Trumpnak, hogy mellé állt.

Köszönetet mondott Trumpnak, hogy mellé állt.