A döntést végülis nem az elnök, hanem az FOMC, a monetáris politikai bizottság hozza meg. A döntés nyilván ritkán egyhangú, a tagok véleménye erősen el is térhet egymástól. Nyilatkozataik alapján úgy tűnik, az utolsó üléseken ez így volt, és meg is van az oka az erős véleménykülönbségeknek.

Az elnök óvatos

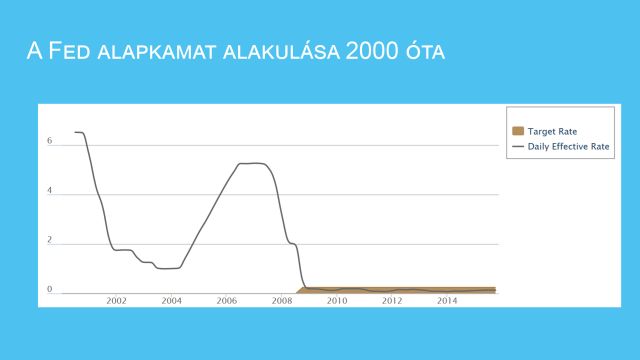

A legfontosabb kérdés továbbra is az, hogy miért kell, vagy miért célszerű sok év után is a lehető legalacsonyabb szinten, gyakorlatilag a 0-n tartani az amerikai kamatokat. A jegybankelnök ezt úgy indokolja, hogy ő a gazdaság lassulása irányába mutató kockázatot erősebbnek tartja. Ez normális kamatszint mellett ésszerű érvelésnek tűnik, de 0 kamatnál már nem ugyanaz a hatás.

Janet Yellen elsősorban az inflációval, illetve annak hiányával elégedetlen. Ez elsőre furcsa, hisz megszoktuk, hogy az infláció ellen inkább küzdeni szoktak, de ha az túl alacsony, esetleg negatív (defláció) akkor ez kedvezőtlen gazdasági folyamatokra utalhat, amikor a termékek és szolgáltatások árai csökkennek, előállításuk veszteségessé válhat, így egyes tevékenységekkel felhagynak a gazdasági szereplők.

Munkahely van bőven, de…

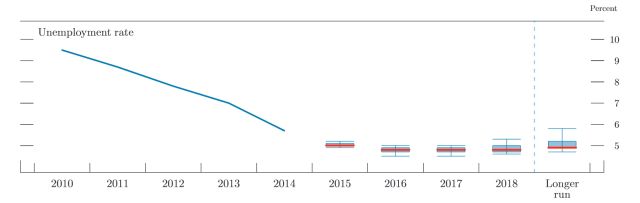

Persze ha ez történik, akkor elbocsátják dolgozóikat, ami rögtön meglátszik a munkanélküliségi statisztikákban. Csakhogy most ilyesmiről szó sincs: a munkanélküliség meglehetősen alacsony, az újonnan munkanélküli segélyért jelentkezők száma pedig több mint 40 éve a legalacsonyabb. De akkor mégis mitől tart a jegybankelnök?

|

| A Fed szeptemberi előrejelzése a munkanélküliség alakulására |

A gondolatmenete szerint igaz, hogy a munkanélküliség alacsony, de arra gondol, hogy ha inflációmentes marad a környezet, és a világban még valamilyen lassulás is bekövetkezik, akkor majd biztos felborul a munkaerőpiac. Vagyis nagy esélyt ad neki, hogy ez mégis megtörténik.

Félelem

Ez tulajdonképpen maga a félelem, legalábbis a piacok így értékelik. Ha a kamatszint valamilyen szokványos mértékű lenne, ezt a gondolatmenet teljesen elfogadható lenne: adott a két fő tényező, az infláció alacsony mértéke, ami lazítást indokol, és a munkanélküliség alacsony szintje, ami szigorítást indokol, és a kettő eredőjeként nem változik a kamat.

Csakhogy szó sincs normál kamatszintről, és így egész más a helyzet. A kamat a lehetséges tartomány alján van, innen érdemben csak egyfelé lehet menni. Ez azt jelenti, hogy ha újra valamikor szükséges lesz a monetáris enyhítés, és ez a pillanat lenn találja a kamatot, nem marad eszköze a jegybanknak. A válság már 5-6 éve véget ért, csak épp nem lett olyan nagy fellendülés Amerikában, amekkora a korábbi visszaesések után.

A másik oldal

Ez azonban, az emelést szorgalmazók véleménye szerint, nem ok arra, hogy a kamat válságszinten maradjon. Szerintük, ha kicsit magasabb lenne, mondjuk nem 0, hanem 1 százalék, akkor ez azt üzenné, hogy normalizálódott a monetáris politika, mozgástere is lett, és a gazdasággal ugyan nem elégedett a Fed, de nem is jelez vészhelyzetet.

Persze ehhez lehet, hogy jóval előbb kellett volna megtenni a kisebb emeléseket. Kérdés, hogy melyik vélemény fog most felülkerekedni. A piaci résztvevők között végzett közvélemény kutatás szerint csak 30 százalék annak esélye, hogy még idén kamatemelés lesz.

Egy nézőpont: le kell számolni a régi beidegződésekkel

Vajon pontosan tudja az amerikai jegybank, hogy mit csinál, vagy megijedt? A befektetők kételkednek a Fed döntéseiben, kezdik megkérdőjelezni a hitelességet. Barlai Róbert, az OTP Bank ügyvezetője szerint viszont ideje leszámolni a régi beidegződésekkel: a kínai lufi kipukkanása még nem csapódott le az amerikai adatokban, ezt pedig nem hagyhatja figyelmen kívül a jegybank. Barlai Róbert korábban a Napi Kommentár vendége volt a Privátbankár.hu-n:

Csaknem másfél év után újra csökkenhet az alapkamat.

Csaknem másfél év után újra csökkenhet az alapkamat.