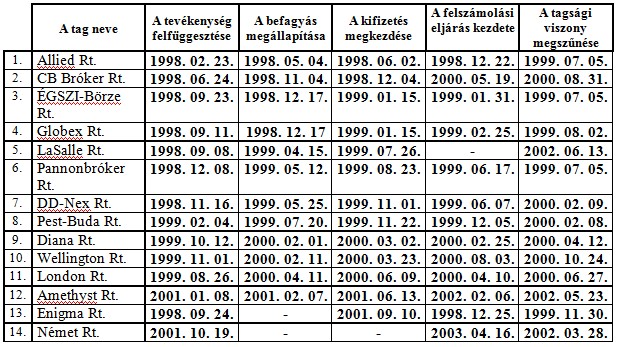

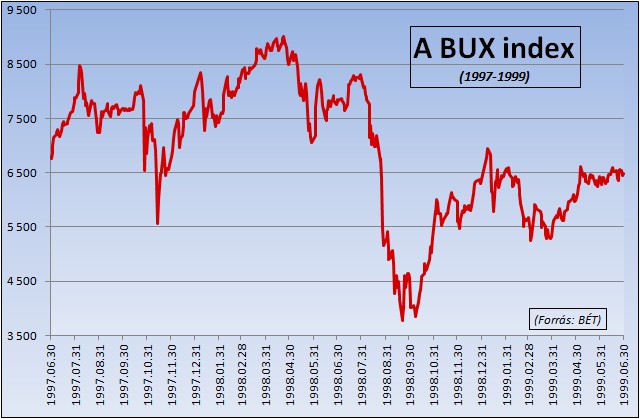

Az első bedőlések még 1998 első felében következtek be, a legtöbb eset azután 1998 végén és 1999-ben történt, nem véletlenül: Először egy kisebb tőzsdekrach rázta meg a magyar piacot 1997 őszén (az úgynevezett ázsiai vagy délkelet-ázsiai válság), majd egy nagyobb 1998 őszén, amelynek mélypontja szeptember 21-én 3775 pontos BUX-indexnél volt. Néhány cég napokkal vagy pár héttel ez után dobta be a törölközőt. (Lásd a táblázatot.)

Magától nem tűnhet el

Akkor is igaz volt, most is, hogy a csődök jellemzően szabálytalanság, bűncselekmény miatt következnek be. „Az összeomlások nem jelezhetők előre, mivel azokat szinte mindig bűncselekmény eredményezi. A letét magától nem tűnik el…” – mondta erről a Beva szakértője a Privátbankárnak. A fő veszteségforrás annak idején a BUX indexre kötött határidős ügylet volt, amivel sok spekuláns, kis- és nagybefektető játszott.

A hasonló származékos, határidős ügyletek tulajdonságainak megfelelően a határidős BUX-ügyleteken keletkező nyereséget naponta jóváírják, a veszteséget levonják, sőt nagyobb elmozdulások esetén nap közben is van elszámolás. Ilyenkor ha az ügyfélnek nincs elegendő fedezet a számláján, akkor kényszerértékesítik a befektetését, és az elért veszteséget utólag próbálják behajtani rajtuk. Amíg ez nem sikerült, a brókercégnek helyt kell állnia ügyfeléért.

Elfolyott a lyukba tömött pénz is

A brókercégeknél annak idején általában valami ilyesmi történt, túl sok ügyfél túl sokat veszített, esetenként maguk a brókerek és cégvezetők, cégtulajdonosok is. Az így keletkező nagy vesztségeket jobb híján másoktól szabálytalanul kölcsön vett pénzekkel pótolták, arra számítva, hogy ha az árfolyamok megfordulnak, akkor majd vissza tudják pótolni. Ez azonban nem vagy túl későn következett be, amikor már túl nagy volt a veszteség, és nem volt mivel kipótolni.

Sok esetben tehát nem arról volt szó, hogy tudatos pilótajátékokat űztek volna, és rendszeresen hamis adatokkal tévesztették volna meg az ügyfeleket és a hatóságokat, vagy hogy eleve nem állt volna szándékukban a cégeknek visszaszolgáltatni az őrzött ügyfélértékeket. Inkább a túlzott kockázatvállalás, a rossz kockázatkezelés, a hiány fedezésének kétségbeesett igyekezete volt a háttérben.

Több lövéssel meggyilkolták

Másutt az ügyfelek értékpapírjait is kölcsönadták lombardhitel (értékpapír fedezete mellett nyújtott hitel) fedezetéül, amikor a cég pénzzavarba került. Megint másutt az ügyfelek is hibásak lehettek, akik minél gyorsabban igyekeztek felvenni a nyereséget, de nem igyekeztek kifizetni a veszteséges üzleteik miatt keletkezett tartozásaikat. Egy esetben, a London Brókernél a tulajdonos életét golyók oltották ki, bár máig sem tudni, miért. Volt olyan is, ahol a cégvezető öngyilkosságot követett el.

A Globex-csoport körüli botrány részben azért volt különösen nagy, mert ott a kibocsátott kötvények és ingatlanalapok is visszafizethetetlenekké váltak, ami a kockázattól egyébként ódzkodó, cseppet sem hazardírozni szándékozó kisbefektetőket is sújtott. (Másrészt önkormányzati vagyonok úsztak el különösen nagy értékben, amelyekre kártalanítás nem volt.)

Dőlnek-e a dominók?

Felmerült, hogy dominó-hatás is felléphetett, azaz egyes brókercégek tönkremenetelében pénzintézeti csődök is játszhattak szerepet, más becsődölt brókercégek pedig pénzintézeteket hoztak nehéz helyzetbe. (Ettől egyébként a Buda-Cash Brókerháznál állítólag eltűnt hatalmas, százmilliárdot is elérő összeg miatt van, aki most is tart.)

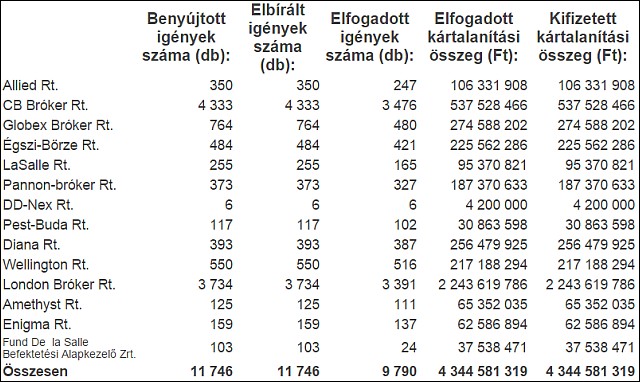

Az, hogy a Beva 4,3 milliárdot fizetett ki ezekre a csődökre, nem jelenti azt, hogy ennyi volt a kár. Az akkori szabályok szerint ugyanis mindössze egymillió forint volt a kártalanítás határa, amit később fokozatosan, lépcsőzetesen emeltek fel az EU által megkövetelt húszezer eurós szintre 2005-től.

A Lehman Brothers más volt?

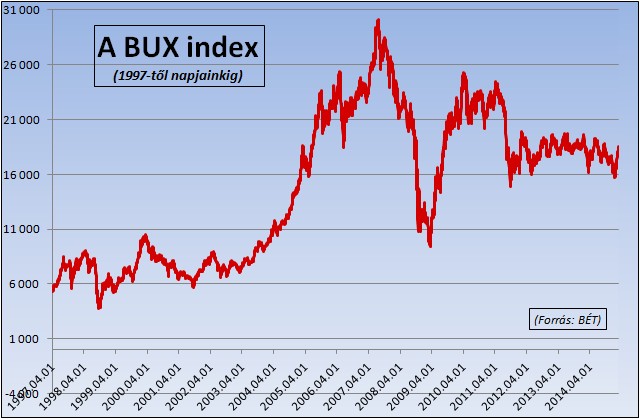

Még 2001-ben került napvilágra az utolsó, 13. cégbedőlés, utána sokáig nagy csend volt, csak 2008-2009-ben volt egy kisebb, pár tízmilliós kárt okozó csőd (Fund de Lasalle). Meglepő módon a 2008-as pénzügyi válság, a Lehman Brothers-csődöt követő durva árfolyamzuhanások és kaotikus viszonyok látszólag csak ennyi nyomott hagytak, nem úgy, mint 1998-ban, az orosz válság után. Hogy miért, arról több piaci szereplőt, tőzsdei vezetőt, brókercég-vezetőt, alapkezelőt kérdeztünk az évek során.

A magyarázatok között elhangzott, hogy a kilencvenes vége óta a hazai értékpapír-piac annak jogszabályai és a felügyeleti munka, ellenőrzés, adatszolgáltatás nagyon nagy fejlődésen ment keresztül. A jogszabályok is EU-konformak lettek, a PSZÁF is nagyobb hangsúlyt helyezett ezek betartására. (Például arra, hogy a brókercég mindig precízen szétválassza saját és ügyfelei vagyonát.) A külföldi csődesetekből is látszik azonban, hogy ez sem feltétlenül elegendő.

Csendes csődök évtizede

Egy másik érv szerint a piac azóta letisztult, sok kicsi, nem elég tőkeerős vagy hozzáértő vagy nem elég sikeres üzleti modellt követő cég eltűnt az utóbbi másfél évtizedben. Ezeket bezárták és átadták az ügyfeleiket másnak vagy összeolvadtak valamely versenytársukkal, tehát brókercég-bezárások voltak ugyan, de békésen és károk nélkül zajlottak.

Az is sokszor elhangzott azonban sok szakértőtől, hogy csalás, bűncselekmény, rosszindulatú károkozás ellen nincs és soha nem is lesz száz százalékos védelem.

|

Zsiday Viktor: Bárki bármikor aknára léphet „Az értékpapír-befektetők legnagyobb kockázata a brókerkockázat. Az elmúlt 200 év bebizonyította, hogy a brókercégek időnként csődbe mennek, és ilyenkor általában az történik, hogy azok az ügyfelek, akiknek készpénzzel tartoztak, elvesztik az ott tartott pénzüket” – írja Zsiday Viktor alapkezelő az Alapblogon. Érdemesebb értékpapírt tartani, mint pénzt, mert egy sima csődesemény esetén ezek az értékpapírok nem kerülnek veszélybe. Az igazi veszélyt a csalárd helyzetek jelentik, ilyenkor ugyanis az ügyfelek értékpapírjait ellophatják. Minden pár évben megtörténik, hogy egy-egy brókercég hozzányúl az ügyfelek pénzéhez, mint az MF Global, a Refco csak az elmúlt pár évből, amelyek nagy nemzetközi cégek voltak. Ez az igazi veszély, mert ez ellen nem lehet védekezni – írja az alapkezelő. Az egyetlen védekezés a dupla óvatosság, a rossz hírű cégek elkerülése, a diverzifikáció és a reáleszközök tartása (nem értékpapír-jellegű befektetések). Tökéletes biztonság azonban eddig sem volt és nem is lesz, a brókerkockázat mindig fenn fog állni, bárki bármikor aknára léphet – teszi hozzá. |

Már több mint 112 ezer új lakásbiztosítási kalkulációra került sor az idei kampány időszakában a Netrisknél.

Már több mint 112 ezer új lakásbiztosítási kalkulációra került sor az idei kampány időszakában a Netrisknél.