Töröcskei István, az Államadósság Kezelő Központ vezérigazgatója, a Gazdasági Rádió reggeli műsorában megerősítette azt a múlt heti nyilatkozatát, amely szerint még az IMF/EU megállapodás előtt érdemes lehet Magyarországnak devizában denominált kötvényt kibocsátania. A nyilatkozatból nem derült ki, hogy mikor, mekkora mennyiségben és ami a legfontosabb: mekkora felárral képzelik ezt el, ugyanakkor fényt derült arra, hogy az ÁKK egyértelműen bizakodó a kérdésben.

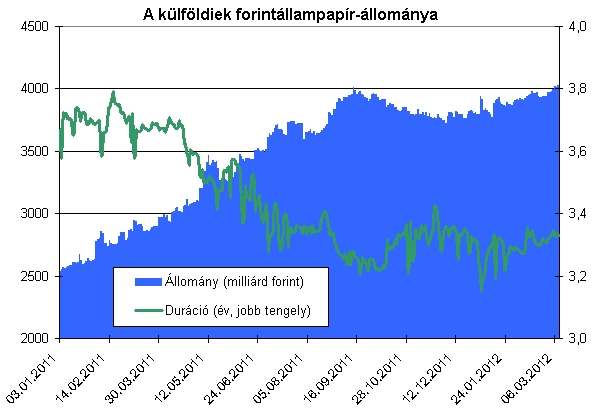

A vezérigazgató nem mondta ki egyértelműen, de az egyik válaszából arra lehetett következtetni, hogy elsősorban amerikai dollárban denominált kötvényeket bocsátana ki az ÁKK. Töröcskei nem bocsátkozott találgatásokba arról, mekkora mennyiségben és mekkora felárral kéne a piacra dobni az új kötvényeket. Folyamatosan arra utalt, hogy a részletek kidolgozása még hátra van, azokat elsősorban a piaci szereplők határozzák majd meg. Elképzelhető, hogy a nyilatkozattal az ÁKK szondázza a piacot, a szereplők kommentárjaiból elég jó képet kaphatnak az elvárásokról és a leendő fogadtatásról. Az alábbi grafikon a március 13-i állapotot tükrözi és azt mutatja, hogy még sosem volt ekkora mennyiségű magyar állampapír külföldiek kezében. Ennek alapján érthetőek az ÁKK-vezér tervei.

A Gazdasági Rádióban elhangzott interjú után nem sokkal kiadta a témában a közleményét a Nemzetgazdasági Minisztérium, ami az ÁKK vezérigazgatójánál óvatosabban fogalmazott. A tárca szerint az IMF/EU-megállapodás birtokában lehet a legkedvezőbb feltételeket elérnie Magyarországnak egy devizakötvény-kibocsátáshoz. A minisztérium közleményében az áll, hogy elkötelezett a hiteltárgyalások mielőbbi megkezdése mellett. Hozzátették, hogy ezt a kormány többször és hangsúlyosan kinyilvánította, és már számos lépést meg is tett ennek érdekében.

|

| Az NGM Nádor téri épülete |

A közleményben ez áll: "Természetesen az EU/IMF képviselőivel folytatott folyamatos egyeztetések mellett az ÁKK-val és a velük együttműködő nemzetközi és hazai bankokkal együtt figyelemmel kísérjük a piaci folyamatokat annak érdekében, hogy a megállapodás birtokában a lehető legkedvezőbb feltételek mellett tudjunk kilépni a piacra". Megjegyzik, hogy az államháztartás finanszírozása stabil, az Államadósság Kezelő Központ által elkészített és időarányosan sikeresen végrehajtott finanszírozási terv szerint biztosított.

A lehetséges kibocsátás időpontjáról tehát eltér a szaktárca és az ÁKK véleménye. Úgy tűnik a kormány nem annyira biztos a sikerben, illetve abban, hogy meddig húzódnak a tárgyalások, miközben a kibocsátó éppen a kormányzati kommunikációra alapozza a siker megelőlegezését. Elemzők szerint egyrészt veszélyes lehet egy kibocsátás a megállapodás előtt, hiszen a hangulat rendkívül ingatag és ha éppen romlik, akkor drasztikusan felverhetik a hozamokat, másrészt ha tényleg jó állapotában éri a piacokat egy ilyen aukció, abból jól jöhet ki az ország, hiszen csökkenő hozamok mellett csökken az államadósság finanszírozásának a költsége is.

Ezt Volodimir Zelenszkij árulta el.

Ezt Volodimir Zelenszkij árulta el.