Privátbankár (P.): Amikor tavaly tavasszal beszélgettünk, sok szó esett arról, vajon elérte-e már a sok éves árupiaci ciklus a mélypontját. Azóta több árupiaci termék sokkal magasabban van, és a Föld Kincsei Alap is 37 százalékos hozamot ért el tavaly, amellett, hogy megnyerte a Privátbankár Klasszis 2017 legjobb árupiaci alapnak járó díját, immár zsinórban negyedik éve. Az idén is hozzátett már hat százalékot. Hogyan sikerült ez?

Hosszú Ferenc (H. F.): A titok abban rejlik, hogy nagyon aktív és adaptív az alap kezelése, amire szükség is van. Az árupiacok ugyanis rendkívül ingadozók, gyakoriak a kiugró mozgások, illetve nagyon változatos tényezők hatnak a különböző nyersanyagokra. Csak az elmúlt néhány héten volt komoly olajár-esés, olajár-emelkedés, a nemesfémeknél is volt egy jelentős fordulat. A gabonáknál is volt napi 2-3 százalékos ugrálás oda-vissza. Izgalmas, rövid távú trendekben gazdag ez a piaci szegmens, amiben úgy lehet sikereket elérni, ha folyamatosan alakítjuk az alap pozícióit is.

P.: A részvénypiacok viszont alig mozognak, lehet, hogy a spekuláció áttevődött az árupiacra?

H. F.: Némi összefüggés biztosan van, ha leül a részvénypiacon a volatilitás, csökkennek a várható hozamok vagy éppen korrekcióra készülnek a befektetők, akkor megindulhat egyfajta átrendeződés az alulteljesítő, a piaci eséstől védő eszközök felé. Például a nemesfémek irányába.

P.: A nemesfémek akkor hajlamosak felmenni, ha a részvénypiac esik, de a részvénypiacok közel egy éve ha lassan is, de emelkednek.

H. F.: Sokféle tényező hat a nemesfémekre, de egy olyan nagyobb vihar, ami ismét az 1800-1900 dolláros szint közelébe repíthetné az arany árfolyamát, egyelőre hiányzik. Inkább rövidebb távú tényezők vonzzák oda néha a tőkét hullámszerűen időről időre, mint a megnövekedett geopolitikai feszültségek, például mostanában Észak-Korea, vagy Trump elnök helyzete. Ugyanakkor pár héttel korábban a franciaországi elnökválasztás kimenetele nyugtatta meg a befektetőket, akik azután elpártoltak a nemesfémektől.

Ezek a mozgások hétről hétre tudnak többszázalékos ármozgásokat generálni, nemcsak a nemesfémeknél, hanem más nyersanyagoknál is, mi pedig igyekszünk ilyenkor jó irányban kereskedni velük.

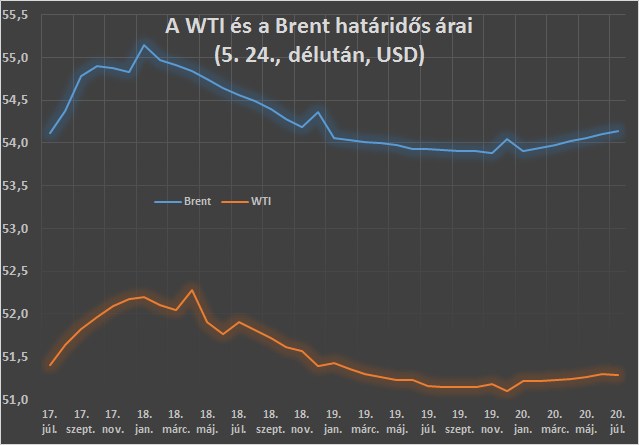

P.: Érdemes volt olajat vásárolni? Az olajvételeknek nem kedvez a contango, azaz amikor a távolabbi határidős árfolyamok drágábbak, mint a közelebbiek. (Ilyenkor a határidős vételi pozíciókat csak egyre magasabban lehet újrakötni, ami folyamatos, kamathoz hasonló veszteséget okoz, erről írtunk korábban itt>>> és itt>>>. Ellentéte a backwardation – a szerk.)

H. F.: Az olajpiacon nagyon fontos a határidős görbe, azaz hogy contango-ban van, vagy backwardation-ben, az döntő jelentőségű lehet. Elárulja, hogy mi zajlik a fizikai olajpiacon.

Az elmúlt hónapokban is sokat változott a határidős görbe alakja. Az elmúlt évek nagy olajáresése alatt a határidős görbe alakja erősen felfelé ívelt lett, tehát nagyon erős contango alakult ki. Ez röviden azt jelzi, hogy nagyon erős túlkínálat és készlet felesleg alakult ki a piacon, ezzel a túlkínálattal próbál azóta is valamit kezdeni az OPEC.

P.: Ma ülésezik az OPEC, mi várható tőle?

H. F.: Az év első hónapjaiban úgy tűnt, hogy az OPEC erőfeszítései hiábavalók voltak, mert nem csökkent kellő mértékben a túlkínálat a piacokon, nem tűnt el a felesleges mennyiség, az USÁ-ban még növekedtek is a készletek.

Az a várakozás, hogy az OPEC lépései felverik az árakat, tavaly év végén magasabb árfolyamot generált, ezt kihasználva pedig az amerikai palaolaj-kitermelők beléptek a piacra, tovább növelve a túlkínálatot. Úgy tűnt, megint csapdába esik az OPEC, ahogy korábban is, és az év eleji rali az olajárakban önmegsemmisítővé válik. Április-május folyamán a piac ezt egy eléggé nagy eséssel honorálta.

Azóta viszont úgy tűnik, hogy mintha kezdene kitisztulni a piac, csökkenek a készletek már az Egyesült Államokban is. Elég egyébként ismét csak ránézni a határidős görbére, amelynek csökkent a meredeksége, megszűnt a nagyon erős contango. Ha az OPEC sikeres lesz, márpedig egyelőre úgy tűnik, hogy nagyon elkötelezett, akkor kialakulhat backwardation is.

|

| (Forrás: Barchart.com) |

P.: Ez mit jelentene?

H. F.: Ez azt jelentené, hogy az OPEC győzött. A rövid távú árak magasabban lennének, mint a hosszú távúak, ami miatt a palaolaj-termelőknek nem érné meg ilyen mennyiségben visszatérni a piacra. Nekik ugyanis az a stratégiájuk, hogy részben előre lefedezik a jövőbeli termelésüket a határidős tőzsdén, mielőtt termelni kezdenek. Ha ezt csak alacsonyabb áron tehetik meg, mert a távolabbi határidők olcsóbbak, akkor nem éri meg nekik.

P.: Akkor sem, ha ez az alacsonyabb ár is elég a költségeik fedezésére plusz némi haszon elérésére?

H. F.: De akkor igen, de ehhez el kell érni egy kritikus szintet a távolabbi lejáratokon. Ha 40-45 dollár környékére tudnának süllyedni a távolabbi lejáratok, akkor kevesebben lennének a visszatérő palaolaj-termelők. Az amerikai kitermelés növekedhetne ugyan, de nem olyan jelentősen, mint például ez év első felében vagy tavaly.

Ilyen árszinten az olcsó kitermelők, mint az OPEC-tagok vissza tudnák szerezni elvesztett piaci részesedésüket. Ez a stratégiájuk kulcsa, rövid távú árveszteségért hosszú távon piaci részesedést visszaszerezni.

P.: Nem fogja az OPEC előbb-utóbb feladni, ha túl sok piacot veszít el?

H. F.: Nagyon vékony jégen táncol a szervezet, van esély rá, hogy sikeres lesz a stratégiája, de nagyon sokféle érdek áll szemben és dinamikusan változik a piac. Nehéz lesz ezt az összehangolt stratégiát levezényelni, de az összérdek az, hogy ez sikeres legyen.

Az elmúlt hónapokhoz képest mindenesetre most sokkal nagyobb a valószínűsége annak, hogy az olajnál a vételi pozíciók nyereségesek lehetnek. Ha backwardation alakulna ki, már csak amiatt is érdemes lenne olajat venni, mert akkor a határidős pozíciókon görgetési nyereség keletkezne. De lehet, hogy egy hét múlva vagy a mai OPEC ülés után már megint teljesen más lesz a piaci helyzet.

P.: Léteznek úgynevezett árupiaci szuperciklusok, sok éves folyamatok, most hol tartunk?

H. F.: Az ipari fémeknél évekkel ezelőtt megindult az árfolyamok esése, és ennek hatására kínálat-szűkülés következett be. Kína oldaláról azonban a kereslet továbbra is dinamikus, úgy tűnik, a fejlett országok is egyenesbe jönnek gazdaságilag. A keresletbővülés, a korábbi kínálatszűküléssel karöltve megindíthat egy árfolyam-növekedést egyes nyersanyagoknál.

Ennek lefutása azonban különböző eszközöknél más és más lehet. Egyes ipari fémeknél 2017-2018-ban már deficit alakulhat ki, azaz túlnőhet a kereslet a kínálaton. Ezzel szemben a gabonáknál továbbra is elképesztő túlkínálatról beszélhetünk, nagyon magasan vannak a globális készletszintek egyelőre, nehéz látni, mi hozhatja el a fordulatot. De úgy gondolom, közel lehetünk itt is egy jó vételi beszállóhoz.

P.: Időnként megjelennek olyan írások, amelyek szerint az élelmiszer-kínálat nem fog tudni lépést tartani a Föld növekvő népességével. Mégis ilyen olcsó a gabona?

H. F.: Ezekre a hosszú távú elméletekre a rövid- és közép távú gyakorlat újra és újra rácáfolt. A piac sokkal dinamikusabban tud reagálni, ahol szűkösség jelenik meg, ott záros határidőn belül megjelenik a kínálat is. A mezőgazdaságban is elképesztő hatékonyság-javulás történt az elmúlt években, egyelőre lépést tud tartani a kínálat a várhatóan növekvő kereslettel.

P.: Rengeteg konfliktusforrás van most is, Észak-Korea, az Iránnal való viszony, a forrongó Venezuela, korrupciós botrány Brazíliában. Várható, hogy valamelyik annyira eszkalálódik, ami komolyabban befolyásolja a nyersanyagokat?

H. F.: Igen, ezek a konfliktusok jelentős hatással vannak a piacokra, az észak-koreai feszültség kapcsán jelentős nemesfém ralit láthattunk. Ha valami nagy dolog történne, valószínűleg hevesen reagálnának rá a nyersanyagok.

Az elmúlt években ezért is volt nehéz dolgunk, mert a túlkínálat miatt a legtöbb nyersanyagot shortolni volt érdemes. (Eladni, ezzel áresésre játszani – a szerk.) Ugyanakkor bármilyen ilyen típusú feszültség jellemzően inkább az árfolyamok emelkedését eredményezi, amit short pozícióban ülve eléggé kellemetlen átélni.

Hosszú idő után most az alap pozicionáltsága sokkal inkább long, mind nemesfémek, mind az ipari fémek, mind az olaj tekintetében. Az agrártermékeknél is inkább a vételi beszállókat keressük. Ez ilyen szempontból kényelmesebb, hiszen bármely ilyen konfliktus eszkalálódása felfelé ható tényező.

P.: Milyen kisebb, ritkább nyersanyag lehet érdekes mostanában?

H. F.: Ilyen az uránium, amelynél most történik meg az, amit az ipari fémeknél említettem, a kínálati alkalmazkodás. Kazahsztán a világ legnagyobb termelője, már év elején bejelentett egy tíz százalékos kitermelés-visszafogást. Ez részben csak időlegesen, de jelentős emelkedést okozott az uránbányák árfolyamában. A Cameco - a világ egyik legnagyobb uránbánya vállalata - például 60-70 százalékos emelkedést produkált, igaz, ennek felét azóta visszaadta. Egy esetleges újabb termelés-csökkentés ismét támaszt adhat az urán árfolyamának. Az uránnal nehéz kereskedni, részvényeken keresztül érdemes, de ezek árfolyamában is megindíthat egy újabb emelkedési hullámot.

P.: A kisbefektetők portfóliójában mekkora mennyiségben javasolt a Föld Kincsei Alap tartása?

H. F.: Szerintem nagyjából 5-10 százalékban ennek az alapnak, illetve általában a nyersanyagoknak helye van egy jól diverzifikált portfólióban. Sok érv van emellett, például a különböző geopolitikai kockázatok ellen érdemes fedezésül nemesfémeket tartani. A különböző nyersanyagpiaci sokkok általában felfelé viszik az árfolyamokat, bár mi a lefelé mutató kockázatokat is próbáljuk kezelni, amit befektetők sokszor nem tudnak megtenni.

Pontosan ezért találtuk ki ezt az alapot, hogy ne csak kizárólag vételi stratégiával várjunk a nyersanyagpiaci fellendülésekre, hanem a rövid és középtávú sokkokat, ciklusokat is ki tudjuk használni. Sokszor olyan tényezők mozgatják a nyersanyagárakat, amelyek a részvénypiacra vagy a kötvényekre nem hatnak, és nagyon jó sztorikat lehet vele meglovagolni.

P.: Mekkora tőke szükséges a befektetéshez?

H. F.: Nincs ilyen korlát, akár kisebb összeggel is be lehet szállni.