A meghirdetést követően többször változtak a telefonadó kondíciói, most viszont már tudjuk a végleges feltételeket: 2012. második félévében ez 8 milliárd forintos extra terhet jelent a társaságnak, az előttünk álló években nagyjából 20 milliárd forintos kiadással kell számolni. Az összeg jelentős, hiszen a jelenleg is érvényben lévő távközlési adó 2010 óta évente 25-27 milliárd forintot vett ki a társaság zsebéből, ezt a tételt azonban 2013-tól már nem kell fizetniük - olvasható az Equilor friss elemzésében.

Mi történt az elmúlt hónapokban?

A részvények május-június lejtmenetében egy komolyabb pozitív korrekció mutatkozott azt követően, hogy a befektetési házak frissítették az elemzői modelleket. A telefonadó a jelenlegi várakozások szerint határozatlan ideig marad velünk, emiatt a szereplők az 50 forintos osztalékra rendezkedtek be, amit idén is kifizetett a társaság. Az Equilor számításai szerint továbbra is ki tudja fizetni a társaság az 50 forintos osztalékot, ezen a helyzeten pedig a negyedik mobilszolgáltató belépése sem változtat érdemben.

|

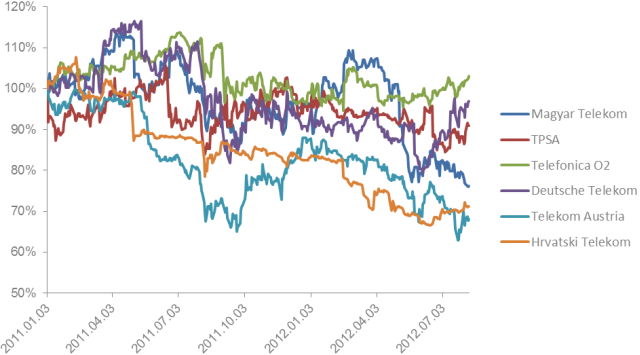

| 2012 nem az MTelekom részvények éve (eddig). Forrás: Privátbankár Dealbook |

Mekkora lehet a negyedik mobilszolgáltató?

Az elmúlt napokban részben publikussá vált a negyedik mobilszolgáltató megvalósíthatósági tanulmánya. Ez 20-25%-os piaci részesedést prognosztizál, ráadásul nem csupán a hangátvitelben, hanem az adat- és internet szolgáltatásban is komoly árversenyre készülnek.

A szakértők szerint már néhány hónappal az indulást követően elérheti a 6-8%-os piaci részesedést az új szolgáltató; ami első körben a minisztériumi, állami, önkormányzati és egyéb kapcsolt vállalatok flottájából tevődik össze. Ezzel már meglehet a kritikus tömeg, amely mentén az új szereplő még nagyobb piaci részesedésre tehet szert.

A piaci torta alapján a negyedik mobilszolgáltató a Magyar Telekom ügyfélköréből hasíthatja ki a legnagyobb szeletet, ami a bevételi és EBITDA vonatkozásában is negatívan érinti a társaságot.

Mit hozhat a csütörtöki gyorsjelentés?

A Magyar Telekom csütörtök hajnalban publikálja második negyedéves gyorsjelentését. Az Equilor a bevételek és a tisztított EBITDA terén ismét visszaesésre számít, míg a nettó profit a tavalyi alacsony bázishoz képest jelentősen növekedhet. Az egész első féléves teljesítményt tekintve 0,9%-os árbevétel-bővülésre számítanak év/év alapon, a második negyedévben azonban 1%-kal csökkenhetett az értékesítés.

A szakértők a második negyedéves tisztított EBITDA kapcsán 9,4%-os visszaesésére számítanak 2011. második negyedévéhez képest, ami a fő üzleti tevékenység további romlását mutatja. Az első félév egészét tekintve 7,5%-kal csökkenhetett a tisztított EBITDA, így eddig sérül az egész évre szóló 4-6%-os visszaesést prognosztizáló menedzsment terv.

A tisztított üzemi eredmény visszaesése mögött a kedvezőtlen piaci tendencia és a gyenge üzleti folyamatok állnak. A magas profitabilitású hangszolgáltatások további erózióját nem tudják kompenzálni az alacsony jövedelemtermelő képességgel rendelkező új területek (pl. energiaszolgáltatás).

Emellett a bázisidőszakban jelentősen csökkentek a készülékekre vonatkozó egyedi ártámogatások, ami torzítja az összehasonlítást. Ez a hatás 2012 második félévében kifut, ezért az Equilor arra számít, hogy a társaság tartani tudja idei várakozásait (0-2% visszaesés bevételekben, 4-6% erózió a tisztított EBITDA vonatkozásában).

A nettó profit jelentősen, 11 milliárd forintra emelkedhet a második negyedévben; a bázisidőszak gyenge, 4,3 milliárd forintos eredménye után. Utóbbit több negatív egyszeri tétel terhelte, többek között az amerikai tőzsdefelügyelet (SEC) jelentős mértékű büntetése.

A jelenlegi helyzetben különösen fontos lesz a menedzsment kommentárja, mivel az elmúlt hetekben bejelentett tarifaemelések hatása csak a következő negyedévekben körvonalazódik majd; ráadásul a telefonadó fogyasztói szokásokra gyakorolt hatását illetően is sok a bizonytalanság. A konkurensek számaiból pedig még nem lehet következtetni a nettó hatásra.

|

IFRS, konszolidált, milliárd HUF |

2011 |

2012 |

változás (év/év) |

2011 |

2012 |

változás (év/év) |

|

Árbevétel |

143,6 |

142,2 |

-1.0% |

286 |

288,8 |

0.9% |

|

EBITDA |

44,5 |

50,5 |

13.4% |

97,8 |

102,9 |

4.4% |

|

Tisztított EBITDA |

61,8 |

55,9 |

-9.4% |

123,3 |

114,1 |

-7.5% |

|

Nettó profit |

4,3 |

11 |

- |

19,5 |

24 |

23.2% |

|

EBITDA/árbevétel |

43.0% |

39.3% |

- |

43.1% |

39.5% |

- |

| Forrás: Equilor, Magyar Telekom | ||||||

Milyen érvek szólnak a Telekom mellett?

Az utóbbi hetekben az EU/IMF-megállapodás farvizén evezve csökkentek a hazai kötvénypiaci hozamok, így az 5/10-éves lejáratok 7,0-7,5% között ingadoznak. A 10 éves hazai állampapírhoz viszonyítva majdnem 500 bázispontra nőtt a felár a Magyar Telekom osztalékhozamában (50 forinttal számolva), ilyen mértékű különbségre legutóbb 2009 tavaszán, a tőzsdei mélypontok körül akadt példa.

Ez azt sugallja, hogy a szereplők nem mindegyike bízik az osztalék fenntarthatóságában. Hüvelykujj-szabály szerint nagyjából 40 forintos osztalékkal kalkulálhatnak a szereplők, részben a rosszabb gazdasági környezet, részben a negyedik mobilszolgáltató várható térnyerése miatt.

A mostani helyzetben az Equilor véleménye szerint túlzottan nagy a pesszimizmus a részvény vonatkozásában, így a piaci várakozásnak megfelelő gyorsjelentés gyors visszaépülést idézhet elő a részvény árfolyamában. Az alacsonyabb kötvénypiaci hozamok tartósan alacsony szintje további 20-30 forintos emelkedést idézne elő a Magyar Telekom részvények jelenleg 430 forintos méltányos értékét illetően.

Milyen érvek szólnak a Telekom ellen?

Az elmúlt hetekben slágerré vált a Magyar Telekommal kapcsolatos pesszimizmus, ami teljesen természetes tőzsdei történetnek felel meg. A telefonadó és a távközlési adó kérdése, a negyedik mobilszolgáltató esetleges agressziója, a folyamatosan morzsolódó árbevételi mutatók, az energiaszolgáltatások lassan emelkedő súlya és a kötvénypiaci hozamokban mutatkozó gyors irányváltás akár önmagában is elegendő muníciót biztosít ahhoz, hogy valaki leépítse Telekom-pozícióját vagy éppen a részvény áresésére spekuláljon.

A régiós telekomszektor májusi-júniusi megbillenését a lengyel TPSA, a cseh Telefonica vagy éppen az anyavállalat Deutsche Telekom különösebb problémák nélkül átvészelte, emellett osztalékhozamban sem kell szégyenkezniük; ezért komoly alternatívát jelentettek és jelentenek a Magyar Telekommal szemben - írja az Equilor elemzése.

Február 1-jétől duplázódik az az összeg, amelyet ingyen fel lehet venni az ATM-kből, de vannak buktatók.

Február 1-jétől duplázódik az az összeg, amelyet ingyen fel lehet venni az ATM-kből, de vannak buktatók.