Hagyományos körülmények között hozzá vagyunk szokva, hogy a lakáshitel kamatok magasabban találhatók, mint a pénz vásárlóerejének romlását jól mutató infláció. Ez abból a szempontból logikus is, hogy a befektetők az esetek döntő többségében az inflációnál magasabb hozamot várnak el a befektetéseik után. Márpedig, ha a bank profithoz akar jutni, akkor úgy kell áraznia a hiteleit, hogy az meghaladja a befektetők által elérhető kockázatmentes hozamot – hívja fel a figyelmet a Bankmonitor.hu legfrissebb elemzése.

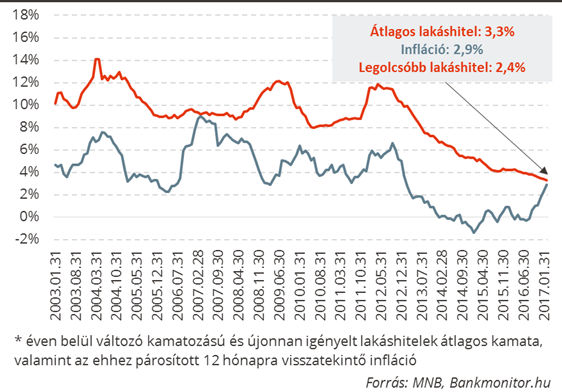

Gondoljunk csak vissza az utóbbi közel másfél évtizedre, amikor a jegybanki alapkamat átlagos szintje 6,1 százalék volt, míg az infláció a 4 százalékot sem érte el. Mindez jól mutatja, hogy hosszú távon valóban érvényre jutott a fent bemutatott reláció. Korántsem véletlen ennek fényében, hogy az elmúlt 15 évben az éven belül változó kamatozású jelzáloghitelek átlagosan 8,8 százalékos hitelkamat mellett voltak megvásárolhatók.

|

| A lakáshitel kamatok és az infláció alakulása* |

Ebben természetesen benne van a 2000-es időszak is, amikor nem volt ritka, hogy 12-14 százalék közötti hitelkamat is előfordulhasson. De az átlagban ott van a közelmúlt is, amikor már 2,5 százalék alatt is megkaphattunk egy lakáshitelt. Igaz, ehhez azért több feltételnek is meg kellett felelnünk, de a tény az tény: a Bankmonitor kalkulátorában szereplő ajánlatok közül ennyiért már valóban tudunk lakásvásárláshoz hitelt felvenni.

Az általánosságban működő gazdasági összefüggések viszont időlegesen megdőlhetnek, ami igen érdekes helyzetet eredményezhet. Utoljára 2007 tavaszán, vagyis 10 évvel ezelőtt fordult elő rövid ideig, hogy a legjobb lakáshitel kamatok elmaradjanak az inflációtól. Akkor viszont az volt az ok, hogy a kormányzati intézkedések mellett egyéb külső sokk is érte a gazdaságot.

Azóta nem volt példa arra, hogy a megszokott forgatókönyv (hitelkamat > infláció) felboruljon, azonban az utóbbi két hónapban ismét megdőlni látszik a kőbe vésett összefüggés. A februárra vonatkozó adatok szerint az éven belüli kamatperiódusú, vagyis néhány havonta változó kamatozású lakáshitelek kamata átlagosan 3,3 százalék volt. A legolcsóbb hitel a Bankmonitor kalkulátora szerint 2,4 százalékos hitelkamatú volt, ami viszont már elmarad a februárban érvényes 2,9 százalékos éves inflációtól(és a márciusi 2,7 százaléktól is).

Rohanjunk azonnal lakást vásárolni?

Csak erre az átmeneti anomáliára alapozva a válaszunk nem - mondják a Bankmonitor.hu-nál.

„Hosszabb távon ugyanis nem tartható fent az az állapot, hogy az infláció a legjobban árazott hitel kamata felett maradjon. Már csak azért sem, mert ilyen körülmények között óriási kereslet indulna meg a hitelekre, hiszen kinek érné meg otthon a párnacihában vagy betétben tartani a pénzt, ha hitel felvétele mellett ingatlanban is tarthatja a pénzét, ráadásul kisebb költség mellett” – mondja Sándorfi Balázs, a Bankmonitor.hu alapító ügyvezető igazgatója.

A bankok is pontosan átlátnák ezt az összefüggést, és a nagy érdeklődésre való tekintettel elkezdenék emelni a kamatot, főleg mert tartanának az infláció és a kamatok várt emelkedésétől, ami késlekedés esetén rontaná a nyereségességüket.

Egyedül azért nem következik most ez a forgatókönyv be, mert az alapkamat helyett most mindenkinek a figyelme az állampapírpiacra és a bankközi piacra helyeződik át, ez utóbbi az a terület, ahol a bankok egymásnak hiteleznek. A bankok szempontjából gyakorlatilagmindegy, hogy emelkedik az infláció, ha ezzel párhuzamosan a rövid kamatok (például BUBOR) nem nőnek, sőt csökkennek.

Jelenleg az alapkamat 0,9 százalékos szintje helyett a 3 hónapos BUBOR 0,16 százalék, és a 3 hónapos diszkontkincstárjegy 0,08 százalékon áll. Egy éve kereken 1 százalékponttal volt magasabban a BUBOR, míg az állampapír hozama 0,94 százalékon állt. Ilyen feltételek mellett a bankok nincsenek hitelkamat emelésre kényszerítve, a 250-300 bázispontos felárat így is minden további nélkül fel tudják számítani, és így is a 3 százalékos plafon alatt tudnak maradni.

Bő fél évvel ezelőttig együtt mozogtak az inflációval a rövid kamatok, viszont a jegybank új stratégiáját (a bankok egyre kevesebb likvid pénzt helyezhetnek el a jegybanknál betétben) követően a kapcsolat megszakadt. Ezért is lehet most olyan kedvező a hitelfelvevők helyzete, mert a bankok kényelmesen alacsonyan tarthatják a hitelkamatot, mert a betétekre alig kell valamit fizetniük.

A Bankmonitor.hu szerint ettől eltekintve nem kívánhatnánk jobb körülményeket hitelfelvételhez. A példaként hozott gyorsan változó hiteltől viszont óvakodjunk, mert idővel az infláció magával fogja húzni a kamatokat is, és akkor a törlesztőrészletek is nagyobb mértékben megemelkednek. Hüvelykujjszabályként elmondható, hogy ha 1 százalékponttal nő a kamat, akkor 8-9 százalékkal nő meg a törlesztőrészlet. A legjobban akkor járunk el, ha legalább 3-5 évre rögzített kamatú hitelt veszünk fel, ami szintén kifejezetten alacsony hitelkamattal elérhető.

Az elnök nem is volt ott.

Az elnök nem is volt ott.