Az alapkezelőnél érdekes kísérlet folyik, két alapjuk ugyanis a fundamentális, kettő a technikai elemzés alapján fektet be, igaz, mindegyik kezelője utalt arra, hogy bizonyos esetekben valamilyen módon figyel a másik iskola szempontjaira is.

|

Így csinálják a profik A Privátbankár négyrészes interjúsorozatában a Concorde négy abszolút hozamú befektetési alapjának kezelőivel, kezelőcsapataival beszélgettünk. Az első részben Zsiday Viktor mesélt arról, mit gondol a jelenlegi gazdasági helyzetről és milyen módszerek mentén választja ki befektetéseit, a második részben a Columbus alap csapatával beszélgettünk. Faragó Ferenc és Makara Tamás - vagy ahogy a piac megismerte őket: Vakmajom és Veermedve - pedig nem csak arról beszéltek, milyen szemüvegen át figyelik a piacokat, hanem azt is elárulták, miért nem szeretnek egyébként interjút adni. Szabó László, az alapkezelő elnöke, a szakma egyik legelismertebb képviselője pedig a józan paraszti ész erején kívül arról is beszélt, mi a legnagyobb gond a magyar piaccal. |

Kibékíthetetlen ellentét?

A kétféle filozófia látszólag mintha kibékíthetetlen ellentétben lenne egymással. Hiszen a fundamentális elemzés a társaságok eredményeire, pénzügyi, gazdálkodási alapjaira, mutatóira helyezi a hangsúlyt, figyelve a makrogazdasági és ágazati környezetet is. Ennek alapján próbálja kikövetkeztetni, mi az adott befektetés reális, valós vagy belső értéke, és így milyen befektetések alul- vagy túlértékeltek, emiatt pedig melyek árfolyama fog felmenni, melyeké le.

A technikai elemzés viszont, lényegében fordítva, arra koncentrál, hogy hogyan változik az árfolyam, és nem foglalkozik azzal, hogy miért. Azt vallja, hogy a befektetők által birtokolt információk – köztük a még nem publikus bennfentes információk is – már úgyis beépültek az árfolyamokba, így nem lehetséges több információval rendelkezni, mint a piac. Ehelyett trendeket keres az árfolyamgrafikonokon, a befektetők viselkedésére, hangulatára próbál következtetni (például származékos pozíciókból, tőkemozgásokból).

| Abszolút hozamú alapok hozamai | |||

| (2012. december 11-én, Bamosz.hu) | |||

| Alap neve | 3 éves | 5 éves | |

| 1 | OTP Supra | 29,28% | - |

| 2 | OTP EMDA | 20,14% | - |

| 3 | Platina Pí A sorozat | 15,56% | 11,03% |

| 4 | Platina Delta A |

13,96% | 11,73% |

| 5 | Platina Alfa | 13,67% | 8,95% |

| 6 | Concorde Columbus | 11,65% | 4,99% |

| 7 | Concorde Rubicon | 10,88% | - |

| 8 | OTP G10 Euró A |

10,51% | - |

| 9 | Platina Gamma | 10,49% | 11,44% |

| 10 | Citadella Származtatott | 9,28% | - |

| 11 | Concorde VM | 8,86% | 11,12% |

| 12 | Platina Béta | 8,77% | 12,22% |

| 13 | AEGON MoneyMaxx I |

7,63% | 4,04% |

| 14 | Raiffeisen Hozam Prémium | 7,60% | 8,32% |

| 15 | AEGON Smart Money | 7,45% | - |

| 16 | Budapest Abszolút Hozam | 5,55% | -3,39% |

| 17 | Takarék Származtatott Árupiaci | 5,45% | - |

| 18 | AEGON Atticus Alfa | 5,42% | 10,29% |

| 19 | Dialóg Származtatott Deviza | 4,25% | - |

| 20 | MKB Alapok Alapja | 4,13% | -2,38% |

| 21 | AEGON Atticus Alfa B |

3,95% | - |

| 22 | OTP Abszolút Hozam B |

3,66% | 2,18% |

| 23 | Aberdeen Globális Abszolút Hozamú \ | 3,46% | -0,06% |

| 24 | OTP Abszolút Hozam A | 2,84% | 1,35% |

| 25 | Aberdeen Globális Abszolút Hozamú B | 2,53% | -0,95% |

| 26 | ERSTE DPM Alternatív | 2,34% | 1,44% |

| 27 | Raiffeisen Index Prémium | 2,34% | 1,82% |

| 28 | Generali Infrastrukturális | 1,63% | - |

| 29 | OTP Új Európa A |

1,20% | 5,67% |

| 30 | Generali Abszolút Hozam | 1,02% | - |

| 31 | MKB Hozamvadász | 0,51% | -8,99% |

| 32 | Erste Abszolút Hozamú R | -0,93% | -2,36% |

| 33 | Generali IPO | -3,18% | - |

Ahogy Faragó Ferenc (Vakmajom), a Concorde VM Alap egyik kezelője fogalmazott: „Vannak piaci szereplők, akik jól informáltak, jobban, mint mi. Hinni kell az áralakulásnak. Azt nagyon szeretjük, ha valami történik a piacon, amit mi még nem értünk. Mire az árfolyam odaér, ahová elindult, addigra általában már mindenki érti, hogy ez miért is következett be – ekkor azonban már késő lenne pozíciót felvenni.”

A számok beszélnek

Ami a számokat illeti, a 33 különböző abszolút hozamú befektetési jegy közül,amelyek az utóbbi három évben léteztek, a különböző Concorde-alapok eléggé kibérelték a lista felső harmadát (december 11-éig). Bár két OTP-s alap túlszárnyalta, a Platina Pí volt a harmadik helyen (lásd táblázatunkat). Öt évre pedig a lista első öt helyét teljesen a Concorde-alapok foglalták el (a Platina-sorozat többi tagjával.) Évi tíz százalék feletti hozamot erre az időtávra csak öt Concorde-os alap és egy Aegon-konstrukció ért el, az éves szintre átszámított értékeket tekintve, természetesen.

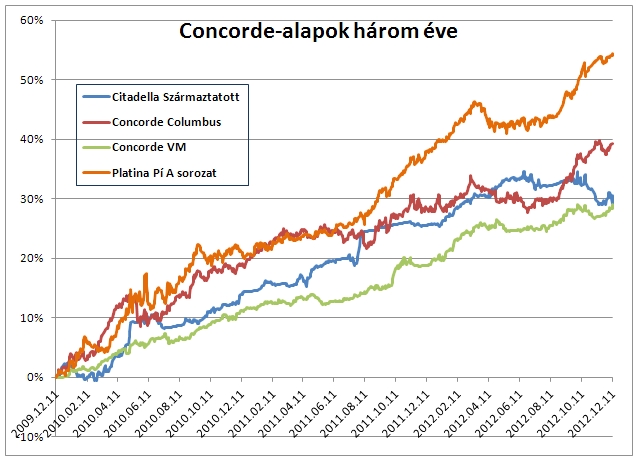

Az utóbbi három évben a két, technikai elemzésre alapozó alap (Citadella, Concorde VM) szerényebb eredményt ért el, mint a fundamentális konstrukciók (Columbus, Platina Pí), ami logikus: ugyanis már lényegében 2009 tavaszától alapvetően emelkedtek a részvényárak. Ilyenkor a stopp loss-megbízásokat nem alkalmazó fundamentális alapok, ha nem shortolnak, akkor jól teljesítenek. A technikai elemzés alapján cselekvők viszont nagyon gyakran, akár havonta többször is kiszállnak, ha átmeneti árváltozások miatt veszteségesre vált egy-egy pozíciójuk.

A kutya 2008-ban van elásva

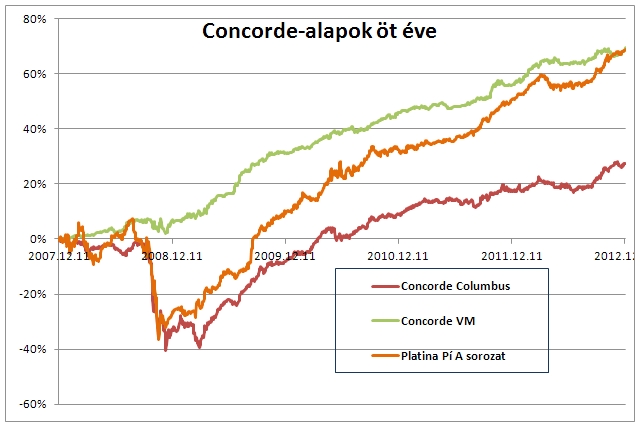

A négy említett alap közül azonban öt év alatt már a technikai orientáltságú VM (Vakmajom, Veermedve) érte el a legjobb helyezést. Az öt éves grafikonra ránézve (lásd lejjebb) rögtön látszik, miért: a 2008-as nagy visszaesés során ez a befektetési jegy csak alig-alig veszített értékéből, a fundamentális alapok értéke viszont annak rendje és módja szerint nagyjából a piacokkal együtt 30-40 százalékkal is zuhant.

Itt látszik a kockázatkezelési technika nagy előnye. A fundamentális alapok azokban, a mélypontok közelében újabb részvényeket vásárolva, a felszálló ágban hatalmas emelkedést mutattak be a 2008-2009-es nagy gödörhöz képest, így hasonló szintre jutottak máig.

Más időszakokban is látszik az, hogy a technikai elemzést és annak kockázatkezelési módszereit használó alapok volatilitása (az árfolyamuk ingadozása) alacsonyabb, ami a tudományos elméletek szerint alacsonyabb kockázatot jelent. Márpedig ha ugyanazt a hozamot alacsonyabb kockázattal érjük el, az ugyanolyan, mintha azonos kockázattal nagyobb hozamhoz jutnánk.

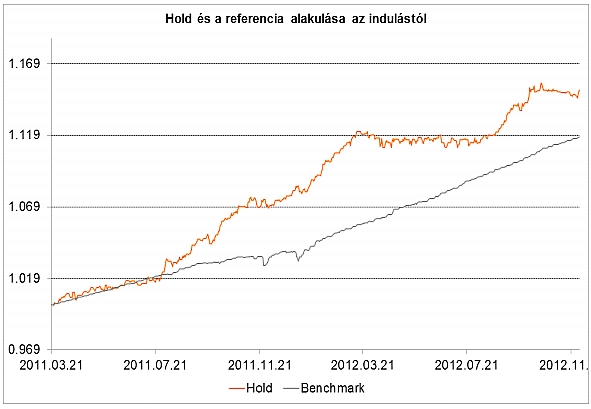

A Concorde Alapkezelő valósággal versenyezteti egymással a két legfontosabb befektetési filozófiát, úgy, hogy kétféle abszolút hozamú alapban az egyiket, kétfélében a másikat alkalmazó alapkezelőket bízott meg a vagyonkezeléssel. Ezeket ráadásul a Hold alapban együtt is kínálja, amely alapok alapjaként közel egyenlő arányban tart a másik négyből. Ez az alap azonban még nem tekinthet vissza több éves múltra.

A fundamentális és technikai elemzés hatékonyságát tudományos igénnyel nyilván csak több tucatnyi, vagy inkább több száz portfólió eredményein, és évtizedes vagy inkább több évtizedes tapasztalatokon lehet lemérni. A hazai korlátozott mintákon azonban úgy tűnik, mindegyiknek megvan a maga létjogosultsága.

|

| (Forrás: Havi jelentés) |

Lengyelországban januárhoz hasonlóan februárban is 2,1 százalék volt az éves infláció.

Lengyelországban januárhoz hasonlóan februárban is 2,1 százalék volt az éves infláció.