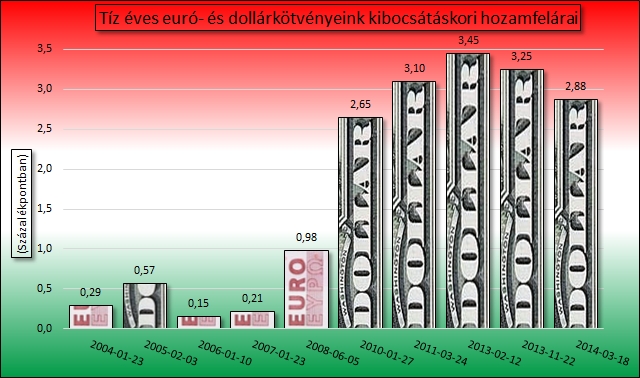

Az utóbbi időben örvendetesen csökkent a Magyarország által kibocsátott tíz éves dollárkötvények hozamfelára. A 2013. februári sorozat még 3,45 százalékot fizetett a hasonló futamidejű amerikai államkötvények hozama felett, a tavaly novemberi 3,25 százalékot, a mostani, március 18-i kibocsátásnál pedig már csak 2,88 százalék volt ez az érték.

Mindent felforgatott a válság

Sok-e ez, vagy kevés, nehéz megmondani. A 2010-es hasonló kibocsátásban ennél kedvezőbben, 2011-ben pedig kedvezőtlenebbül alakult a helyzet. Sok függ attól, hogy éppen milyen az ország megítélése, de valószínűleg még több attól, hogy mennyire kedvelik a feltörekvő piacokat általában, azon belül pedig Közép-Kelet-Európát.

A 2008 végi-2009 eleji pénzügyi válság mindenesetre óriási törést okozott, hiszen az előtt lényegében egy nagyságrenddel alacsonyabb hozamfelárral lehetett kötvényeket kibocsátani: 2-3 százalékpont helyett 0,2-0,6 százalékpont (más mértékegység szerint: 20-60 bázispont) volt a jellemző, de egy alkalommal 15 bázisponton is sikerült. Egy másik lényeges különbség, hogy a válság előtt jellemzően euróban, azóta viszont inkább az alacsonyabb kamatú dollárban bocsátottunk ki kötvényeket.

Nem volt ára a rizikónak

A válság előtt a kockázatokkal alig törődtek a befektetők, nem volt ára a rizikónak, vagy legalábbis nagyon csekély. Túl kicsi volt a kockázatosabb és biztonságosabb kötvények közötti különbség is. A válság azután teljesen átértékelte ezeket a hozamkülönbségeket.

|

Nem értem. Hitel-e a kötvény? Nem érti, mi ez az egész kötvényesdi? Röviden a következő: államunk rendszeresen többet költ, mint amennyi bevétele van, ráadásul a korábbi, lejáró hiteleit is gyakran meg kell újítania. Új hitelekből fizeti a régiek törlesztését és kamatát. Ezt teheti belföldi és külföldi pénzekből, forintban és devizában, hitelfelvétellel és kötvénykibocsátással. A lényeg ugyanaz, az adóssága mindegyik esetben nő. A hitel és a kötvény közötti különbség egyrészt a hitelezők számára lényeges, mert a kötvények szabadon forgathatók, eladhatók, tőzsdére bevezethetők. Másrészt a hitelnél általában 1-2 személy a hitelnyújtó, akik nagyobb eséllyel szólnak bele valamilyen módon az adós életébe (EU, IMF). A kötvénytulajdonosok ilyet – kevés kivételtől eltekintve – nem tehetnek. Ne csüggedjen, nemcsak az egyszerű polgárok, néha a politikusok sem értenek a kérdéshez (vagy csak úgy tesznek). Erre enged következtetni az, amikor azt mondják: „mi bezzeg nem hitelből finanszírozzuk az országot, hanem kötvénykibocsátásból”. Ez körülbelül olyan, mintha azt mondanánk, „én nem munkabérért dolgozom, hanem számlát adok a cégnek”. Van különbség, de nem lényegi, különböző előnyökkel és hátrányokkal. |

Magyarország egyébként a nemzetközi porondon inkább rendszertelen kötvénykibocsátó. Így például 2011 májusa és 2013 eleje között egyáltalán nem volt kibocsátás, feltehetően nem voltak hozzá megfelelőek a körülmények. Volt 2011 nyarán egy minipánik a tőkepiacokon, 2011/2012 fordulóján volt a csúcson az euró/forint, másrészt kevésbé volt szükség forrásra is, mert jött az államosított nyugdíjpénztári vagyon 2011 májusában.

A legrosszabb 2009-ben volt

A grafikon csak a tíz éves euró- és dollárkötvényeink kibocsátásait tartalmazza, mintegy tíz évre visszamenőleg, de ezen kívül több más kibocsátás is volt, öt, hét, nyolc, sőt harminc éves futamidőkkel. A legkedvezőtlenebb feltételekkel kevéssel a válság 2009 márciusi mélypontja után, 2009 júliusában sikerült kötvényt piacra dobni. Akkor mindössze öt éves futamidő mellett is csak 3,95 százalékos hozamfelárral sikerült eurókötvényt kibocsátani.

Ne felejtsük el, mindez csak hozamfelár, nem a papírok teljes hozama. A kötvény teljes hozamát úgy kapjuk meg, ha ezt a felárat hozzáadjuk ahhoz a mutatóhoz, ami felett számították. A legutóbbi dollárkötvényünknél például a tíz éves USA államkötvény irányadó hozamához, amely az amerikai államadósságot kezelő pénzügyminisztérium adata szerint 2,68 százalék volt március 18-án. Az eredmény így 2,68+2,88=5,56 százalék. (A tíz éves magyar, forintkibocsátású referenciakötvény irányadó hozama egyébként 5,81 százalék volt aznap.)

(A hozamfelárak euróban az „euró midswap” bankközi kamatlábhoz, a dollár esetében a hasonló futamidejű amerikai állampapírok hozamához képest vannak megadva a grafikonon.)

Szépen emelkednek a tőzsdén

A hazai kötvények árának javulása tőzsdei árakon is lemérhető: a 2020-ban lejáró kötvényünk árfolyama például a 2012 eleji mélypont óta kisebb megingásokkal, de szépen emelkedik a Frankfurti Tőzsdén. (Lásd a kis grafikont.) Ebben szerepe lehet annak is, hogy a forint kamatszintje az alapkamattal párhuzamosan sokat csökkent. Devizakötvényeink és forintkötvényeink hozama ugyanis hosszabb távon nem szakadhat el egymástól túlságosan.

A kereslet intézi az árakat

Fordítva, ha jóval alacsonyabb a devizakötvényeink hozama a forintkötvényeknél, akkor több befektető fog forintra váltani, és kevesebb vásárol devizában, ami a keresleten keresztül megint átrendezheti az árakat. (A több éves devizakötvények hozamát persze több éves forintkötvényekhez érdemes hasonlítani, nem az alapkamathoz vagy más rövid futamidejű mutatóhoz.)

| Dollárkötvény-kibocsátások | |||

| Időpont | Hozamfelár, százalékpont | Eredeti | Milliárd |

| (USA államkötvény felett) | futamidő (év) | EUR | |

| 2005. 02. 03. | 0,57 | 10 | 1,5 |

| 2010. 01. 27. | 2,65 | 10 | 2 |

| 2011. 03. 24. | 3,1 | 10 | 3 |

| 2011. 03. 24. | 3,3 | 30 | 0,75 |

| 2011. 04. 11. | 2,7 | 30 | 0,75 |

| 2013. 02. 12. | 3,35 | 5 | 1,25 |

| 2013. 02. 12. | 3,45 | 10 | 2 |

| 2013. 11. 22. | 3,25 | 10 | 2 |

| 2014. 03. 18. | 2,6 | 5 | 1 |

| 2014. 03. 18. | 2,875 | 10 | 2 |

| Változó kamatozásúak | |||

| 2004. 12. 15. | ? | 10 | 0,1 |

| Eurókötvény-kibocsátások | |||

| Időpont | Hozamfelár, százalékpont | Eredeti | Milliárd |

| (euró midswap felett) | futamidő (év) | EUR | |

| 2003.09.18 | 0,22 | 7 | 1 |

| 2004.01.23 | 0,29 | 10 | 1 |

| 2004.10.25 | 0,14 | 7 | 1 |

| 2005.02.15 | 0,12 | 15 | 1 |

| 2006.01.10 | 0,15 | 10,5 | |

| 2007.01.23 | 0,21 | 10 | 1 |

| 2008.06.05 | 0,98 | 10 | 1,5 |

| 2009.07.17 | 3,95 | 5 | 1 |

| 2011.05.04 | 2,7 | 8 | 1 |

| Változó kamatozásúak | |||

| 2005.02.15 | 0,12% az euró midswap felett | 15 | 1 |

| 2005.10.25 | 3 havi Euribor + 0,05 % p.a. | 7 | 0,5 |

| 2006.09.20 | 3 havi Euribor + 0,25% p.a. | 6 | 0,5 |

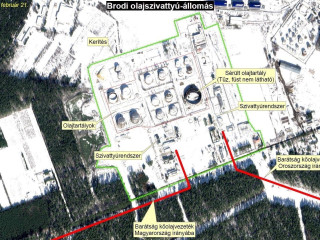

Műhöldfelvételeket tett közzé a kormányfő.

Műhöldfelvételeket tett közzé a kormányfő.