Vizsgálódásunkban a Nemzetközi Valutaalap (IMF) összesítését vettük alapul, amely a COVID-19 kitörésétől május 8-áig tett jegybanki intézkedéseket taglalja. A könnyebbség kedvéért kiemeltünk néhány jellegzetes lépést, s megnéztük, azokat a hat nem eurózónás közép- és kelet-európai ország (Bulgária, Csehország, Horvátország, Lengyelország, Magyarország és Románia) jegybankjai közül melyek alkalmazták és milyen mértékben.

Kamatcsökkentés

Ehhez az eszközhöz három jegybank folyamodott.

A csehek három ütemben is, összesen 2 százalékponttal, egészen 0,25 százalékig vitték le az alapkamatjukat.

A lengyelek kétszer csökkentettek, fél-fél százalékponttal, aminek következtében a jegybanki irányadó rátájuk 0,5 százalék lett.

A románok egy alkalommal, fél százalékpontot faragtak az alapkamatjukon, így az 2 százalék.

Értelemszerűen a kamatcsökkentés akkor lehet eszköz a gazdaság élénkítéséhez, a források olcsóbbá tételéhez, ha van miből faragni. Márpedig e három országnak volt, a románok 2,5, a csehek 2,25, a lengyelek 1,5 százalékkal vágtak neki a koronavírus-járvány miatti válságnak. Ezzel szemben az MNB 0,9, míg a bolgár nemzeti bank 0 százalékkal, e szűk, illetve – utóbbi esetén – semmilyen mozgástér miatt (is) dönthettek úgy ők, hogy más monetáris politikai eszközhöz folyamodnak. Ám ez sem evidens, hiszen a horvátok az MNB-éhez hasonló intézkedéseket is hoztak, pedig 2,5 százalékos volt az alapkamatjuk – és annyi is maradt.

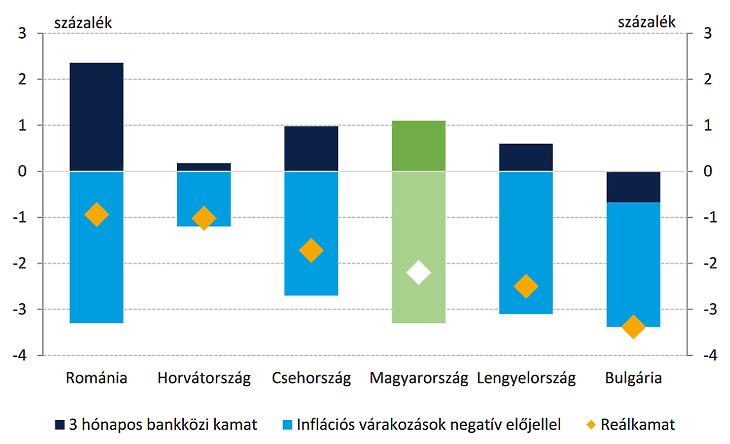

Reálkamatok Magyarországon és a környező országokban 2020. április közepén

Forrás: MNB, Bloomberg

Értékpapírok (állampapírok, vállalati kötvények, jelzáloglevelek) vásárlása a bankoktól

Azzal, hogy e csatornán keresztül juttasson likviditást a gazdaságba, több jegybank is élt.

Az e tekintetben leggyorsabbnak bizonyult lengyelek április 30-áig 62,6 milliárd zloty (mintegy 4850 milliárd forint) értékben vettek állampapírokat a másodlagos piacon, ez az ország 2019-es GDP-jének a 2,8 százaléka.

A horvát jegybank eddig három ízben, összesen 13,8 milliárd kunáért (ez közel 646 milliárd forint) vásárolt állampapírt a piacon, ami GDP-arányosan közel 3,3 százalék.

Az MNB május 4-étől élő eszközvásárlási programja keretében eddig 105 milliárd forintért vásárolt állampapírt, s saját közlése szerint 1000 milliárd forintig mehet el (azaz a GDP arányában mintegy 2 százalékig). Emellett jelzáloglevelet is vehet, összesen 300 milliárdért, ilyen tranzakcióra azonban még nem került sor.

A román döntések között is szerepel az állampapír-vásárlás, de csak ennyi, részletek nem ismertek. Míg az e lehetőséggel élő csehekkel kapcsolatban csak annyit említ az IMF összesítése, hogy a prágai jegybank heti egyről háromra növelte a vásárlásai gyakoriságát.

A bolgárok nem éltek e lehetőséggel. Ami lehet annak is a jele, hogy ott még nem annyira likvid az állampapír-piac, és/vagy a bankoknak nincs annyi állampapírjuk, hogy annak megvásárlásával a jegybank érdemben tudna forrást juttatni a gazdaságba.

EKB-val való devizacsere

Ezt a lehetőséget, vagyis, hogy devizájáért az Európai Központi Banktól (EKB) eurót kapjon, ketten használják ki. (Az EKB 2007 óta kötött swap-megállapodásai például arra irányulnak, hogy a belföldi bankok számára devizaalapú likviditást biztosítsanak.) A bolgárok és a horvátok is 2-2 milliárd euró (azaz mintegy 700 milliárd forint) értékű devizacserére szóló megállapodást kötöttek az EKB-val, ami 2020 végéig érvényes, vagy – ahogy fogalmaztak – ameddig szükséges.

Az, hogy a többiek nem igényeltek ilyet, egyáltalán nem negatívum, éppen ellenkezőleg: azt fejezi ki, hogy alapvetően országuk fizetőeszközében finanszíroznak, ennek megfelelően devizakitettségük nincs, vagy minimális, az exportáló cégek úgynevezett devizafedezettsége pedig természetes, azaz a termelésükhöz esetleg devizáért beszerzendő nyersanyagok ellenértékét a külföldi eladásaikért befolyó pénzekből tudják rendezni, a devizában felvett hiteleiket pedig törleszteni. Ennek ellenkezőjének a hátrányát idehaza a 2008 őszén kirobbant válságot követően megtapasztalhattuk. Hogy a bolgárok miért is szorulnak effajta EKB-s védőhálóra, azt jelzi jegybankjuk egy másik intézkedése: annak érdekében, hogy a kereskedelmi bankjai devizakitettségét csökkentse, egyúttal a belföldi likviditást növelje, 7 milliárd levát (mintegy 1270 milliárd forintnak) megfelelő összeget áramoltat a gazdaságba, ez a GDP 6 százaléka.

Egyedi intézkedések

Bolgár specialitás, hogy bankjai 2019. évi össznyeresége tőkésítését rendelte el. Ez 1,6 milliárd leva (290 milliárd forint), a GDP 1,4 százaléka. Csak viszonyításként: a magyar bankok tavaly mint dupla ennyi, közel 700 milliárd forintnyi profitot termeltek.

Az EKB-val való devizacsere és a kamatcsökkentés mellett ez volt még az az eszköz, amellyel az MNB nem élt. Ezen kívül azonban egy sor olyan intézkedést vezetett be, amellyel a nem eurózónás közép- és kelet-európai EU-s tagországi jegybankok képzeletbeli kördiagramján közös halmazt képez.

Ilyen például a kamatfolyosó változtatása. Míg azonban azt a románok plusz-mínusz 1 százalékpontról 0,5 százalékpontra szűkítették, addig azt az MNB tágította. Igaz, ez szigorítást szokott jelenteni – ami a válság kezelése közepette furcsának hat, hiszen ilyenkor a források olcsóbbá tételére szoktak törekedni a központi bankok. Csakhogy Nagy Márton alelnök azt mondta, „a kamatfolyosó kiszélesítésével a jegybank nem szigorított, csak megteremtette a későbbi szigorítás lehetőségét. A lépésnek köszönhetően az MNB gyakrabban és hatékonyabban tudja szabályozni a likviditást és egyúttal mérsékelni a piaci kilengéseket”.

A kereskedelmi bankok által a jegybankoknál kötelezően elhelyezendő tartalékkal kapcsolatban az MNB mellett csak a lengyel központi bank foglalkozott. Míg azonban az MNB döntése értelmében a hazai bankoknak nem kell jegybanki tartalékot képezniük, ami 250 milliárd forintot hagy náluk, addig a lengyelek csak csökkentették a bankok bankjánál elhelyezendő pénz arányát, igaz, azt jelentősen, 3,5-ről fél százalékra, a jegybanki alapkamat szintjére.

Abban is közös a két ország, hogy a vizsgált kör tagjai közül csak a dve bratanki növelte az érintésmentes hitelkártyák limitjeit, hogy a készpénzhelyettesítő fizetést megkönnyítse.

A horvát pénzügyi felügyelettel pedig abban mutat rokonvonásokat az effajta hatóság szerepét is betöltő MNB, hogy a bankokat ott is, itt is felkérték, lehetőleg ne fizessenek osztalékot. Ennek eddig idehaza az egyaránt tőzsdei szereplő OTP és MKB (még ha utóbbi, Mészáros Lőrinc többségi tulajdonában lévő hitelintézet részvényeire azok tavaly június közepi börzei bevezetése, azaz immár 11 hónapja nem született üzlet) is eleget tett.

Hitelmoratórium

Ez már átvezet egy olyan témához, ami mostani cikkünk szempontjából tulajdonképpen kakukktojás, hiszen szorosan nem kapcsolódik a monetáris politikához, lévén, hogy nem a jegybank döntési kompetenciája, a kormányok határoznak erről, mégis a bankokra gyakorolt hatása miatt nagyon is ide tartozik, azt ugyanis a központi banknak is kellhet kezelnie.

Nos, a hitelmoratóriummal több ország is élt, s e tekintetben Magyarország a listavezető. Azáltal, hogy a 2020. március 18. éjfélkor esedékes banki adósságokat nem kell fizetni az év végéig, a moratórium csaknem kilenc és fél hónapos időtartamra vonatkozik.

E képzeletbeli dobogó második helyén Románia áll, 9 hónappal, aztán következik Bulgária 6, majd Horvátország 3 hónappal.

Lengyelország két szempontból is lemaradt. Egyrészt a varsói kormány nem írta elő kötelező jelleggel, csak javasolta bankjainak a hitelmoratóriumot, így ők önkéntes alapon adhatnak felmentést a törlesztés alól. Másrészt a moratórium melegen ajánlott időtartama csak három hónap.

A lista végén Csehország áll, amely eddig még nem nyújtott ilyen könnyítést.

A hitelmoratóriumról szóló döntéseknek többféle üzenete lehet. A hosszabb idejű felfüggesztés utalhat arra, hogy az ország bankjai annyira stabil állapotban vannak, tőkehátterük olyan erős, hogy megengedhetik maguknak a nagyobb kamatkiadásokat (az MNB becslése szerint a 34 tagból álló hazai bankszektornak 50 milliárd forintos kiesést okozhat a csaknem 9 és fél hónapos moratórium). Ugyanakkor a viszonylag rövid idejű moratórium, vagy annak hiánya abból is következhet, hogy a hiteladósok relatíve jó helyzetben vannak, így csak kisebb könnyítésre van szükségük, vagy egyáltalán nem szorulnak ilyesmire. Van elméletileg még egy lehetőség, hogy nagyon is rászorulnak, de a bankok az emiatti tehernövekedést nem bírnák el. Csakhogy, ha a könnyítés hiánya miatt válnak fizetésképtelenné az adósaik, akkor végül ugyanoda lyukadnak ki, nevezetesen akár vaskos hitelezési veszteséget szenvedhetnek el.

A jegybanki intézkedések hatását az IMF csak Bulgária esetében tudta számszerűsíteni, azok a 2019-es GDP 8 százalékának megfelelő forrást juttatnak a gazdaságba. Az MNB már említett 3 ezer milliárd forintja a tavalyi magyar GDP 6 százalékával ér fel. Ugyanakkor a paletta a magyar központi banknál a legszínesebb. Ebbe az a döntés is beletartozik, mint például az NHP Hajrá, amely a hazai kis- és középvállalkozásoknak 1500 milliárd forint (vagyis a jegybanki csomag felét kitevő) értékű kedvezményes hitellehetőséget biztosít.

Elhúzódó gerillaharcokra számítanak.

Elhúzódó gerillaharcokra számítanak.