A hazai magánszektor, főleg a háztartások hitelezése a globális pénzügyi válságot megelőző időszakban rendkívül gyors felfutású volt. 2008 első három negyedévében a bankok csak a háztartási szektorban több mint 1300 milliárd forintnyi, jellemzően svájci frankban denominált hosszú lejáratú jelzáloghitelt helyeztek ki, melyek futamideje gyakran a 20 évet is meghaladta. A bankok a devizahitelek miatt megjelenő nyitott devizapozíciójukat vagy rövidebb lejáratú devizaforrásokkal, vagy jellemzően rövid deviza swapokkal zárták. A viszonylag jól működő pénz- és swappiacok mellett csupán keveseket aggasztott az egyre markánsabbá váló mérlegen belüli devizális és lejárati eltérés.

2008 őszén már valószínűsíthetően többen átértékelték ezt a stratégiát. A hozamfelárak jelentősen megemelkedtek, a bankközi repo és swappiac csaknem teljesen kiszáradt. Kiderült, hogy az addig alacsonyan tartott likvid eszközállomány és a rendkívül kifeszített mérlegen belüli devizális és lejárati szerkezet hosszabb távon nem fenntartható, mert egy extrém külső sokk esetén nem biztosít kellő mozgásteret a hitelintézeteknek. Újra bebizonyosodott egy szakmai közhely igazsága: a bank veszélyes üzem.

|

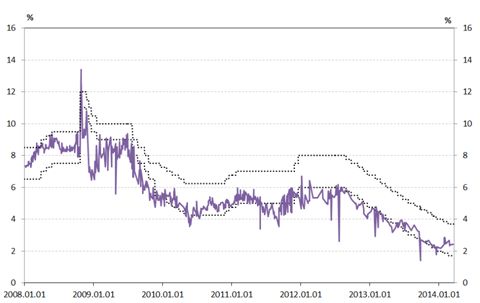

| 1. ábra: FX-swap piacok implikált forinthozamainak alakulása Forrás: MNB, Thomson Reuters Megjegyzés: implikált forint hozamok, 6 hónapos futamidőn Fx-swap ügyletekre vonatkozó Reuters jegyzések alapján visszaszámolva. |

Szükség van-e likviditási előírásokra?

A válság kapcsán nyilvánvalóvá vált, hogy mind a bankközi, mind a swappiacok kiszáradása komoly likviditási feszültséget okozhat a hazai pénzügyi közvetítőrendszerben. Bár a lejárati transzformáció a banküzem egyik legfontosabb eleme, a túlzott devizális és lejárati eltérés jelentős rendszerszintű, makroprudenciálisproblémákat okozhat.

A piaci szereplők azonban önként nem feltétlenül javítanák a mérlegen belüli devizális és lejárati összhangot. Ennek hátterében egyrészt jövedelmezőségi okok állnak (a hosszabb forrás rendszerint drágább), másrészt a bankoknak a morális kockázat miatt sem feltétlenül áll érdekükben az alkalmazkodás (moralhazard). A piaci szereplők ugyanis arra számíthatnak, hogy a felelős jegybankok a sokkok tompítása érdekében mindenképpen beavatkoznak a piaci turbulenciák esetén, így nincsenek extrém kockázatai a kifeszített mérlegszerkezetnek. A rendszerszintű likviditási kockázatok csökkentése és a romló tendenciák megállítása érdekében ezért elsősorban szabályozói eszközök lehetnek hatásosak.

Írásunkban először röviden áttekintjük a válság likviditási aspektusaira adott nemzetközi szabályozói reakciókat, majd bemutatjuk, hogy a hazai szabályozás miképpen adott speciális szabályozói válaszokat a speciális hazai likviditási problémákra.

Bázel III ajánlások – LCR és NSFR

A válság során számos meghatározó globális és európai pénzügyi intézmény likviditási és tőkeproblémája állami beavatkozást tett szükségessé. A válság mélyülésének megakadályozása, a pénzügyi és a gazdasági rendszer működésének helyreállítása jelentős fiskális költségeket emésztett fel. Erre reagálva született meg az új bázeli szabályozói javaslatcsomag (Bázel III). A csomag elsődleges célja, hogy a pénzügyi rendszer stressztűrő-képessége emelkedjen, a pénzügyi rendszer prociklikus viselkedése mérséklődjön, és ezáltal csökkenjen a jövőbeli pénzügyi válságok kialakulásának valószínűsége.

A Bázel III javaslatcsomag egyik legfontosabb újdonsága a likviditási szabályozás. A korábbi bázeli javaslatcsomagok (Bázel I-II) elsősorban a tőkemegfelelésre fókuszáltak, miközben a 2008-as válság is rámutatott a megfelelő likviditási előírások szükségességére.

A bázeli ajánlás a likviditási kockázatok kezelésére alapvetően két mutató bevezetését javasolta. Az LCR (LiquidityCoverage Ratio) célja, hogy a bankok rövid távon (30 napon belül) külső (pl.: jegybanki) segítség nélkül is rendelkezzenek megfelelő mennyiségű likvid eszközzel ahhoz, hogy egy jelentős sokk esetén is képesek legyenek teljesíteni kötelezettségeiket, és átvészeljék azt a 30 napos periódust, amely során hosszabb távú megoldást találnak. Az NSFR (Net StableFundingRequirement) ezzel szemben a banki lejárati eltérést hivatott csökkenteni, azaz a hosszú követelések hosszabb forrásokból való finanszírozását kívánja kikényszeríteni. A mutatókra vonatkozó részletszabályokat a Bázeli Bizottság a közelmúltban jelentősen finomította, illetve várhatóan finomítani fogja, így még korántsem beszélhetünk egy teljesen végleges likviditási szabályozáscsomagról.

Likviditási szabályozás az EU-ban

Az Európai Parlament és a Tanács közvetlenül hatályos rendelete (Capital Requirements Regulation – CRR) rendelkezik a Bázel III ajánlás alapján meghatározott likviditási követelményekről. A 2014. január 1-től hatályos rendelet egyelőre csak az LCR előírást vezeti be, és annak is csak 2015-től kell megfelelniük az európai hitelintézeteknek (mivel a rendelet közvetlenül hatályos, ezért a magyarországi bankoknak is meg kell majd felelniük az előírásoknak). Érdemes megjegyezni, hogy a tavaly júniusban elfogadott EU rendelet nem tartalmaz egy végleges, minden részletre kiterjedő likviditási szabályozást. Az általános követelmények pontosítását tartalmazó, végleges változatot az Európai Bizottságnak idén június végéig kell elfogadnia, ezért a nemzeti szintű követelmények és az elvárások pontos meghatározására csak ezt követően kerülhet sor. A bankoknak 2014-től negyedévente jelenteniük kell az LCR-re vonatkozó adataikat annak érdekében, hogy a szabályozó hatóságok kellő információ birtokában tudják a szabályozás kapcsán még fennmaradt részletkérdéseket rendezni (a bankoknak az első jelentést 2014. április végéig kell beküldeniük a nemzeti felügyeleti hatóságoknak).

Az uniós jogban rögzített LCR szabályozás célja – hasonlóan a bázeli előírásokhoz –, hogy a bank 30 napon belül még stressz szituációban is teljesíteni tudja kötelezettségeit. Ennek érdekében a 30 napra előretekintő nettó kumulált pénz kiáramlást likvid eszközökkel kell fedeznie. A pénzkiáramlás számszerűsítésénél egy stressz-pályát kell figyelembe venni. A nettó kumulált pénzkiáramlás során forrásoldalon meghatározott betétkiáramlással, az egyéb források (típustól függően) részleges vagy teljes visszafizetésével, hitelkeretek lehívásával kell számolni. A beáramlások esetében általános szabályként csak a legbiztosabb, szerződésben rögzített 30 napon belül esedékes tételeket lehet figyelembe venni, ahol az intézménynek nincs oka nemfizetést feltételezni (ezek esetében is meghatározott beáramlási faktorokat rögzít a szabályozás). A nettó kumulált pénzkiáramlás számításánál a beáramlás esetében a szabályozás a kiáramlás 75 százalékában egy felső korlátot is meghatároz, ezzel biztosítva, hogy egy bizonyos mennyiségű likvid eszközt minden banknak kelljen tartania.Az új likviditási előírásnak 2015. január 1-től kell megfelelni, az induló szint 60 százalék, ami fokoza-tosan emelkedve 2018. január 1-én éri el a 100 százalékot. Az Európai Bizottság azonban – amennyiben jelentős kockázatokat érzékel – későbbre tolhatja a minimum követelményekre vonatkozó ütemezést.

| 2015 | 2016 | 2017 | 2018 | |

| LCR követelmény | 60% | 70% | 80% | 100% |

Hazai likviditási előírások: speciális problémákra speciális válaszok

A bankrendszerben megfigyelhető túlzott lejárati és devizális eltérésből fakadó rendszerszintű likvi-ditási kockázatokat kezelő hazai szabályozás már jóval az európai likviditási mutatók bevezetése előtt megvalósult (366/2011. (XII. 30.) Kormányrendelet.). A hazai bankrendszer sajátos kockázatainak csökkentése és a romló tendenciák megállítása érdekében a hatóságok két rövid távú, napi rendszerességgel felügyelt likviditási mutató és egy hosszabb távú, a devizapozícióbeli lejárati eltérést szabályozó mutató bevezetését tartották célravezetőnek.

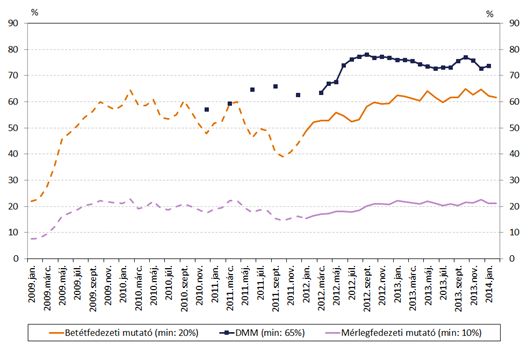

- Mérlegfedezeti és betétfedezeti mutató: A rövid távú mutatók célja, hogy a bankok egy 30 napos időhorizontot tekintve mérlegfőösszeg (mérlegfedezeti mutató) vagy betétállomány-arányosan (betétfedezeti mutató) megfelelő likviditással rendelkezzenek. A mutatók szerinti likviditási többlet a treasury ügyletekhez kapcsolódó jelenlegi és jövőbeli követelések és kö-telezettségek különbségeként adódó kumulált többlet vagy hiány, illetve a rendelkezésre ál-ló likvid tartalékok összege. A hitelintézeteknek a likviditási többletüket egyrészt az aktuális napi mérlegfőösszeg (mérlegfedezeti mutató), másrészt a vállalati és háztartási betétállomány összegének arányában (betétfedezeti mutató) kell meghatározniuk. A mérlegfedezeti mutató minimális szintje 10 százalék, a betétfedezeti mutatóé 20 százalék. A hitelintézetek-nek 2012 januárjától a két mutató közül legalább az egyiket teljesíteniük kell. Bár célját te-kintve ez a két mutató meglehetősen hasonlít a korábbiakban ismertetett LCR mutatóhoz, számítása lényegesen kevésbé összetett és kevésbé függ különböző feltételezésektől.

- Devizafinanszírozás-megfelelési mutató (DMM): A hazai bankrendszerben - jelentős rész-ben a devizahitelezés miatt - túlzott devizapozícióbeli lejárati eltérés alakult ki. Ennek keze-lése érdekében került bevezetésre az ún. devizafinanszírozás-megfelelési mutató (DMM). A mutató a stabil devizaforrások és az éven túli lejáratú nettó devizaswap-állomány összegé-nek, illetve a különböző súlyokkal figyelembe vett, finanszírozandó devizaeszközök állomá-nyának hányadosa. Így a mutató ¬a mérlegen belüli és kívüli devizapozíció lejárati eltérésé-nek problémáját együttesen képes kezelni. A DMM felépítését tekintve elsősorban a Bázel III ajánlásban szereplő NSFR mutatóval mutat hasonlóságot, azonban a bázeli mutatóval szemben képes kezelni a denominációs eltérésekből adódó problémákat is. 2012. július 1-jétől a bankoknak a rövid távú mutatók valamelyike mellett teljesíteniük kell a DMM-re vonatkozó előírásokat is, a mutató mindenkor elvárt minimum szintje jelenleg 65 százalék. A DMM elsődleges célja, hogy megakadályozza a bankrendszer mérlegen belüli és mérlegen kívüli devizapozícióbeli lejárati eltérésének romlását, ezzel is mérsékelve a bankrendszer és az ország külső sérülékenységét.

A hazai likviditási előírások kapcsán fontos kiemelni, hogy 2014-től az MNB makroprudenciális esz-közként felhatalmazást kapott arra, hogy a rendszerszintű likviditási kockázatok csökkentését elő-segítő szabályozást alkosson. Az új jegybanktörvénynek megfelelően tehát a jövőben a fent bemu-tatott mutatókat már MNB rendelet fogja szabályozni. Ezzel egyrészt egyszerűbbé válhat a hazai mutatók „finomhangolása”, a nemzetközi előírásokhoz való jövőbeli közelítése, másrészt a makroprudenciális hatóság gyorsan és hatékonyan reagálhat egy esetlegesen felmerülő újabb rendszerszintű likviditási kockázatra.

|

| 2. ábra: A hazai likviditási mutatók alakulása (bankrendszeri átlagok) Forrás: MNB Megjegyzés: A szaggatott vonalak a szabályozás életbe lépése előtti állapotot mutatják a hazai 7 legnagyobb bank átlagára vonatkozóan. |

Szerző: Fáykiss Péter, az MNB makroprudenciális politika főosztályának vezetője

Az amerikai elnök elemezte az iráni helyzetet.

Az amerikai elnök elemezte az iráni helyzetet.