Ez persze csak egy kérdés. Égetőbb, hogy rendelkeznek-e megfelelő ismeretekkel a saját műszaki-technológiai projektmegvalósításukkal kapcsolatban? Több olyan szállító is aktív Magyarországon, amelyik a nagyobb bankok részére, de a kisebb és közepes bankok részére is ajánl gyakorlatilag kulcsra kész rendszereket.

Nagy kérdés ugyanakkor, hogy a mindig is nagyon lomha Magyar Posta hogyan oldja meg a feladatot, mit tesz a Kincstár, bár a legnagyobb kihívás a Takarékbank előtt áll. Tudják vajon biztosítani a takarékszövetkezetek azonnali fizetési rendszerhez való csatlakozását?

A nemzetközi tapasztalatok alapján annak elhanyagolható a valószínűsége, hogy részükre az MNB által megkövetelt 5 másodperces szintet biztosítani tudják (Nagy-Britanniában ez a szokásos 15 másodperc helyett két óra!), de mit szól ehhez a mindig határozott Nemzeti Bank?

Vannak tehát kérdések, nem is kevés, de amíg legalább az igazi kérdéseket fel tudjuk tenni, nézzünk körül Közép-Kelet Európában:

A PSD2 szabályozás bevezetése mellett minden kétséget kizáróan az azonnali fizetési rendszerek elterjedése napjaink legfontosabb jelensége a pénzforgalmi szolgáltatások területén. Három évvel ezelőtt egy vezető pénzügyi szakember még azt jósolta, hogy az azonnali fizetési rendszerek bevezetése 10-15 év múlva kötelező lesz, tavaly novemberben viszont az Európai Központi Bank egyik konferenciájának résztvevői azt jósolták, hogy 2020 végére minden európai kereskedelmi bank nyújtani fogja ezt a szolgáltatást.

A téma Közép-Kelet Európában ugyanolyan fontossággal bír, mint Európában másutt. Érdekes ugyanakkor, hogy ez a terület világméretekben aránylag kicsi, ugyanakkor végtelenül sokszínű a banki szolgáltatások, megoldások területén is.

Jelenleg egy működő azonnali fizetési szolgáltatási rendszer van a régióban, ez pedig a lengyel Krajowa Izba Rozliczeniowa (KIR), amely 2012-ben kezdte meg a tevékenységét a kezdeti bizonytalankodás után komoly sikereket elérve. A rendszer házi fejlesztés volt, de azt a Capgeminivilágcég segítette.

A régió diverzificitását bemutatandó felsorolunk néhány ország csoportot – nem politikai csoportosulási szempontból. Jöjjenek először azok az uniós országok, amelyek eurót alkalmaznak:

- Észtország

- Lettország

- Litvánia

- Szlovákia

- Szlovénia

Nézzük ezek után azokat az uniós tagállamokat, amelyek a nemzeti valutájukat használják:

- Bulgária

- Csehország

- Horvátország

- Magyarország

- Románia

Nemcsak a régióban, de egész Európában komoly viták folynak arról, hogy az európai országoknak milyen rendszereket kell bevezetni, hány rendszerre van szükség egyáltalán Európában?

Válasszák az országok a Pán-európai rendszerek egyikét? Ezek közül az első, az EBA Clearing által üzemeltetett RT1 „fantázianevű” rendszert idén novemberben kezdi meg a működését, de annak a fejlesztését mindössze 39 bank támogatta tevőlegesen is, bár bizonyosan több résztvevő lesz.

Vagy válasszák az országok/bankok az Európai Központi Bank által 2016. novemberében meghirdetett TIPS (Target Instant Payment Service) megoldást. A Magyar Nemzeti Bank mindkét megoldást elvetette, de olyan országok is, mint Belgium, Hollandia, Finnország, Spanyolország, Portuglia a nemzeti rendszerek bevezetése mellett döntöttel.

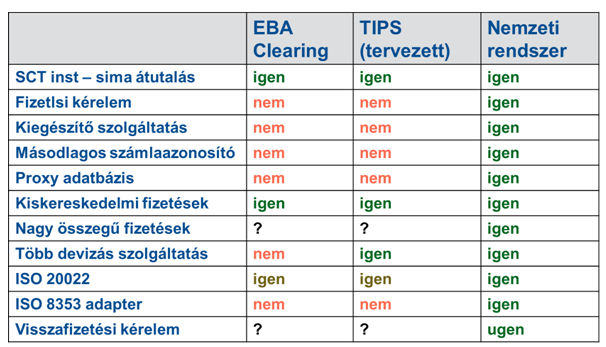

Nézzük meg az alábbi táblázattal, milyen funkcionalitást is kínálnak a különböző rendszerek:

A fenti táblázat alapján mindenképp egy nemzeti rendszer tudja a legnagyobb funkcionalitást biztosítani, ami persze abból is következik, hogy a nemzeti központi bankok/klíringházak sokkal rugalmasabbak tudnak lenni. Persze az európai projektek is tartalmazzák ezeket a funkciókat hosszú távra, de ha például a Giro helyesen dönt a magyar rendszer már az induláshoz tartalmazhatja az össze funkciót.

Ez persze nem kizárólag egy voluntarista döntés kell legyen, hanem figyelembe kell venni azt, hogy a kereskedelmi bankok, akikre igen nagy összegű beruházást kényszerítenek jogi eszközökkel, az összes nemzetközi tapasztalat és számítás alapján a „fizetési kérelem” és a „nagy összegű fizetés” funkciók felhasználásával tudják a fejlesztés jövedelmezőségét megteremteni.

Milyen fejlesztési lehetőségek állnak az euró-országok előtt?

A fent felsorolt öt ország, csakúgy most nem a régióhoz tartozó társaik, mindhárom lehetőség közül választhattak volna. Ők a következő lehetőségek mellett döntöttek:

1, Saját, nemzeti megoldás

Mindkét, ezt a megoldást választó ország különböző, bár önmagában is érdekes megoldást választott:

Litvániában az e-pénz szolgáltatás igen elterjed, a lakosság a szolgáltatói számlákat is e-pénzben fizeti ki az erre a külön jogszabály alapján felhatalmazott szolgáltatókon keresztül. E gyakorlat alapján a Litván Nemzeti Bank úgy döntött, hogy az azonnali fizetési rendszer létrehozását e-pénz szolgáltatókra bízza és szerződést kötött a feladat végrehajtására három szolgáltatóval. Meg kell mondanunk, hogy a megoldás a világon egyedülálló. Mindenesetre a fintech szolgáltatók nevében is szurkolunk hogy sikeres legyen.

Szlovéniában a nemzeti klíringház, a Bankart kezdeményezte az azonnali fizetési rendszer létrehozását. El is indultak a szokásos úton, kiírták a tendert végül pedig elsőnek a világon a kis országok számára legkevésbé költséges – bár néhol szitokszónak számító - kiszervezéses megoldás mellett döntöttek. A dán „Straksclearingen” szolgáltatást működtető Nets rendszerét veszik igénybe és tényleges költségek alapján, azaz tranzakció alapon fizetnek. Ez a megoldás persze azzal a kötöttséggel jár, hogy alkalmazkodniuk kell a Nets rendszerének a funkcionalitásához.

2, Csatlakozás az EBA Clearing SCT inst szolgáltatásához

Litvánia Nemzeti Bankja döntött úgy, hogy mivel nemzeti rendszert nem kíván létrehozni, megkönnyíti az egyébként is euróban működő bankjai csatlakozását az EBA Clearing rendszeréhez, azaz ún. gateway (megnövelt funkcionalitású, speciális interface) szolgáltatást nyújt a lett bankok részére. A központi bank arra számít, hogy a szolgáltatást a kisebb, lett tulajdonú bankok veszik igénybe, ugyanis a nagy Észak-európai bankhálózatokhoz bankjaik az anyabankokon keresztül fognak várhatóan csatlakozni az EBA Clearinghez.

3, Kivárásos taktika

Észtország és Szlovákia központi bankjai úgy döntöttek, hogy semmit sem tesznek az azonnali fizetések területén. Országaikban euró van és ők úgy látják, hogy a Pán-európai rendszerek megfelelő lehetőséget biztosítanak bankjaiknak az azonnali fizetési szolgáltatások nyújtására. Hosszú távon ez elképzelhetően nem rossz megoldás, de rövidtávon az észt és a szlovák bankok bizonyosan versenyhátrányban lesznek. Ez főképp egy olyan országban furcsa, mint Észtország, amely ugyanakkor a digitalizációban mindenképpen az európai élvonalat képviseli.

Kihívások a nemzeti valutával rendelkező országok számára

1, Saját megoldás kidolgozása

A Cseh Nemzeti Bank nem csak felügyeli a pénzforgalmat, hanem maga üzemelteti a nemzeti klíringházat is. Látván, hogy több klíringház maga dolgozta ki a saját azonnali fizetési rendszerét a Cseh Nemzeti Bank is e mellett a megoldás mellett döntött. Komoly segítségére van ugyanakkor a Cseh Bankszövetség is, amelyik magára vállalta a szabálykönyv, a „Rulebook” kidolgozását. A cseh kollegák a rendszer felállításához semmilyen külső kooperációt nem vesznek igénybe, reméljük fejlesztésük sikeres lesz.

2, Saját rendszer felállítása beszállítói közreműködéssel

Magyarország, a Nemzeti Bank hatékony irányításával ezen az úton indult meg a Stabilitási Tanács tavaly áprilisi döntése alapján. A központi rendszer felállítása a Giro Zrt. feladata, míg az ismert feltételek szerint 2019. július 1-től minden bank és pénzforgalmi szolgáltató köteles lesz a tíz millió forint alatti átutalásokat az azonnali fizetési rendszeren keresztül indítani és fogadni. A potenciális központi rendszerszállítókat ismerve a központi rendszer felállítása kizárólag a Giro Zrt. szakembereitől függ. Több alkalommal kifejeztük kételyeinket a bankrendszer teljes egészének készültségi állapotát illetően, mindenesetre szurkolunk és felajánljuk, hogy a szerkesztőségen keresztül minden bank, kicsi, vagy nagy, az azonnali fizetési rendszer minden aspektusát illetően fordulhat tanácsért a szerzőhöz.

3, Kiszervezett szolgáltatás

A szlovénekhez hasonlóan minden országnak rendelkezésre áll ez a megoldás feltéve, ha van olyan szolgáltató, amely ezt a megoldást fel is ajánlja. Figyelembe véve azt a tényt, hogy régiónkban sok kicsi ország van, akár a magyar szolgáltató, a Giro Zrt. is felkészülhet egy ilyen tevékenységre már csak azért is, hogy a magyar bankok terheit némileg csökkentve igazán nyereséges fejlesztést tudjon végrehajtani ezen a területen. Példaként álljon itt a nemzetközi összehasonlításban is nagyon magas szintű munkát végző HungaroControl, amelyik Magyarországgal nem határos ország légi irányítási tevékenységét is ellátja.

Nagy bizonyossággal mondhatjuk, hogy az azonnali fizetési rendszerek fejlesztése nemcsak régióban, hanem az egész világon korunk húzóágazata. Hogy ezek a rendszerek felváltják-e a fizetési kártyákat? Sokat teszik fel ezt a kérdést, néhányan konkrétan ezt is jövendölik. Ne felejtsük el ugyanakkor, hogy bármennyit fejlődtek is a kártyafizetések 1950 óta, a készpénz itt él velünk! A mobiltelefonok sokak elvárása ellenére nem lettek fizetési eszközök, hanem ugyanazt a szerepet töltik be a forgalom lebonyolításában, mint más számítástechnikai eszközök, legfeljebb hordozhatóságuk miatt praktikusabbak.

Hosszú ideig együtt fognak élni tehát a különféle megoldások, bár a klíringház jellegű pénzforgalmi szolgáltatások esetében lassú konvergencia várható az azonnali rendszerek irányában.

Készítette: Czímer József

Az azonnali fizetési rendszerről írt valamennyi cikkünket itt találja >>>>

A Fehér Házban tartott tanácskozáson többek között a Boeing, a Northrop Grumman, a Raytheon és a Lockheed Martin.

A Fehér Házban tartott tanácskozáson többek között a Boeing, a Northrop Grumman, a Raytheon és a Lockheed Martin.