Recessziót nem akar a Fed, de az infláció letörése most fontosabb

Nehéz idők járnak a tőkepiacokon. A jegybankoknak úgy kellene küzdeniük az egyre inkább égbe szökő infláció ellen, hogy közben ne üssenek túl nagy léket a gazdasági növekedésen - ami komoly fejtörést okoz, a piacokon pedig erős bizonytalanságot. Nagyon jól megjelent a dilemma Jerome Powell Fed-elnök szerdai szenátusi meghallgatásán is. Powell azt mondta: a Fed nem szeretne recessziót előidézni az infláció megállítása érdekében, de teljes mértékben elkötelezett az árak kordában tartása mellett, még akkor is, ha ezzel a gazdasági visszaesés előidézését kockáztatja. Az amerikai jegybankelnök azt mondta: "Elengedhetetlen, hogy csökkentsük az inflációt, ha tartósan erős munkaerő-piaci feltételeket akarunk teremteni, amelyek mindenki számára előnyösek". A Fed a következő hónapokban "meggyőző bizonyítékokat" keres majd az árnyomás lassulására, mielőtt enyhítene a három hónappal ezelőtt megkezdett kamatemeléseken.

A recessziótól való félelmet nem csak Powell szavai erősítik, hanem az adatok is: Japánból borúlátó előrejelzések érkeztek, a gyárak kibocsátásának növekedése négyhavi mélyponton van, a beszállítók várható szállítási ideje pedig tovább hosszabbodik - még ha valamelyest összességében javult is a legfrissebb beszerzőimenedzser-index. Az európai és az amerikai BMI-k az elmúlt hónapokban folyamatosan az 50-es határ felé tartottak, amely a bővülés és a zsugorodás közötti választóvonalat jelenti.

A bizonytalanságot összességében most főként az okozza, hogy vajon elég erős-e az amerikai gazdaság ahhoz, hogy az inflációellenes intézkedések ne okozzanak mély recessziót a világ első számú gazdaságában. Lapunknak nemrég interjút adott Czifra Gábor, az MKB Pannónia Alapkezelő "USA-specialista" portfóliómenedzsere, aki úgy látja, hogy a piaci szereplők jelenleg nem értékelik megfelelően ennek kockázatát:

Csődöt jelent Oroszország?

Az Erste Market csütörtök reggeli összeállítása emlékeztet: az orosz államnak ma és holnap 400 millió dollárnyi kamatot kéne kifizetnie, de ami ennél is fontosabb, hogy vasárnap jár le a türelmi időszak egy májusban elmaradt 100 millió dolláros kamatfizetés kapcsán. Így a következő napokban ismét azt figyeljük, hogy a szankciók közepette képes lesz-e az orosz állam teljesíteni kamatfizetési kötelezettségét. A szankciók miatt az amerikai bankok már nem működhetnek közre a kifizetéseknél, így alternatív megoldást kell keresniük. Bár az orosz pénzügyi eszközök hónapokkal ezelőtt befagytak, mégsem mindegy, hogy csődöt jelent-e Oroszország. Egyrészt egy csődesemény aktiválná a CDS ügyleteket, másrészt újabb leírási hullámot okozhatna az orosz állampapír portfoliókon, ami főleg a pénzügyi szektort érintené negatívan - írja az Erste.

Csütörtökön is az esés az úr Európában - a Mol és a Magyar Telekom viszont felkapaszkodhat

A bizonytalanság közepette az amerikai piacok szerdán (bár Powell szavai után némi erősödést produkáltak) végül kisebb mínuszban zártak. Nap közben ezúttal is erős volt a volatilitás - mostanában egyébként is jellemző, hogy napon belül is széles sávban ingadoznak az árfolyamok. Az európai tőzsdék túlnyomó többségében is mínuszban indult a kereskedés, másfél órával a nyitás után a frankfurti DAX 1,2 százalékos, a párizsi CAC-40 1 százalékos, a londoni FTSE-100 bő fél százalékos mínuszban jár.

Budapesten a BUX index vesztesége is 0,6 százalékra nőtt másfél óra után, a bluechipek közül a Richter vesztesége meghaladja a 2 százalékot, az OTP milliárdos forgalom mellett 1,2 százalékot veszített másfél óra alatt értékéből. A Mol viszont erősödni tudott 0,75 százalékot, a Magyar Telekom másfél százalékkal ér többet, mint szerdán záráskor.

Török Lajos, az Equilor Befektetési Zrt. vezető elemzője az MTI-nek a tőzsdenyitásra küldött előrejelzésében kiemelte, a szerdai eladási hullám üteme lassulhat csütörtökön. A vezető papírok közül szerinte az OTP-nél először a 8500 forintos ellenállásra lesz érdemes figyelni, míg felfelé 8650 forintnál van az első ellenállás. A Mol részvényével a 3000 forintnál lévő kulcsszint körül kereskedhetnek, szerdán alatta zárt, továbbra sem sikerül tartósan felette zárni. A Richternél viszont pozitívum, hogy szerdán ismét 7000 forint felett fejezte be a részvény a kereskedést, így technikailag elindulhat felfele a papír - ez egyelőre a délelőtt folyamán nem következett be. A Magyar Telekom hírek hiányában alacsony forgalom mellett tesztelheti a 330 forintos támaszát a papír - fejtette ki az elemző.

Mindent bevetnének a benzin árának letörésére Amerikában

A kőolaj ára szerdán esett, a folyamat csütörtökön is folytatódott. A Brent olajfajta ára hordónként 110 dollár alatt jár. A KBC Equitas csütörtöki hírlevele emlékeztet: Joe Biden hét olajvállalat vezetőjét hívta meg egy találkozóra, ahol megbeszélhetik, milyen módon tudnák csökkenteni az üzemanyagárakat, valamint bővíteni a termelési kapacitásokat. A kínálat továbbra is elmaradhat a fennálló kereslettől, így ez hosszabb távon tovább fűtheti az olajárak emelkedését.

Biden elnök emellett arra kérte a Kongresszust, hogy nyújtsanak be egy törvénytervezetet az üzemanyag szövetségi adójának 90 napos felfüggesztéséről. Ettől az egyre tarthatatlanabb üzemanyagárak csökkenését várja az elnök. A Bloomberg értesülései szerint a tervezet még a demokraták körében sem élvez nagy támogatást, így kétséges, hogy ezt törvénybe iktatják-e a közeljövőben - erről az Erste írt csütörtökön.

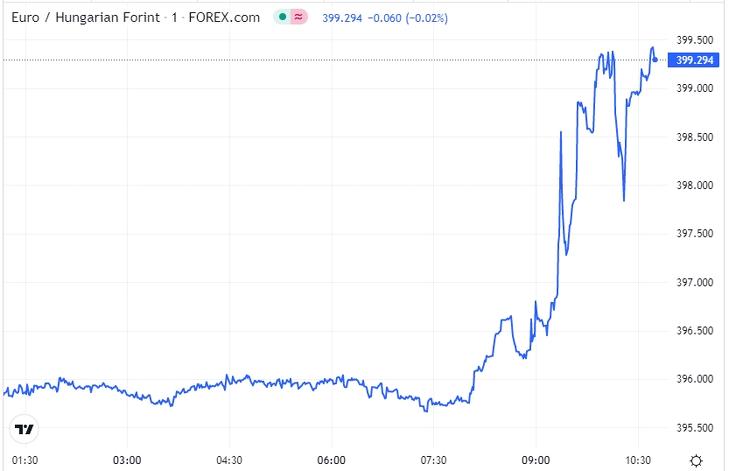

Megint 400 forint közelében jár az euró

A devizapiacon újabb lendületes gyengülésbe kezdett a forint, miután az MNB ma nem emelte az irányadó kamatot. Az egyhetes betéti kamat továbbra is 7,25 százalékon áll. Az euró jegyzése hajnalban még 396 forint alatt járt, de délelőtt fél 11 után megint a 400 forintot közelíti: 399,5-nél van a napi csúcs cikkünk publikálásakor.

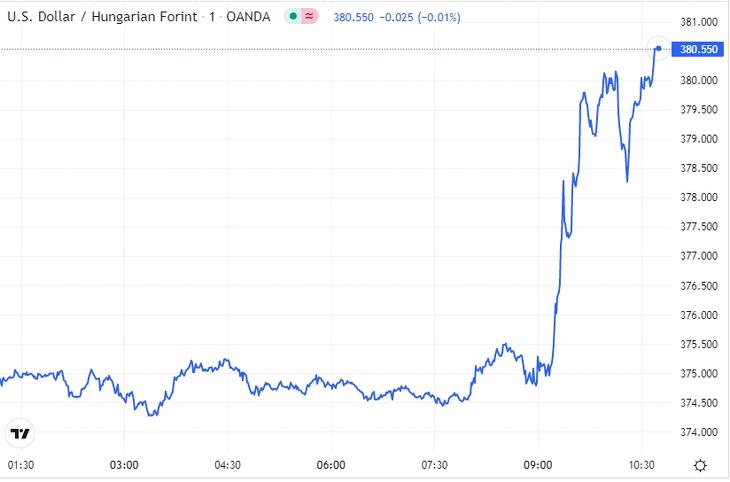

Mindez a dollár erősödésével párhuzamosan történik: az EUR/USD ismét 1,05 alá esett. Egy dollárért így már több mint 380 forintot kell adni a devizapiacon.

Az árfolyamok alakulását folyamatosan követheti a Privátbankár.hu árfolyam-oldalán.

Bendarzsevszkij Anton reagált az amerikai lépésre. Az amerikai és az európai szankcióknak együtt kell mozogniuk.

Bendarzsevszkij Anton reagált az amerikai lépésre. Az amerikai és az európai szankcióknak együtt kell mozogniuk.