A rendkívül erős monetáris és fiskális stimulusoknak tudják be elsősorban a Fidelitynél azt, hogy a márciusi mélypontokhoz képest ekkorát emelkedtek a részvénypiacok. Ezek a programok valamilyen formában lényegében mostanáig tartanak. A különböző mozgási korlátozások megszüntetése vagy lazítása a világ sok pontján növelte a reményeket, hogy a gazdaság visszatér a régi kerékvágásba. A befektetők hangulata azonban még mindig rendkívül szkeptikus, mivel számos kockázat és bizonytalanság maradt. Számos befektető, köztük nagy professzionális szereplők is a partvonalon kívülről figyelik a részvénypiacok mozgását.

A technológiai és kommunikációs szektorok vezették a világ részvénypiacait már hosszú idő óta, jóval azelőtt is, hogy a koronavírusról egyáltalán tudomást szereztünk volna. Nagy vita van a szakemberek között, hogy a bevételek és a nyereség növekedése meddig tartható fent. Mennyire indokolt a nagy különbség az értékeltségek és a növekedési ütem között, indokolja-e a várható növekedés a jelenlegi részvényárakat?

Visszatérés a normálishoz?

Márciusban, kevéssel a mélypont előtt olyan szinten voltak az értékeltségek az amerikai részvénypiacon, ami eddig csak kétszer fordult elő, két nagy válság idején. Egyszer 2008-ban és egyszer 2029-ben. Az ilyen válságok után az szokott történni, hogy az értékeltség lassan visszatér a hosszú távú átlagok közelébe. Az utóbbi mintegy három hónapban is ez történt, az értékeltség hatalmas eltérése az átlagtól körülbelül harmadára zsugorodott.

A Fidelity International webináriumán részt vettek:

– Carsten Roemheld, tőkepiaci stratéga (moderátor)

– Sumant Wahi, a Fidelity Funds Global Communications Fund portfólió-menedzsere és szenior részvényelemző

– Jon Guinness, a Fidelity Funds Global Communications Fund portfólió-menedzsere

Még valamennyire folytatódhat ez a folyamat, és még közelebb kerülhet az értékeltség az átlaghoz a szakemberek szerint. Különösen két szektorban nagy még a különbség, az energiaiparban és a pénzügyi szektorban. Hosszú távon azonban nem árt szem előtt tartani, hogy a nagyméretű technológiai cégek, mint az Apple vagy a Google rendkívül erős fundamentumokkal rendelkeznek. A nyereségek 20-22-szeresén forognak és rendkívül erős pénzügyi mutatókkal rendelkeznek. Emiatt nagyon valószínű, hogy továbbra is az átlag felett teljesítenek majd.

A kapcsolatteremtés aranykora

A központi bankok és a kormányok eddig teljesen példa nélküli lépései, a forgalomba kerülő frissen nyomtatott pénz hatalmas mennyisége miatt a részvények megfelelő értékmegőrző képességgel rendelkeznek. Így hosszabb távon a részvények továbbra is jó befektetésnek bizonyulhatnak, különösen a technológiai szektorban – véli a Fidelity.

Az Alphabet, a Netflix, a Facebook és a hasonló cégek új ágazatot alkotnak 2018 óta a technológiai szektoron belül, a kommunikációs szolgáltatások szektorát. “Connectivity”, azaz kapcsolódás, összekapcsolhatóság az új varázsszó. A kapcsolatteremtés aranykorában élünk – hangzott el. Egyre nagyobb azoknak a száma, akik online kapcsolódnak embertársaikhoz, online elérhetők.

Ez a szám a 2004-es egymilliárdról tavaly négy és fél milliárd közelébe emelkedett, idén megközelíti az ötmilliárdot, 2025-ben pedig már nyolcmilliárd felett lehet. Az átviteli sebesség is egyre nagyobb, egyre óriásibb mennyiségű adat átvitele válik lehetővé a mobilhálózatokon keresztül is. Ma már a világ népességének mintegy 80 százaléka kapcsolódik az internethez. Az egyre olcsóbb adatátvitel és kommunikáció hajtja a digitalizációt. Amely újabb és újabb területeket forradalmasít, mint az online kereskedelem vagy a média. De például a randevúzást vagy az ételrendelést is.

A nagyok még nagyobbak lesznek?

Mindazok a vállalatok pedig, amelyek ezt lehetővé teszik, az infrastruktúrát biztosítják, mindehhez szolgáltatásokat nyújtanak, hasznot húznak ebből a folyamatból.

Az óriási multinacionális vállalatok lehetnek-e még nagyobbak? - tette fel a kérdést a moderátor. A nyertes visz mindent? Ezek a vállalatok óriási készpénztartalékaikkal meg tudnak vásárolni más cégeket, ki tudnak fejleszteni teljesen új technológiákat. De mi lesz, ha jön egy új szabályozói környezet, új adózás?

A nagyok lehetnek még a mostaninál is sokkal nagyobbak a Fidelity elemzői szerint, hiszen történelmi léptékkel nézve a digitalizációban még csak egy hosszú folyamatnak az elején tartunk. Például az online kereskedelem még mindig csak a teljes kereskedelem egy kisebb részét fedi le. Hasonló a helyzet a pénzügyi szolgáltatások területén is. A digitalizációban még hatalmas tartalékok vannak. Várható, hogy ezek az óriáscégek olyan területekre is benyomulnak majd, ahol eddig nem voltak jelen.

Új adóztatási tervek

A rájuk leselkedő veszély így elsősorban külső. Például a szabályozók oldaláról jelentkezhet. A szabályozók az óriási technológiai vállalatok minden lépését árgus szemekkel figyelik. Várható. hogy a Föld számos országában megpróbálják ezeket a nagy technológiai konszerneket adóztatni, ám az USA igyekszik majd a nemzetközi adózástól megvédeni őket. (Ennek gyakran vannak jelei, lásd például csütörtöki cikkünk végén.)

Hogyan érdemes befektetni ebbe a szektorba, milyen üzleti modelleket érdemes követni? A kapcsolatteremtés témaköre egy nagyon erős hosszútávú trend és számos különböző szektorra kiterjed a hatása. Így a befektetési univerzum is nagyon nagy, ahol ezekből a folyamatokból részesedni lehet.

A befektetési stratégia három pillére

A Fidelity stratégiáját három vállalatcsoport köré építette. Az első pillére a befektetéseknek a gyors és megbízható kommunikációs csatornákat, infrastruktúrát és hardvert biztosító cégek köre. Ide tartoznak olyan technológiai nagyvállalatok, mint az Apple, az Intel vagy az Ericsson. Egy második fontos pillér a hálózatoké, ezek tipikusan a Telekom-társaságok, internetszolgáltatók, vagy például a mobiltelefon-szolgáltatók.

A harmadik csoportba az úgynevezett innovátorok tartoznak, amelyek az offline tevékenységekről az online tevékenységek felé, az online tevékenységeken belül pedig a mobil szolgáltatások irányába képesek elmozdítani a gazdaságot. Ilyenek például a Google, a Facebook vagy az Activision játékgyártó. Most indul az 5G szuperciklus, amely várhatóan sokkal erősebb, kiterjedtebb lesz és sokkal nagyobb bevételeket fog biztosítani a szolgáltatóknak, mint az előző 3G és 4G rendszerek.

Ezek a technológiai ciklusok a gazdasági ciklusoktól függetlenül is léteznek. A cégek mindenképpen befektettek volna az új 5G technológiába.

Nyertesek és vesztesek

A Fidelity alapcsaládjában a Fidelity Funds – Global Communications alap szakosodott elsősorban erre a szektorra. Hogyan azonosítjuk a jövő nyerteseit? – merült fel. Az alapkezelő egy négy lépésből álló metódust használ, amelynek során először a fontos trendeket határozzák meg. Azok hosszát, erejét, globális jellegét, földrajzi kiterjedését és a folyamatban a technológia az innováció szerepét.

A második lépcsőben kiválasztják a pár száz, várhatóan a nyertesek csoportjába tartozó részvényt. Illetve azokat is, amelyek valószínűleg veszíteni fognak. Meghatározzák, hogy ezek értékeltségére, eredményességére hogyan hatnak majd a várható változások. A harmadik lépésben mély analízissel, részletes átvilágítással szűkítik a kört. Egy 80-100 részvényből álló csoportra.

A kiválasztottak

Végül a negyedik lépcsőben kockázatelemzés és kockázatmenedzsment segítségével további tényezőket mérlegelnek, mint az üzleti modell fenntarthatósága, a környezeti, szociális, vállalati fenntarthatóság kérdését. Ezzel a kört tovább szűkítik, mintegy harminc-negyven részvényre.

A cég által kiválasztott részvények közé tartoznak az Apple, a Microsoft, a T-Mobile, az Activision, az Amazon, a Spotify, a New York Times. Különösen ígéretesnek tartják a Netflix és a Spotify papírjait, amelyek a digitalizációs trendben várhatóan élen fognak járni a jövőben is. A New York Times is azért van a látókörükben, mert élen jár az offline média online átalakításában, a digitalizációjában.

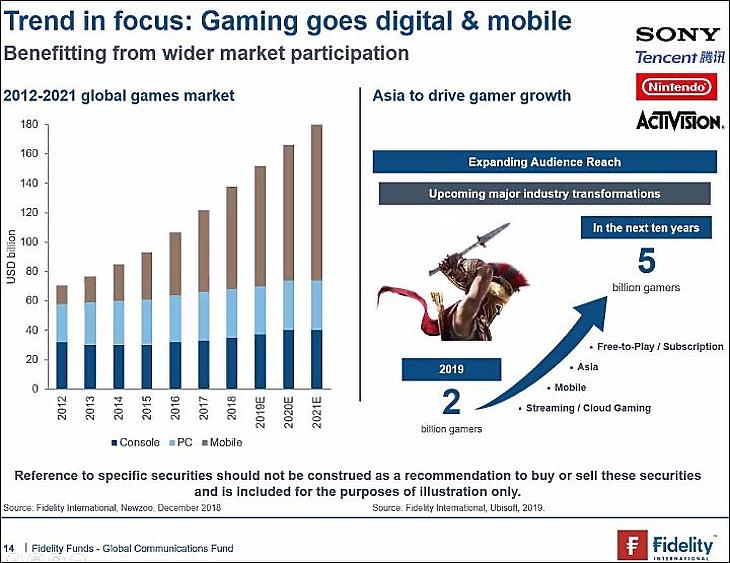

Játék az élet

Az elektronikus játékok iparágában is izgalmas folyamatok zajlanak le. A játékok egyre inkább áttevődnek a streaming és a felhőalapú szolgáltatások irányába. A karantén következtében is milliók és milliók kezdtek el online játszani. A Fidelity azt várja, hogy a 2019-es kétmilliárd körüli játékosszám tíz év alatt ötmilliárdra ugrik majd. (Lásd a második ábrát.)

Célzott támadásban halhatott meg a holokauszttagadó iráni exelnök, akit Magyarországon is vendégül láttak – a hírt azonban egyelőre nem erősítették meg.

Célzott támadásban halhatott meg a holokauszttagadó iráni exelnök, akit Magyarországon is vendégül láttak – a hírt azonban egyelőre nem erősítették meg.