Lassuló, de kellően magas növekedés várható a világban az Amundi Asset Management alapkezelő szerint. Idén az Eurózóna 3,8, az USA 3,4 százalékos, viszonylag magas GDP-bővülést tud majd elérni. Eközben a világban évtizedes léptékű monetáris politikai és tőkepiaci változás, egyenesen rezsimváltás történt. Ez a részvénypiaci árazási szorzókat, a részvények értékeltségét lefelé szorítja – mondta el Kocsi János, az Amundi Alapkezelő részvényportfólió-menedzsere.

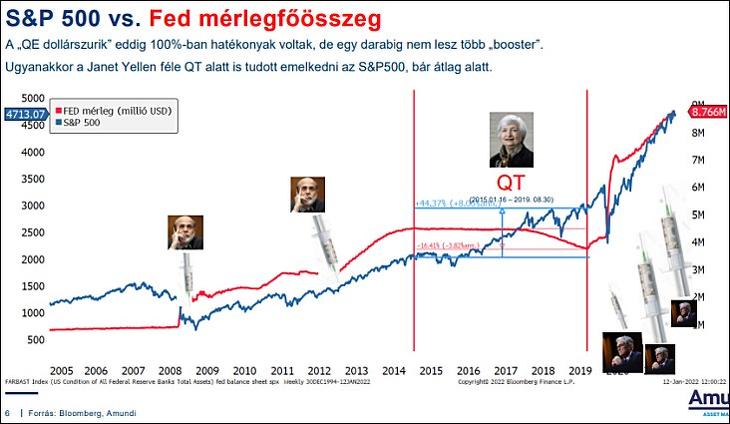

Ezt a rezsimváltást a megnövekedett infláció és az váltotta ki, hogy a Fed által kilátásba helyezett kamatemelések és a mennyiségi szigorítás miatt az amerikai államkötvények nominális és reálhozama is gyorsan emelkedni kezdett.

Ez a tényező a kamatemelésnél is erősebb

A Fed mérlegfőösszegével ugyanis szorosan együtt nőttek a részvényindexek az utóbbi években, így a mérlegfőösszeg szűkítésével együtt esésnek kéne következni. De volt már rá példa, hogy ilyen környezetben a részvények mégis emelkedtek, mert a vállalati eredmények kiugróan nőttek, ami a részvényeknek kellő támaszt, erős hátteret adott.

Még mindig nincs semmi reálhozam

A negatív hozamú államkötvények állománya globálisan leesett 18 ezer milliárd dollárról ötezer milliárd dollárra. Ez nagyban csökkenti a részvénypiacoknak adott támogatást, eddig jelentős részben ez a tőke volt képes megvenni a részvénypiaci eséseket (“buy the dip”).

Ám a reálhozam még mindig negatív a legtöbb piacon, azaz a kötvények hozama nem éri el az inflációt sem.

Ezért nem feltétlenül kell eltemetni a részvényeket és a “buy the dip” stratégiát sem – mondta Kocsi János.

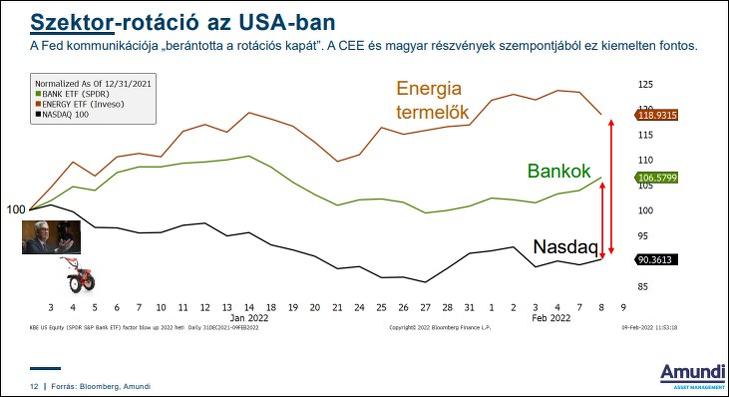

Csak most kezdődik a rotáció

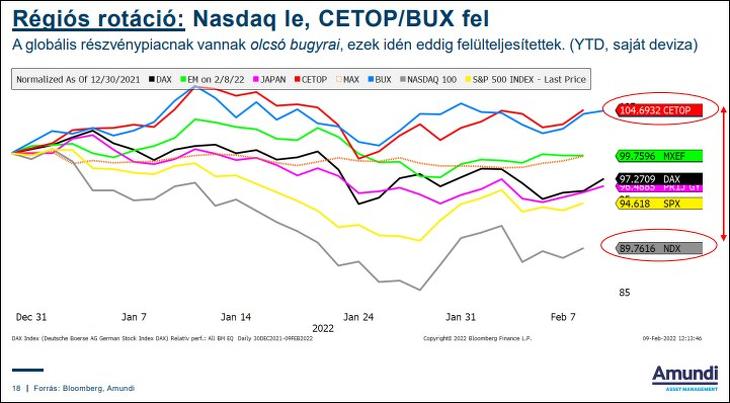

A globális részvénypiaci rotáció még csak most kezdődik, a value részvények még mindig olcsók. Ezek a cégek ugyanis folyamatosan növelik profitjukat – hangzott el.

Utoljára 2000-ben voltak ilyen olcsók az értékalapú részvények, ebből egy több éven át tartó felértékelődési trend lehet szerintünk. A Fed “berántotta a rotációs kapát”.

Még a tech-szektort sem kell temetni

Az USA-ban az idén a bankok és az energia-termelők emelkedtek leginkább, pedig már tavaly is sokat mentek. De a Nasdaq emelkedéséhez is “mögétermelték” a vállalatok a profitot, jelentősen növelték eredményeiket az árfolyam-emelkedések után és alatt.

Ezért tartósan nagyobb esés fundamentálisan a technológiai szektorban sem várható a cég szerint. De idén a Nasdaq indexe nyomás alatt maradhat.

Még mindig rengeteg befektetésre váró pénz kering a világban – hangzott el. Portfóliónkban egyre jobban szeretjük az európai és a japán piacot, a közép-kelet-európai régiót, és egyre többet szemezgetünk a Nasdaq-on kívüli piacokon.

A magyar fogyasztó lehet a növekedés motorja

Az Amundi erre az évre kissé csökkentette a közép-kelet-európai régióra vonatkozó növekedési várakozásait, de a következő évekre megemelte – mondta el Aradi Ernő kötvénypiaci portfólió-menedzser. Azt remélik, hogy az EU-s források lehívásával kapcsolatos vitát, bármely kormány is kerül hatalomra, az év közepén sikerül lezárni.

Magyarországon itthon a háztartások fogyasztása lehet a növekedés motorja. A költségvetési kiadásokat, beruházásokat viszont a hiány csökkentése érdekében várhatóan visszafogják majd a második félévben.

Az infláció velünk marad

Ebben az évben is az egyik fő téma lesz az infláció. Tavaly év végén és idén év elején a pénzromlás üteme rendre meghaladta a várakozásokat sok országban.

A magyar jegybank erre az évre öt százalékos inflációt vár, az Amundi viszont hat százalékot. Véleményük szerint az energiaárak, élelmiszer-árak, a fuvarozási költségek terén látható árnyomás nem fog gyorsan enyhülni.

Viszonylag erős forint várható

A régióban egyfajta kamatemelési verseny folyik, a magyar irányadó kamat öt százalék körüli szintre emelkedhet még az első félévben. Az infláció letörése érdekében a magyar jegybanknak erős forintra van szüksége. Ezért az a várakozásuk, hogy az utóbbi időben kialakult (nagyjából 344-370 forint közötti) sáv erősebb szélén lesz az euró/forint árfolyam, körülbelül 344-355 forint között.

Jó a régiónk helyzete

Kocsi János szerint a BUX index és a régiónk részvénypiacát ábrázoló CETOP 20 is jól teljesített az utóbbi időben, a brazilok mögött az idén a BUX emelkedése a második. A törökök is meglepően hamar magukhoz tértek, és az orosz index is egész jól tartja magát már január 24-e óta.

Mit várhatunk régiónkban ennyi emelkedés után? A Lehman-válság előtt jóval magasabban is volt a CETOP index. Közép-Kelet-Európában igazán sok a bank, biztosító, energia-termelő cég a tőzsdéken, a CETOP 76 százalékát ilyen value-papírok teszik ki, amelyeknek most globálisan jó hátszele lehet.

Olcsók a kelet-európai részvények

Ráadásul viszonylag magas lehet a gazdasági növekedés, az energiaárak magas szintje pedig kedvez az energiatermelőknek. Az inflációt pedig követi a bérnövekedés is a régióban, ami a keresletet biztosítja a növekedéshez.

Az emelkedések ellenére még kedvező szinten forog a CETOP, a profitemelkedés még az indexemelkedést is majdnem lekörözte.

Jelenleg még a historikus átlagnál (10 százalék) is 17 százalékkal nagyobb a CETOP index árazási diszkontja, 27 százalék P/E alapon. De még a fejlődő piacokhoz képest is 16 százalékos diszkontot tartalmazza CETOP index.

Ezért kéne magasabban lennie a BUX-nak

A BUX is rekord magasságokban van, 15 százalékkal feljebb a Covid előtti szinthez képest, de lehetne sokkal magasabban is – hangzott el. Sőt, magasabban kéne lennie, mert itt is kifejezetten magas a bank- és az energiaszektor súlya.

Kockázatok persze vannak, mint az orosz-ukrán feszültség. De az alapforgatókönyvük itt a megbékélés, ez a legvalószínűbb ezen a fronton. Komolyabb konfliktusnak csak tíz százalékos esélyt adnak.

Nagy kérdés Magyarországon, meddig tart majd az üzemanyagár-befagyasztás és a hitelkamat-sapka. Valamint a hosszú távú, konzervatív befektetők számára fontos a potenciális reál-GDP-növekedés is, ez is csökkenhet a következő években hazánkban.

BUX kontra román tőzsde

A BUX indexnél is van egy olyan profithátszél, amint a többi értékalapú részvénynél megfigyelhetünk. Az alacsony árazásból azonban az következik, hogy a piaci szereplők nagy része tart a kockázatoktól.

Jelenleg még a román részvényeknél is olcsóbbak vagyunk kicsivel, ott 8,0, itt 7,9 százalék az átlagos P/E – hangzott el. Ez a régiós részvénypiac jelenleg a kockázatkedvelő befektetőknek ajánlható.

Oroszország most erős

Az orosz gazdaság a krími válság időszakához képest most sokkal jobb állapotban van. Az olajár folyamatosan növekszik, annak idején viszont nagy esés következett. A gázárak és a fémek árának emelkedése is támogatja az orosz makrogazdaságot, és erősíti Putyint. Magas a devizatartalékuk is, 630 milliárd dollár, a GDP 20 százaléka.

Az RTSI orosz index várható osztalékhozama jelenleg több mint 11 százalék. Az orosz részvények olcsók, elég durva forgatókönyveket is beáraztak már ezen a piacon – mondták. Ilyen diszkonttal az orosz részvénypiac 2012-2013-ban forgott utoljára.

Görög részvények reneszánsza?

A görög részvénypiac régóta enyhén emelkedő sávban araszol felfelé, és ha a lopakodó omikronon túl leszünk, a turizmus visszatérhet és szép növekedés jöhet a görög gazdaságban – mondta az elemző. A görög bankok mérlegét szinte teljesen kitisztították már, a görög finomítók marzsa is javulhat.

A görög tőzsde már nem annyira olcsó, mint a CETOP index papírjai vagy az orosz részvények, de még mindig historikus átlag alatti az értékeltség, és jó a mögöttes részvény-portfólió minősége.

Mi lesz, ha mégis jön a medve?

Ha a Fed monetáris politikája a vártnál szigorúbb lesz, az persze előcsalogathatja a medvét a barlangjából. Ennek főleg a tech-szektor lehet az elsődleges áldozata, valamint a kötvények. Relatíve jobban jöhetnek ki egy ilyen helyzetből a ciklikus szektorok, főleg a bankok és az energiacégek, valamint régiónk is, főleg a magyar és orosz papírok.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Üzembe helyezte első nagy mesterségesintelligencia-központját Münchenben a Deutsche Telekom – jelentette be a vállalat szerdán.

Üzembe helyezte első nagy mesterségesintelligencia-központját Münchenben a Deutsche Telekom – jelentette be a vállalat szerdán.