Egy turbulens hét utolsó napján az európai tőzsdék szép pluszban állnak, a német és a francia index 1,4, a brit pedig 1 százalékkal megy feljebb. Az amerikai határidős indexek csak 0,2-0,4 százalékkal javítanak.

Három harc dominálja a tőzsdék hangulatát a külföldi kommentárok szerint: az orosz-ukrán háború, Kína küzdelme a Covid ellen és a Fed inflációellenes fellépése. Tegnap az USA és az EU is fokozta a szankciókat, megfigyelők szerint Észak-Korea szintjére degradálva le Oroszországot.

Itthon a BUX-index a hét eleji nagy esések és a tegnapi emelkedés után ma másfél százalékos pluszban van. Az OTP is ekkorát emelkedik, újra 11 ezer forint felett áll kicsivel. A Mol 1,6, a Richter 1,8, a Telekom csak negyed százalékkal drágul.

Nem sokáig tartott a forint gyengülése

Miután tegnap a Magyar Nemzeti Bank (MNB) nem nyúlt a kamatokhoz, a forint átmenetileg gyengült, de este erősödni kezdett, ami ma is tart. Az euró/forint 381-382 magasságából visszatért 377 környékére, nem sokkal 12 után 376,80 volt. A lengyel zloty és a cseh korona eléggé másképp viselkedett, tegnap nem követte a forintot a gyengülésben, de ma sem az erősödésben. (Valójában még kedden indult a forint gyengélkedése, amikor az EU bejelentette, hogy jogállamisági eljárást indítanak Magyarország ellen.)

Enyhe megkönnyebbülést jelent a hazai infláció

A reggel közzétett itthoni inflációs adat 8,5 százalék lett márciusban, ami kissé jobb az elemzők által várt 8,8 százaléknál. Kiss Péter, az Amundi Alapkezelő befektetési igazgatója szerint alulmúlta a 9,2 százalékos előzetes várakozásukat, nagyobb növekedésre az orosz-ukrán konfliktus elhúzódása és a forint gyengülése miatt számítottak.

"Előrejelzésünk szerint a következő hónapokban tovább emelkedhet az infláció, amelynek tetőzését a háborús bizonytalanság okán lehetetlen megjósolni. Év közepétől fékeződhet némileg az áremelkedés üteme, ám várakozásaink szerint az év végén még így is bőven az MNB 2-4 százalékos célsávja felett ragadhat."

A maginfláció nem sok jót ígér

Bár a márciusi adatok végre pozitív meglepetést okoztak, a részletek még inkább rávilágítanak arra, hogy az alapfolyamatokban egyelőre nincs lassulás – írja az Erste Bank makrogazdasági elemzője, Nagy János.

Az adatok elmaradtak a várakozásoktól, amire utoljára hónapokkal ezelőtt volt példa, ugyanakkor a maginflációs mutató 1,1 százalékkal nőtt februárhoz képest, éves alapon 9,1 százalékkal. Ez az árdinamika tartósságát mutatja. A mutató bő 20 éves csúcsára ugrott márciusban.

12 százalék felett van a valós infláció?

Az üzemanyagokra, a lakossági energiára vonatkozó hatósági árak fogják vissza a drágulás ütemét Németh Dávid, a K&H vezető elemzője szerint. Az élelmiszerekre vonatkozó árplafon csak kismértékben gátolja azt.

Ezek nélkül 12 százalék felett lenne az éves infláció. A magas, 13 százalékos élelmiszer-infláció továbbá azt is sugallja, hogy az árstopos termékeknél fellépő kedvezőtlen hatást más élelmiszerek árának emelésével próbálják ellensúlyozni.

Pikírt levelet kapott a Telekom

A Hold Alapkezelő ismét nyilvános levelet küldött a Magyar Telekom menedzsmentjének, amelyben – a Forbes-al ellentétben – nem kifogásolja annak magas javadalmazását. Azt már inkább, hogy a saját cégük részvényeiből nem tartanak.

"Közzétételeik szerint Önök az elmúlt 5 évben egyetlen darab Magyar Telekom-részvényt sem vásároltak. Jövőbeli jó teljesítményükben nem bíztak, vagy annak az árfolyamban történő tükröződésében?"

A transzparencia jegyében kérik, hogy tegyék közzé, mennyi Deutsche Telekom (DT)-részvénnyel rendelkeznek, és "hány darab virtuális DT részvénytől függ a javadalmazásuk".

Franciaország elnököt választ

A francia elnöki szék sorsa a második körben, április 24-én dőlhet el, amikor már csak a két legnépszerűbb jelölt között lehet választani – írta az Erste Befektetési Zrt. Öt évvel ezelőtt is kettőjük között dőlt el a választás.

Akkor Macron fölényes győzelmet aratott a második fordulóban, mivel Le Pen nagyon megosztja a választókat. Idén is hasonló forgatókönyv várható.

Ki kell menteni az árupiaci kereskedőket?

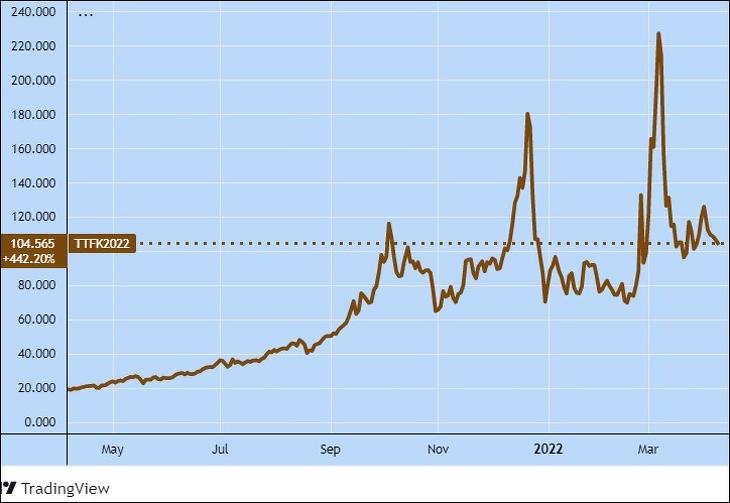

Az Energiakereskedők Európai Szövetsége (European Federation of Energy Traders) szerint az iparágnak sürgősségi likviditási támogatásra van szüksége ahhoz, hogy a nagykereskedelmi gáz- és árampiac továbbra is működjön. (A szervezet tagjai a BP, a Shell, a Vitol és a Trafigura árupiaci kereskedők is.) Vagyis a világ legnagyobb árukereskedői felszólították a kormányokat és a központi bankokat, nyújtsanak mentőcsomagot, mivel az ukrajnai válság által kiváltott éles ármozgások feszültséget okoztak a nyersanyagpiacokon – írta a ZeroHedge Pozsár Zoltánnal, a Credit Suisse befektetési stratégájával készült interjújában.

Az árukereskedő óriások szerinte a “Margin Call Doom Loop” állapotába kerültek, azaz a kényszerlikvidálások ördögi körébe.

Túl nagyokká váltak ahhoz, hogy csődbe menjenek – mondta a szakértő.

(Ebben az ördögi körben az eladási pozícióikat kényszerlikvidálniuk kell a nagy áremelkedés miatt, ami újabb árfelhajtó hatást jelent, ami még több kényszerzárást eredményez. A bányászok egyébként gyakran határidős eladással fedezik jövőbeli kitermelésüket – a szerk.)

Ez a Fed-put vége? Újabb Volmageddon következik?

Az utóbbi években gyakran beszéltek a “Fed-putról”, vagyis arról, hogy ha a részvényárfolyamok nagyon esnek az USA-ban, akkor a központi bank mindig közbelép. Ez olyan, mintha részvény-eladási opciónk lenne az esések elleni védelemként (put opció).

Ennek most szakadt vége az Investing.com rendszeres kommentátora, Jesse Felder szerint, aki úgy véli, hogy a szerdán közzétett Fed-akták erre utalnak. Pontosabban volatilitás-csökkentő programról beszél, amit utoljára egy hosszú, 2018-2019-es szünet után (“Volmageddon”) 2020 márciusában, a Covid-krachban élesztettek újra.

Szerinte eddig a Fed az eszközvásárlási programját használta a tőzsdei volatilitás (árfolyam-ingadozás) csökkentésére, most azonban bejelentették, hogy havi 95 milliárd dollár értékben pénzt vonhatnak ki a piacról. Ez a tőzsdéken komoly következményekkel járhat.

Pofonegyszerű és szuperalacsony kriptóadó Szlovéniában

Két-három nap esés után kissé javult a kriptodeviza-piac hangulata, a bitcoin fél, az ether két és fél százalék körüli pluszban van. Miamiban blokklánc-konferenciát rendeznek, melynek bejárata előtt állították fel az alábbi szobrot.

Szlovéniában pofonegyszerű, bürokráciamentes és alacsony kriptodeviza-adót készülnek bevezetni az eladott vagy vásárlás során elköltött kriptodevizákra. Ennek mértéke mindössze öt százalék lenne, de egy tízezer eurós adómentes összeggel. (Magyarországon is csökkent az adó tavaly 15 százalékra, és talán itt sem túl bonyolult, de egyszerűnek sem mondható – a szerk.).

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Erősödni tudott a reggeli borzalmas kezdés után.

Erősödni tudott a reggeli borzalmas kezdés után.