Infláció és az arany

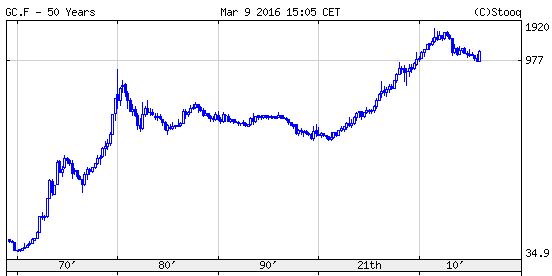

A 70-es években, az olajár-robbanást követően a fejlett országokban egészen szokatlan, két számjegyű infláció alakult ki, Amerikában a 15 százalékot is elérte. A kamatok is felszaladtak, de eluralkodott egy inflációs pszichózis, és ez kétségbeesett aranyvásárlásokhoz vezetett. Az arany 40 dollár környékéről 500 fölé szaladt fel. A 80-as években volt még egy kisebb inflációs hullám, de ez már nem csalogatta elő a vevőket, egy hosszú, eső trend alakult ki.

|

| Arany, 50 év |

Később az infláció feledésbe merült, az elmúlt 25 évben érdemben nem is vetődött fel, mint komolyabb probléma. Így aztán az aranyárban elnyúló medvepiac zajlott, bő 20 évig zajlott, az ár egészen 300 dollárig esett, túladott is lett, mint mostanában az olaj. Akkor aztán megindult az újabb emelkedő trend, de ehhez nem kellett infláció, hisz egy túladottságot, amikor boldog-boldogtalan kiszórta aranyát, sőt short pozíciót nyitott, mindenképpen komolyabb emelkedés követ.

A köztes időszak

Ez aztán át is alakult trenddé, egy 20 éves medvepiac után végülis kijár egy komolyabb emelkedő trend. A 2008-9-es válság erre rásegített, teljesen érthető módon, hisz az önmagában egy klasszikus menekülő időszak volt. Utána a trend már önmagát éltette, hisz örökös csúcsra ért az arany, majd az ezer dollárt is átlépte.

Először még sokan a visszaesést várták és shortolták, az ő kényszerű zárásaik tovább hajtották az árat, majd végül jött a mánia szakasz, amikor a többség elhitte, hogy az ár a végtelenségig emelkedik. Ez közel 2000 dolláron meg is hozta a trendfordulót, onnan következett a zuhanás tavaly év végéig, 1050 dolláros szintig.

Defláció és az arany

A mostani felpattanás szinte deflációs időszakban következett be, de törvényszerű volt. Most nem a menekülés az elsődleges tényező, hanem egyrészt az, hogy meglehetősen túladott volt a piac és óriási a pesszimizmus, vagyis várták a további esést. Ilyenkor jön a fordulat: már mindenki eladott, sőt sokan shortot nyitottak, és amikor látják, hogy nem jó lóra tettek, kétségbeesetten zárnak. Ez már önmagában kivált egy ekkora ralit.

A másik lényeges ok, hogy az arany most nem önmagában járta útját, hanem az utóbbi időben árfolyam-alakulása hozzáidomult más fémekéhez is. Tulajdonképpen velük együtt fordult, pontosabban kicsivel előbb, de hát esni is előbb kezdett. Azt mondhatjuk, hogy most az arany nem menekülő eszköz, hanem az egyik áruféleség a sok közül, legalább is ennek megfelelően tekint rá a piac.

Hozaméhség

Az inflációhoz tehát most nincs köze az aranyárnak, sőt most negatív korreláció van, vagyis az aranyár-emelkedés az amúgy is alacsony infláció további csökkenése mellett következett be. Viszont az is igaz, hogy közben a kamatok történelmileg példátlanul alacsonyak, ráadásul meglehetősen hosszú ideje. Sőt, sok helyen a negatív kamat is megjelent, így aztán a múlttal való összevetés értelmét is veszti. Új, szokatlan helyzet van, amikor a hozaméhség olyan heves és a helyét kereső pénz olyan sok, hogy mindenre rátalálnak, ami szóba jöhet befektetésként, így az aranyra is.