Mindez akkor érvényes, “ha nem jön újabb vírusmutáns, amely felülírja az összes eddigi elképzelésünket” – kezdte Török Lajos, az Equilor Befektetési Zrt. vezető elemzője mai előadását. Az infláció most talán a legfontosabb téma a tőkepiacokon, és inflációs nyomás nálunk már 2019-ben is felütötte fejét. A 2020-as fogyasztás-csökkenés levitte az árakat, az energiaárak is alacsonyak voltak.

Később azonban jöttek az ellátási zavarok, rekord magasra szöktek a szállítási költségek, és megjelent az addig elhalasztott kereslet. Az emelkedő árak emelkedő béreket hozhatnak magukkal, ár-bér spirál alakulhat ki.

Valószínűleg jó időre elbúcsúzhatunk az elmúlt évtizedben látott, globálisan alacsony inflációtól – mondta az elemző.

Mitől lett ekkora probléma az infláció?

De eddig miért nem volt jelentősebb infláció a gazdaságokban? Mi változott? Az inflációt lefelé nyomó technológiai fejlődés és a globalizáció lelassult, illetve léket kapott. A német költségvetési szigor is enyhült a görög válság óta. Az energiaárak is erősen felfelé tartanak. Ráadásul az EKB megint lassan, késve cselekszik.

Ilyen környezetben a részvény- és ingatlanbefektetések, valamint az olaj bizonyulhat vonzó befektetésnek – tartják az Equilornál.

Mikor lépnek a jegybankok?

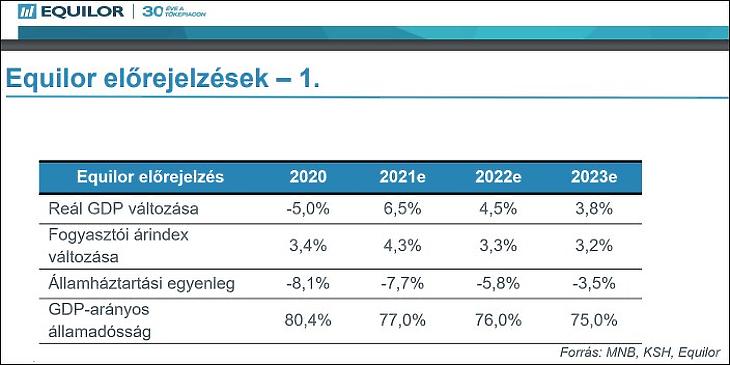

A szép makrogazdasági számok ellenére nehéz helyzetben vannak a gazdaságok, magas az eladósodottság, a kamatokat az infláció miatt emelni kellene. Az USA-ban magas növekedéshez magas infláció járul, a foglalkoztatási adatokra nagyon figyelni kell. Előbb-utóbb, lehetőleg még az idén meg kellene indítani a monetáris politika normalizálását, de lehet, hogy csak jövő év elején lépik meg.

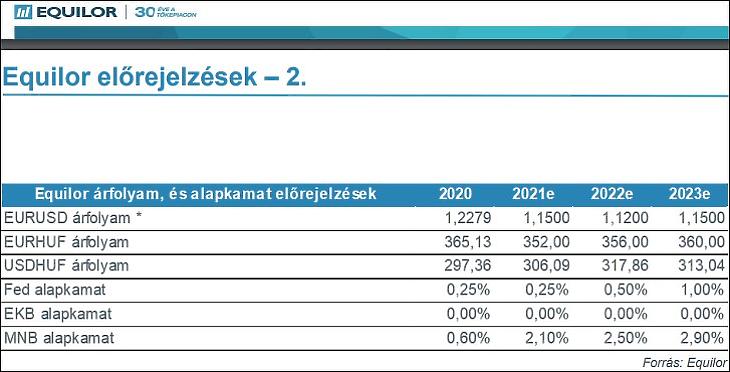

Európa megint legalább fél évre le van maradva az Egyesült Államoktól. Amíg a Fed nem csinál semmit, addig az EKB biztosan nem fog. Ha a Fed valamit lép, akkor az EKB jóval utána, talán jövőre, de az is lehet, hogy csak 2023-ban – vélte Török.

Akár jövőre is stabil maradhat a forint

Az MNB teljesen más pályán van. Magyarországon kedden kicsit kisebb lett a kamatemelés a vártnál, de úgy tűnik, az MNB elkötelezett az infláció csökkentése mellett, ami jövő év közepére várható. A 2023-as infláció már 3,3 százalékra csökkenhet.

Nincs nyoma jelenleg az MNB-kormány vitának – mondta Buró Szilárd pénzügyi innovációs vezető, aki szerint “valamilyen függöny mögötti kommunikáció” folyhatott a háttérben. Emellett egyértelműen az MNB szigorítási sorozata hatott a forintra az utóbbi időben. A kamatemelési ciklus így elhozhatta a sok éves forintgyengülési ciklus végét.

Az, hogy a vártnál kisebb lett a kamatemelés, először gyengítette a forintot kedden, de amint megjelent a jegybanki nyilatkozat az inflációcsökkentés melletti elköteleződésről, ismét erősödés indult. Az EUR/HUF emelkedő trend még megvan, de egyfajta oldalazásba megy át a forint. Ez maradhat a következő hónapokban, de akár 2022-ben is, kisebb mozgásokkal, stabil árfolyammal – mondta Török.

Végre csinálhat valamit az euró/dollár

Az euró/dollárban már régóta nincs egyértelmű irány, de lassan kialakulhat egy új trend. “Duplatető” alakult ki, és most jár az árfolyam annál a szintnél, ahol eldől, lesz-e dollárerősödési trend. Ebben kulcsszerepe lehet a mai Fed-ülésnek. Több hónapos dollár-erősödési trend alakulhat ki.

A svájci frank újra érdekes lehet, menekülődeviza-jellege máig megmaradt. Rossz hírek esetén előveszik és erősödni kezd. A deviza túlértékeltségéről viszont időnként megjelennek jegybanki nyilatkozatok, mint a legutóbbi kamatdöntésnél is, amikor határozott lépések kilátásba helyezésével sikerült gyengíteni a frankot. Az EUR/CHF kitört az ereszkedő csatornából, ami a következő hónapok fő iránya is lehet, ha a jegybank tényleg komolyan gondolja, hogy közbelép a frank gyengítése érdekében.

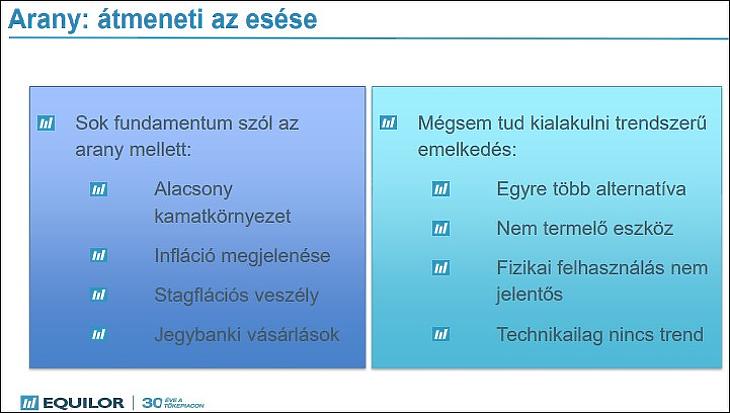

Miért nem megy fel az arany?

Az arany is sokáig menekülőeszköz volt, a csillogása azonban elhalványult. Sok minden szól mellette, mint az alacsony kamatkörnyezet, az infláció vagy a jegybanki vásárlások. (Lásd a táblázatot.)

Mégsem tud emelkedni, mert egyre több alternatívája van, főleg a kriptoeszközök, amelyeket már úgy tűnik, egy egész generáció preferál. A fizikai felhasználása sem jelentős, az emelkedő trend is véget érni látszik tavaly óta.

Egyelőre nehezen látjuk a forgatókönyvet, hogy akár idén, akár jövőre új rekordszintre érne az arany – mondta Buró.

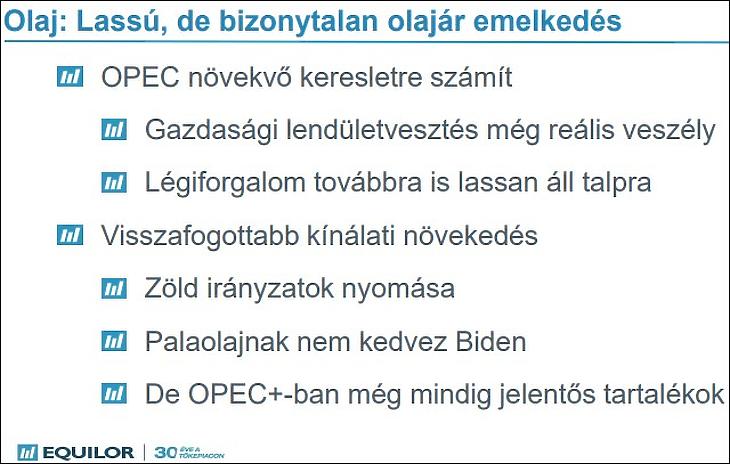

Simán mehet 80 fölé az olaj

Az olajnál nyoma sincs a tavalyi összeomlásnak, amikor nulla alá is lement a határidős árfolyam. Az OPEC növekvő keresletre számít, bár a légiforgalom még nem állt helyre és a gazdasági növekedés is veszíthet lendületéből. Ám a kínálati oldal sem túl erős, az emelkedő trend ezért megmaradhat. Sokan száz dolláros olajárat várnak, ezt Buró túlzásnak tartja, de a 80 dollár könnyen elérhető. (Jelenleg a WTI 71,5, a Brent 75,3 dollár, de a sajtóreggeli idején még lejjebb volt.)

Ígéretes külföldi részvények

Az Equilor által figyelt, jó célpontnak tartott külföldi részvények között a következőket említették:

- A Sea Limited (SE) Szingapúr Amazonja, elképesztő növekedést mutat Ázsiában.

- A szoftveres automatizálással foglalkozó UiPath (PATH) befektetői között Cathie Woods is ott van.

- A Seritage Growth Properties (SRG) vagy csődbe megy, vagy többszörösére emelkedik, mert jelentős adóssággal küzd. Bevásárlóközpontok átalakításával foglalkozik.

- A ProShares Pet Care ETF (PAWZ) azért érdekes, mert egyre többet költenek házikedvenceikre az emberek.

- A Lukoil a zöldforradalom egyik nyertese lehet a csökkenő nyugati verseny és az alacson y leadósodottság miatt. Osztalékhozama a nyolc százalékot is elérheti.

Majdnem minden magyar papír vonzó

Meglehetősen jó a brókercég véleménye a magyar részvényekről.

- Az OTP “régi fényében ragyoghat” az elemzők szerint, bár továbbra is kérdés az osztaléktilalom és a hitelmoratórium negatív hatása. Emelkedhetnek a marzsai a kamatemelések hatására, és a külföldi leányok is egyre fontosabbak.

- A Mol nagyon olcsó Török Lajos szerint, a P/E rátája csak 5,3. Ám az alapítványi kiszervezést a negatívumok között említik, és a gázüzletág is igen gyenge.

- A Richter csúcson van ugyan, de kedvező egyedi sztori egy defenzív iparágban. A 12,9-es P/E itt is kedvezőnek számít.

- A Magyar Telekomot alulsúlyozásra ajánlják, mert bár stabil bevételekkel rendelkező cég, egyre éleződik a verseny a piacon. Az osztaléka pedig nagyon alacsony.

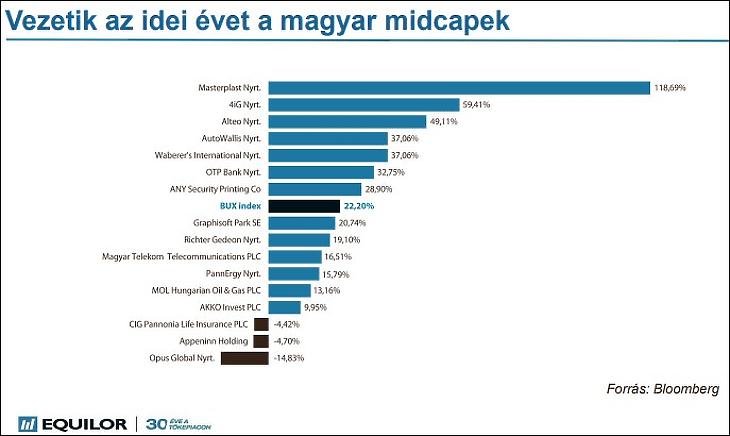

Élen a “midcap-ek” a magyar tőzsdén

A magyar tőkepiacon a midcap-ek (közepes nagyságú, pontosabban kapitalizációjú társaságok) vezetnek az árfolyamnyereség alapján, amint az ábra mutatja.

- A Waberer’s célára 3817, a céget “jelentősen alulértékeltnek” tartják. Az új tulajdonosi kör stabilitást biztosít a cég számára.

- Az Opus Global célára 395 forint. Bár a turizmus vegyes képet mutat, visszatért az energetikába, a mezőgazdaság pedig sikeresen növekszik. A jövő héten jön a féléves gyorsjelentése.

- A 4iG újabb és újabb felvásárlásokat jelent be, az egyik legfontosabb hazai növekedési sztori. Egy holdinggá való átalakulás közepén tart.

- Az AutoWallis is óriási növekedést ért el, ez tartható az év második felében is – mondta Török Lajos.

- A Masterplast volt az idei év árfolyamnyereség-nyertese, elképesztő fundamentális növekedés mellett. De a cég árazása már kezd extrém szinteket elérni.

Hiába indult meg Magyarországon is a kamatemelkedés, még jelentős negatív reálkamatok vannak, ezért az “ingatlan-midcapekben” is jelentős fantáziát látnak (Appeninn, Duna House, BIF, Graphisoft Park, Akko Invest.) (Lásd a képet.)

Az energia-szektorban az Alteo-nál már beárazhatta a piac a jó híreket. A Pannergy pedig inkább defenzív papírnak számít.

Nem lesz kínai Lehman-csőd

Kína világhatalmi pozícióra tör az előző évszázadok bezárkózó politikája után, globális szereplőként szeretne megjelenni. A kínai tőkének is helyet keresnek. A világ gazdasági növekedésének 64 százalékát Kína adta tavaly – mondták el a sajtóreggelin.

Az Evergrande valószínűleg nem lesz kínai Lehman Brothers, de több százmilliárd dolláros adóssága miatt a dominóeffektus réme fenyeget – ha teljesen rendezetlenül dőlne be. Erre az elemzők kicsi esélyt látnak, mert amint mondják, ezzel a veszéllyel a kínai kommunista párt is tisztában van.

Nem dőlhet csak úgy be, mert szinte az egész gazdaság menne vele, jelentős vagyoncsökkenést okozna a középosztálynál.

Nyakunkon a német választás

Németországban három centrista jelölt versenyez minimális eltéréssel, nagyon kiélezett a verseny, de valószínűleg az SPD kapja majd a legtöbb szavazatot. A Zöldek lendülete elfogyott, a CDU-CSU második helyre szorulhat. Legalább hárompárti koalícióra lesz szükség, és nem valószínű az eddigi kétpárti koalíció folytatódása. Az SPD kormányra kerülése sem biztos, a kereszténydemokrata-zöld-liberális “Jamaika-koalíció” is esélyes – mondta Török Lajos.

Vannak még független brókercégek

Fontos érték a magyar tőkepiac számára, hogy legyenek független szereplők. Hiánypótló szerepet töltenek be azzal, hogy csak a tőzsdére és a befektetési szolgáltatásokra fókuszálnak – mondta el Szécsényi Bálint, az Equilor Befektetési Zrt. vezérigazgatója egyik versenytársuk felvásárlása kapcsán. Jó, hogy maradtak még független magyar szolgáltatók a konszolidációs hullám ellenére. A Covid jelentős ügyfélállomány– és forgalom-növekedést hozott az Equilor számára.

Az Interactive Brokers ügyfelei a Befektető-védelmi Alap hatálya alá is bekerültek a cég hazai megjelenésével, ami szintén fontos. Az így biztosított óriási vagyontömeg azonban felvet kérdéseket a befektető-védelem területén – hangzott el.

Kötvénypiac, árupiac a tőzsdén

A Nökevedési Kötvényprogram fontos tőkepiaci instrumentummá vált, de még nem jelentek meg valódi kötvénykibocsátóként a szereplők. A tőzsdén már több a kötvénykibocsátó, mint a részvénykibocsátó. Az MNB folyamatosan növelte a kötvényprogram keretösszegét.

A nyár elején újraindított tőzsdei árupiacon van forgalom, de még mindig az Equilor az egyetlen szereplő. Remélik, hogy az forgalom jövő év végére a jelenlegi ötszörösére-hatszorosára növekedhet.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Ismét politikai foglyokat engedtek szabadon Venezuelában, a 379 ember szabadon engedését Caracas szombatra virradóra.

Ismét politikai foglyokat engedtek szabadon Venezuelában, a 379 ember szabadon engedését Caracas szombatra virradóra.