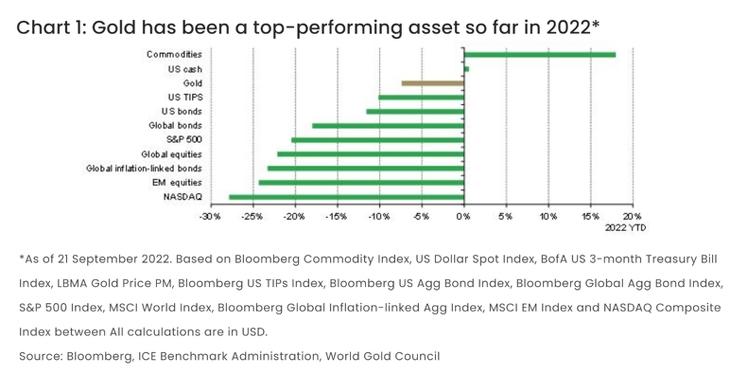

Világszerte sok befektető furcsállja az arany dollárban mért árfolyamának gyengélkedését a több évtizedes csúcsra pörgött infláció és az orosz-ukrán háború árnyékában. Pedig az arany - mint azt a World Gold Council (WGC) alábbi ábrája is szemlélteti – 2022-ben jócskán felülteljesítette a legtöbb befektetési eszközt, sőt, még jobban teljesített, mint az inflációkövető kötvények (US TIPS) az USA-ban vagy máshol a világban, foglalta össze a WGC elemzését az aranypiaci szakértő.

Juhász szerint az arany idei mozgása tükrözi a sárga nemesfém árfolyamát alapvetően befolyásoló 4 fő tényező - a világgazdaság (főleg az USA) növekedési kilátásai, a piaci kockázatok és a bizonytalanság, az alternatíva költség és a momentum - változásait.

A szakértő elmondása alapján tavaly október-november tájékán a magas inflációtól való félelem globális színrelépése, idén év elején pedig a megnövekedett kockázatok és a geopolitikai turbulenciák támogatták az arany árfolyam-emelkedését. Juhász szerint ezek a hatások mostanra jórészt kiárazódtak az arany árából, és az is figyelemre méltó szerinte, hogy a legnagyobb vagyonokat kezelő mainstream befektetők még mindig csak átmenetinek tekintik a Fed által is kívánatos, 2 százalék körülinél jelenleg jelentősen magasabb inflációt.

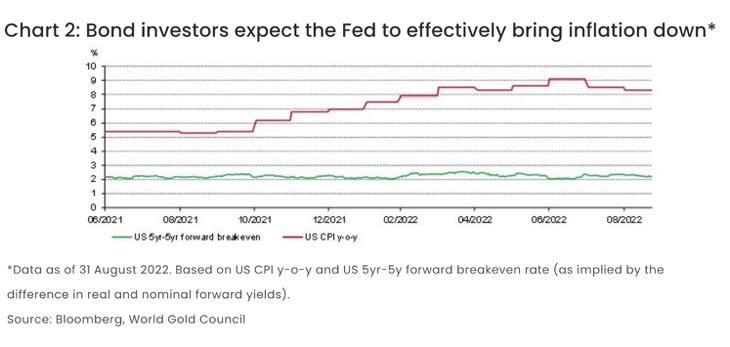

Ez szerinte legjobban az amerikai fogyasztói árindex (CPI) változásának és az amerikai 5 és 10 éves futamidejű kötvények és az azonos futamidejű inflációvédett állampapírok hozamainak különbözetéből számított inflációs várakozások összevetéséből tűnhet ki, amit jól szemléltet a WGC alábbi ábrája. Egyszerűen fogalmazva, hiába a tartósan magasnak tűnő infláció, a kötvénypiaci befektetők hisznek abban, hogy a Fed hajlandó minden eszközt bevetni az infláció visszaszorítása érdekében, és ráadásul mindezeket a lépéseket hatékonyan fogja végrehajtani, így az infláció viszonylag rövid időn belül visszatér az egészségesnek tartott 2 - 2,5 százalék körüli sávba. Ezzel az állásponttal persze nem minden befektető ért egyet.

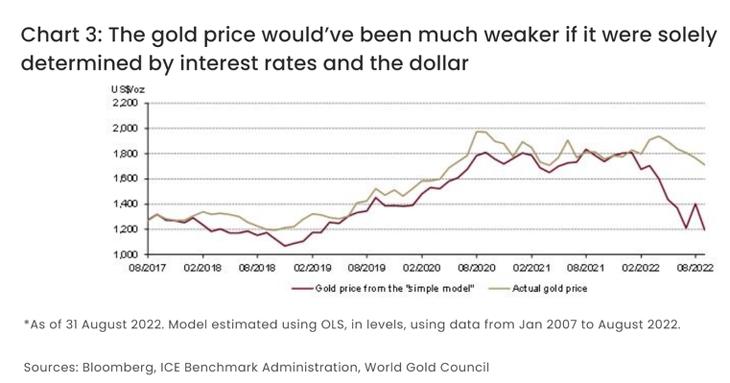

Az aranynak ezen felül a Fed kamatemelései és a két évtizede nem látott erősségű dollár miatt megugrott alternatíva költséggel is meg kellett birkóznia az utóbbi hónapokban. Egy egyszerű (de talán túlságosan leegyszerűsítő), a reálkamatokon és a dollár erején alapuló modell szerint az aranynak mostanra 30 százalékos mínuszban kéne állnia a dollárral szemben, amihez képest az idei mínusz 11 százalék körüli teljesítménye egész imponáló.

A WGC saját modellje szerint a negatív befektetői hangulat, karöltve az arany ETF-ekből való tetemes tőkekiáramlással és a gyenge határidős piaci pozícionáltsággal további nyomás alá helyezte az arany árfolyamát - mondta el a Conclude cégvezetője, hozzátéve, hogy a kínai aranykereslet csökkenése sem tett jót a sárga nemesfémnek.

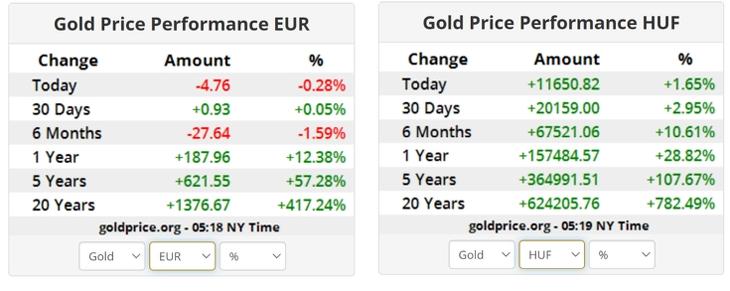

Mindent egybevetve, Juhász szerint a sárga nemesfém relatíve jó teljesítménye tanútételül szolgál az arany globális vonzerejére és egy jól diverzifikált portfólión belüli fontos, volatilitást csökkentő szerepére. Kifejezetten érdemes egy nem dolláralapú (pl.: euróban vagy forintban megtakarító) befektető szempontjából is vizsgálni az arany rövid- és hosszú távú teljesítményét, hiszen idén például a legtöbb devizában nézve a helyi állampapír- és részvénypiacokon elérhető hozamokhoz képest kiemelkedő hozamot generált az arany.

A Conclude Zrt. szakértője szerint a mostani árfolyamszintek egyre vonzóbbá teszik az aranyvásárlást a befektetők számára az előttünk álló, vélhetően piaci- és geopolitikai viharokkal tűzdelt időszakban, különösképpen akkor, ha a Fed kamatemelési poltikájának hatékonyságába - és így áttetelesen a dollárba – vetett bizalom meginogna. Az aranybefektetést fontolgató lakossági kisbefektetők számára a rendszeres arany-megtakarítást javasolja, akik így egyszerűen de hatékonyan védhetik ki a nagyobb árfolyamingadozások esetleges negatív hatásait.

Elhúzódó gerillaharcokra számítanak.

Elhúzódó gerillaharcokra számítanak.