Összefoglaló

- A cserélhető fogszabályozók piaca várhatóan 23 százalékos évesített növekedéssel bővülhet 2020 és 2027 között.

- A koronavírus jelentős visszaesést eredményezett a piacon, azonban véleményünk szerint ez csak a kereslet eltolását, nem pedig eltünését jelenti. Így a kereslet akár robbanásszerűen is visszatérhet a vakcina megjelenésével.

- A vállalat pénzügyi mutatói kifejezetten pozitív képet festenek; 80 százalékos cashflow-növekedés 2019-ben, és dinamikusan növekedő bevételek világszerte.

- Egy 2011-es akvizíciónak köszönhetően diverzifikálták a bevételeiket, és igy az intraorális szkenner piacon is jelentős a befolyásuk.

- A Patterson és a Dentsply Sirona az Align legközelebbi – de nem szoros - versenytársai. A két vállalathoz képest az Align Technology ára egyértelműen magasnak mondható, de az Align Technology jóval dinamikusabban növekedik, mint a versenytársai.

- Az árfolyam 27 százalékot emelkedett október 22-én, ahogy a legutolsó negyedéves jelentése messze túlszárnyalta a várakozásokat. Azóta új bázist épített ki az árfolyam, így várhatólag tovább folytatódhat az emelkedés.

Cégprofil

Az Align Technology Inc. (ALGN) egy olyan egészségügyi vállalat, ami az Invisalign néven közismert fogszabályozókat tervezi, gyártja és értékesíti. Ezen felül a vállalat az iTero névre keresztelt szkennelő készülékeket is készíti és forgalmazza, amelyek nélkülözhetetlen diagnosztikát nyújtanak a fogorvosok számára a megfelelő fogszabályozó elkészítéséhez. A céget 1997-ben alapították Kaliforniában, és azóta a nemzetközi fogszabályozó piac egyik vezető szereplőjévé nőtte ki magát.

Iparági áttekintés

Mindenki tudja, hogy az első benyomás egy egyszeri és megismételhetetlen lehetőség! Idegeneket barátokká, állásinterjút munkává vagy egy kávéházi randit párkapcsolattá változthatunk vele. És az első benyomás sokszor a mosolyunkkal, a fogainkkal kezdődik. Ezt vizsgálta egy amerikai tanulmány is, ami számos megdöbbentő statisztikát eredményezett:

- Amikor az emberek különböző emberek fotóit nézték, akkor a rendezett fogsorú embereket 58 százalékkal nagyobb valószínűséggel gondolták sikeresnek és jómódúnak.

- A rendezett fogsorú embereket 73 százalékban találták megbízhatóbbnak, míg 47 százalékban egészségesebbnek, 38 százalékban okosabbnak és 21 százalékban pedig boldogabbnak tűntek.

- A párkereső oldalakon 57 százalékkal nagyobb valószínűséggel találták vonzónak az egyenes fogsorú embereket, és 38 százalékkal kisebb esélyük volt a rendezetlen fogsorú embereknek egy második randira.

- Végezetül, a rendezett fogsorú emberek 45 százalékkal nagyobb valószínűséggel kaptak állást.

Szomorú, hogy ennyit adunk a külsőségekre, még akkor is, hogyha ezek az ítélkezések legtöbbször tudatalatt, észrevétlenül történnek. A befogadó oldalon viszont a rendezetlen fogsorral élő emberek nem feltétlenül tudják, hogy pontosan mennyi lehetőségtől esnek el, de mindenképpen érzik ezeket, és emiatt a legtöbben hajlandóak is költeni arra, hogy tegyenek ellene.

A fogszabályozókat két nagy kategóriába sorolhatjuk:

- Rögzített fogszabályozók, amik lehetnek acélból, lehetnek átlátszók vagy a fog belső felére kerülő láthatatlan fogszabályozók.

- Kivehető fogszabályozók, amik műanyagból, 3D nyomtatással készülnek el.

Forrás: Király Dent

Míg a rögzített fogszabályozókat időről-időre a fogorvos igazítja úgy, hogy a fogak jobban egyenesbe rendeződjenek, addig a kivehető fogszabályozókból egy egész sorozatot gyártanak le, és minden szettet két hétig hord a páciens, majd ’eldobja’ azt, és a következőleg felkerülő szett már egy kicsit szorosabb, közelebb áll a kívánt fogelrendezéshez.

A kivehető fogszabályozó előnye – ahogy a neve is sugallja – hogy nincs állandóan a szájban. Tehát a páciens az étkezéseket változatlanul tudja folytatni és utána egyszerűbb is fogat mosni, és így kevesebb fogkő tud kialakulni. Sőt, a gyártók szerint kevésbé fájdalmas is, mint az állandó fogszabályozók. Mindemellett a kivehető fogszabályozó hasonló árban van, mint az acél fogszabályozó, azonban jelentősen olcsóbb, mint az átlátszó vagy a láthatatlan fogszabályozó. Hátránya viszont, hogy a kivehető fogszabályozót az ember elveszítheti, azt külön mosni kell, illetve nagyon súlyos eseteknél nem biztos, hogy alkalmazható. Mindezeket figyelembe véve a kivehető fogszabályozók az esetek többségében előnyösebb választást jelentenek és a diszkrét megoldások között olcsóbbnak is számítanak.

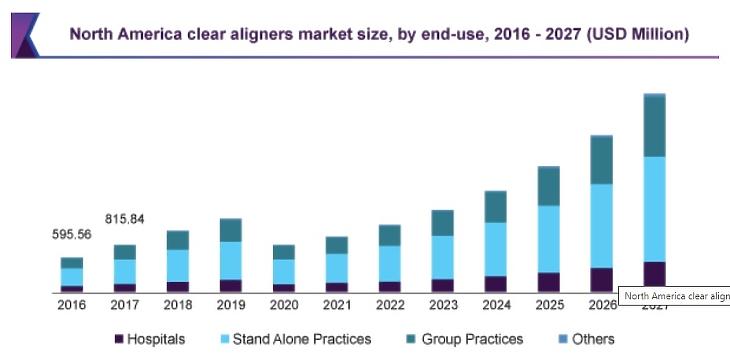

Az előnyöket figyelembe véve nem meglepő, hogy a kivehető fogszabályozók piaca körülbelül 23 százalékos évesített növekedéssel bővülhet 2020 és 2027 között. A globális piac körülbelül 2,2 milliárd dollár volt 2019-ben, aminek majdnem a fele Észak-Amerikában képződött, ahogy a lentebbi grafikonon is látható.

Jól látható a grafikonon, hogy a koronavírus egy erőteljes visszaesést hozott a piacon, ahogy a lezárások miatt számos potenciális vásárló elhalasztotta a kezelését. Azonban véleményünk szerint a fentebbi grafikonon ábrázolt felfutásnál nagyobb tempóban fog a kereslet újra élénkülni, és ráadásul robbanásszerűen meg is ugrik a következő másfél évben, ahogy a vakcina miatt visszatér az élet a normál kerékvágásba. Ezt a meglátásunkat arra alapozzuk, hogy a kereslet nem eltűnt, hanem csak elodázták a vásárlást az ügyfelek. Az a vakáció, amire 2020 nyarán nem mentünk el, örökre elveszett. Az a film, amit otthon néztünk meg egy mozi helyett, szintén nem lesz bepótolva. Azonban az idén meg nem vásárolt fogszabályozó nem veszik el, csak el lett tolva a kezelés. Sőt, míg mondjuk egy autó vásárlását igazából akár évekkel is eltolhatjuk, a fogszabályozó egy kritikusabb egészségügyi beruházás, amit már kevésbé célszerű elodázni. További nagy különbség a többi eladott termékkel kapcsolatban, hogy fogszabályozót az emberek egy életben csak egyszer vásárolnak, tehát a fogszabályozók kereslete valóban csak elhalasztódik - nem úgy, ahogy az autógyártók bukják a keresletüket azzal, hogy az emberek 5 helyett inkább 7 évente cserélik majd le a járművüket.

A növekedést hajtó, de a koronavírustól független trend, hogy a fogszabályozó-vásárlók egyre nagyobb százaléka kerül ki a felnőttek közül. Tehát azok az emberek, akik az elmúlt 30-40-50 évükben nem használtak fogszabályozót, egyre hajlamosabbak ezt bepótoljni, így további felhalmozott keresletet generálva a cégeknek. Valóban, az Align Technology 5 vásárlója közül legalább 2 felnőtt.

Cégelemzés

Az Align Technology egy globális orvostechnikai vállalat, amely ’szebb mosolyokkal kívánja megváltoztatni a hétköznapjainkat’. A cég 1997-ben Kaliforniában alakult meg azzal a céllal, hogy kihasználja a technológia fejlődése adta lehetőségeket a fogsorok kiegyenesítésére. A cég újragondolta a fogszabályozó-kezeléseket, és 1999-ben törtek be a piacra az Invisalign névre keresztelt (lent látható) átlátszó rendszerükkel és egy széleskörű amerikai reklámkampánnyal.

A cég az évek során több mint 9 millió páciensen segített, és világméretű céggé nőtte ki magát. 2011-ben az iTero intraorális szkenner akvizíciójával egészítették ki a portfóliójukat, amely nagyban elősegítette a betegek eredményeinek javítását valamint a hatékonyság növelését.

A cég bevételeit két szegmensen keresztül szerzi:

- a Clear Aligner, maguk a fogszabályozók, és

- a Scanner and Services (iTero) szegmensek.

Az iTero szkenner egy 3D letapogató készülék segítségével digitális lenyomatot vesz a páciens fogsoráról, amely a hagyományos technológiával ellentétben azonnal megjelenik a monitoron, így azonnali betekintést nyújt a fogsor állapotáról. Ezt követően egy szoftver segítségével megtervezik a páciensnek szükséges fogszabályozó szetteket.

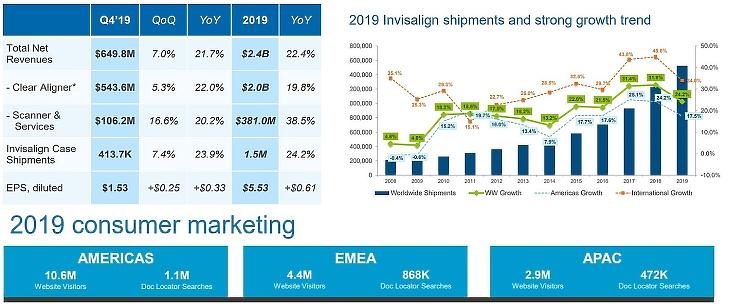

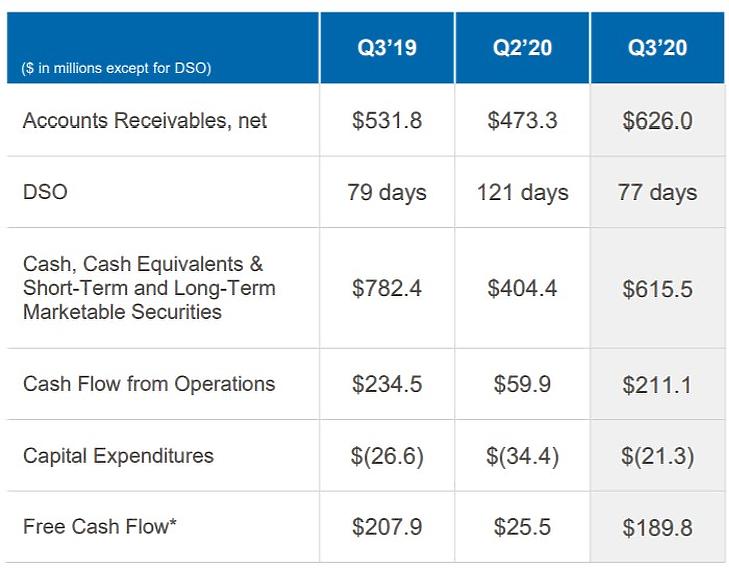

A cég bevételének jelentős része – kb. 42 százaléka - Amerikából származik, amelyet jól mutat a lentebb látható marketing ábra is, így a tengerentúlon van a vállalatnak a legnagyobb számú közönsége és viszonteladója. A cég az emlúlt években az árbevételét jelentősen – 21,7 százalékkal – valamint az árrést is minimálisan növelni tudta, ezzel megháromszorozva a profitját a 2015-2019-es időszakban. Az ALGN éves szinten 100 millió dollárt költ a terméke népszerűsítésére, televíziós és közösségimédia-kampányokra. Ennek köszönhetően a 2019-es bevételeik az EMEA térségben 34 százalékkal míg a latin-amerikai térségben 79 százalékkakal nőttek. A cashflow még ennél is dinamikusabban – 80 százalékkal (év/év alapon) 2019-ben – növekedett az említett időszakban, ezzel kifejezetten jó pénzügyi pozícióba helyezve a vállalatot. A cég növekedését remekül mutatja, hogy a CAPEX historikusan meghaladja a D&A-t, tehát többet fektet be, mint amilyen gyorsan leírja az eszközeit.

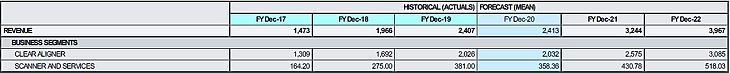

Továbbá a nagyobb ügyfélelérés érdekében a mobil applikációs piacra is belépett a cég az elmúlt években az MyInvisalign nevű termékkel, amely információkat nyújt a potenciális páciensek számára. Legújabb app-fejlesztésük a SmileView, egy online eszköz, amelynek célja a leendő Invisalign ügyfelek új mosolyának vizualizálása. A fentebb említett iparági trendeknek, illetve a cég számos marketing kampányának köszönhetően az elemzők jelentős növekedést várnak a cégtől, amelyet a nemzetközi (Amerikán kívüli) bevételeik fognak dominálni. Nvezetesen a Reuters becslései alapján a cég a bevételeit több mint 50 százalékkal fogja várhatóan növelni 2022-ig.

Versenytárs elemzés

A cég minden téren egyedülállónak mondható. A hozzá legközelebb álló vállalatok a Patterson Companies és a Dentsply Sirona.

A Patterson egy tradicionális egészségügyi eszközökkel foglalkozó konglomerátum. Elsősorban fogászati termékekkel (p.l. röntgenkészülék) foglalkozik a vállalat, de 55 éve diverzifikálták az üzleti modelljüket és a JA Webster Inc. akvizíciójával az állatgyógyászati piacra is beléptek. A vállalat termékeit elsősorban USA-ban és Kanadában értékesíti.

A Dentsply Sirona laboratóriumi és speciális termékeket tervez és gyárt fogászati ellátáshoz. Főbb termékeiket érzéstelenítésre, plakk- és ínybetegségek megelőzésére és fogfényesítésre használják az orvosok és a páciensek. Emellett műfogak tervezésével és építésével is foglalkoznak. A vállalatnak világszerte 21 országban van gyára es 120 ország piacára értékesíti termékeit. A vállalat mai formáját 1993-ban nyerte el, amikor a Gendex Corporation és a Dentsply International Inc. összeolvadt.

Mint ahogy a lentebbi ábra is mutatja, az ALGN a versenytársaihoz képeset valamelyest túlértékelt a Price/EPS mutató alapján. Azonban a magasabb értéket alátámasztja a cég bevételeinek dinamikus növekedése, amely messze felülmúlja a versenytársakét (Revenue growth), valamint a jelentős árrés (EBITDA Margin). A növekedést és az árrést elemzők a ALGN technológia-adaptációjának korai stádiumával valamint a fogszabályozó eszközök elterjedésével indokolják.

Múltbeli teljesítmény és technikai elemzés

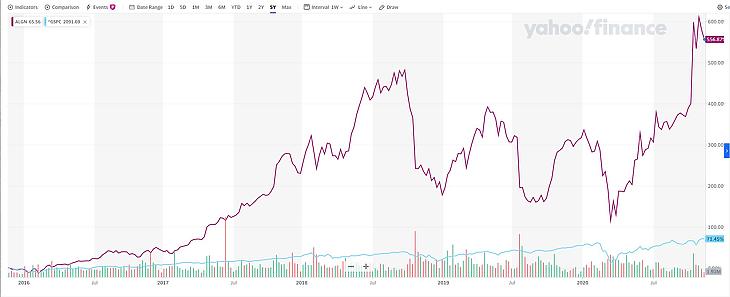

A bevételek és az eredmény növekedésének köszönhetően a részvényár majdnem megötszöröződött 2016 eleje és 2018 harmadik negyedéve között. Ezt követően azonban egy drasztikus korrekció következett be 2018 utolsó negyedévében, amit első sorban a globális növekedési félelmek indukáltak. Az aggályok utólagosan megalapozatlannak bizonyultak, mert a globális gazdaság szépen ment tovább 2019-ben, így a részvényár is visszapattant.

Azonban a cég ellen per indult piaci erőfölénnyel való állítólagos visszaélés miatt, illetve 2020 elején a koronavírus negatívan érintette a társaságot, így 3 éves mélypontjára került az árfolyam. Azonban a piacok széleskörű visszapattanásával az Align Technology is szépen emelkedett, majd október 21-én a cég a vártnál sokkal jobb eredményeket tett közé, aminek hatására a részvényár egy nap alatt 27 százalékot ugrott. Így egy öt éves távon a részvényár összesen ~550%-ot emelkedett, míg az S&P500 ’csupán’ 71 százalékot.

Közvetlenül az ugrásszerű növekedés után az RSI és az MACD nevű indikátorok túladottságot jeleztek. Meglátásunk szerint azonban a részvényár most egy újabb bázist alkotott az októberi kilövés óta, míg ezzel párhuzamosan az RSI és az MACD indikátorok is normalizálódtak, így mindenbizonnyal újabb növekedésnek nézhet elébe a részvény a jövőben. Taktikai szempontból érdemes lehet a pozíciót úgy felvenni, hogy a befektető azonnal szűk stop-loss szinteket húz az október 30-ai lokális mélypont körül, ami várhatóan egy erős ellenállásként fog szolgálni, azonban ha elesne, sajnos nagyobb esésre nyílna tér lefelé.

Szerző: Nemesanszky András (partner), Somfai Fábián (partner) - MFC Equity

A Stock Picking rovat előző részében a Vertiv vállalatot elemezték az MFC Equity szakértői, amely az adatközpontok várható fellendülésének köszönhetően fog még tovább növekedni. - a cikk itt olvasható >>

A befektetések kockázattal járnak. Javasoljuk, hogy minden befektetési döntés meghozatala előtt konzultáljon pénzügyi tanácsadójával a lehetséges kockázatokról.

Az MFC Equity rövid bemutatása

Az MFC Equity egy nemzetközi befektetési klub, amely öt különböző helyszínen több mint 100 aktív taggal van jelen. A klub célja, hogy egy olyan platformot teremtsen, ahol a tagok közösen tanulhatnak a pénzügyi piacokról. A kiválasztott tagok – a megszerzett tapasztalataikat kamatoztatva – jelenleg egy ~100 000 USD-s portfoliót kezelnek közösen. A közel öt éve indított részvényportfóliójuk ~21 százalékos annualizált hozamot ért el, míg az S&P500 ~9 százalékos annualizált hozamot nyújtott ugyanazon időszakban. (2020. májusi 31-i adatok szerint.)

Az MFC Equity befektetési stratégiájának célja, hogy növekedésorientált cégek elárazásait fundamentális elemzés segítségével azonosítsa. A befektetési keretrendszerük öt fő területre fókuszál: 1. iparági dinamika, 2. cégek stratégiai pozíciója, 3. fundamentumok, 4. értékeltség, 5. befektetői hangulat.

Habár Magyarországról indult a szervezet, mára a klub olyan brit egyetemeken létesített kirendeltségeket, mint a University of Cambridge, University of St. Andrews és a University College of London. A klubnak két hosszú távú víziója van:

- Tehetséges fiatalok toborzásával a klub egy olyan pénzügyi szakemberképző intézményé szeretne válni, amelyet a pénzügyi közösség is elismer.

- Külsős tőke bevonásával egy hivatalosan bejegyzett alapkezelőcéggé válni.

További részletek a www.mfcequity.com honlapon találhatóak.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Elhúzódó gerillaharcokra számítanak.

Elhúzódó gerillaharcokra számítanak.