|

| Ódorné Angyal Zsuzsanna, az Opus Global Nyrt. vezérigazgatója és Végh Richárd, a BÉT elnök-vezérigazgatója. |

Az Opus Global néven tovább működő cég kapitalizációja – a jelenlegi árfolyamon és piaci viszonyokkal számolva – a menedzsmentje becslése szerint elérheti a 350-400 milliárd forintot, ami a Budapesti Értéktőzsde ötödik legnagyobb kibocsátójává teszi a Mészáros-birodalmat (az OTP, Mol, Magyar Telekom, Richter blue chip-négyes után). A nemzetközi számviteli szabályok szerint számolt adó-, kamatfizetés és értékcsökkenési leírás előtti eredménye (EBITDA) az idén meghaladhatja a 30 milliárd forintot.

De ami a terjeszkedési ambíciók szempontjából lényegesebb, a fuzionált társaság saját tőkéje több mint 320 milliárd forintra rúghat. Ez akkora tőkeerő, amivel nagyobb cégeket is bekebelezhet az Opus. Ahogy azt a beolvadó cég vezérigazgató-helyettese, Fekete Péter a portfolio.hu-nak március elején adott interjúban kilátásba is helyezte, mondván, „folyamatosan keressük a lehetőségeket, annak hatására viszont, hogy kizárólag nagy horderejű üzleteket akarunk megvalósítani, sokkal hosszabb tárgyalási folyamatokat kell végigcsinálnunk”. Ráadásul a 320 milliárdos szintnél valószínűleg nem áll meg a június végétől már több mint félszáz cégből álló Mészáros-birodalom, hiszen a beolvadással kimondottan az a célja, hogy új befektetők vonzó célpontjává váljon, idehaza és külföldön, ezáltal javulhatnak a forrásbevonási lehetőségei.

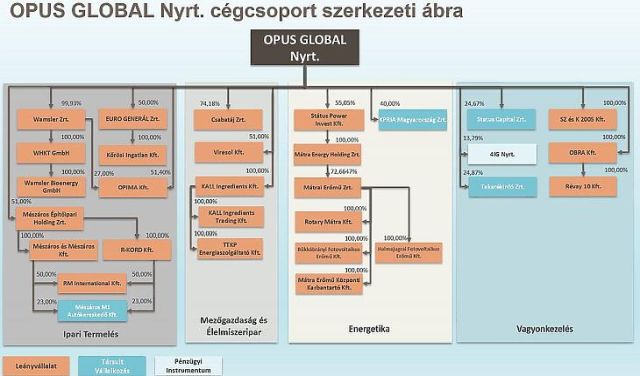

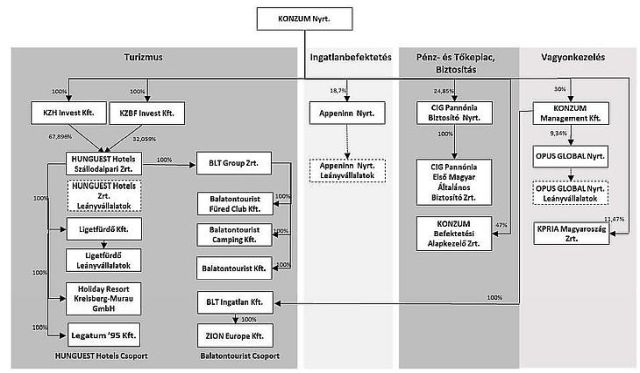

A Konzum beolvadásával Magyarország legnagyobb befektetési holdingja jöhet létre, amely a magyar gazdaság stratégiai ágazataiba fektet és szerez domináns pozíciót – írja tőzsdei tájékoztatójában az Opus. Június 30-át követően már így is az iparban, a mezőgazdaságban és az élelmiszeriparban, az energetikában, a vagyonkezelésben, a turizmusban, az ingatlanpiacon, a pénz- és tőkepiacon, valamint a biztosítások területén lesz jelen. Stratégiája szerint pedig a bank- és pénzügyi szektorban és az ingatlanpiacon terjeszkedhetnek és szeretnének megjelenni a telekommunikációs szektorban – e területeken Fekete szerint jelentős növekedésre készülnek.

Márpedig a bankszektorban jelenleg gyakorlatilag egyetlen nagy falat van, a Budapest Bank (BB). Az állami tulajdonú hitelintézet lehetséges vevőit legkésőbb június 30-áig kell felkutatnia Bártfai-Mager Andrea nemzeti vagyon kezeléséért felelős miniszternek. A BB-t vinné a már itt lévő több kereskedelmi bank anyacége, az Erste, a KBC (K&H) és a Raiffeisen is, az ő számukra nem lehet gond a legalább 200 milliárd forintban meghatározott eladási ár előteremtése. Mégis a piacon jó ideje makacsul tartja magát az értesülés, miszerint a kormány nem nekik szánja a Budapest Bankot, hanem magyar tulajdonosoknak. Már csak azért is, hogy ne boruljon Orbán Viktor azon kívánalma, hogy a nemzeti bankrendszer legalább felének hazai tulajdonban kell maradnia – bár a most 15 százalékban állami Erste Bank Hungary győzelme esetén ez az elv nem sérülne.

Esélyesebbnek tűnik azonban, hogy tisztán magyar tulajdonú vevő viheti a BB-t. A Takarékbank elnök-vezérigazgatója, Vida József már ki is nyilvánította, hogy a januártól egy univerzális testbe költöző Takarék Csoport érdeklődik, miközben a Mészáros-birodalom cégkoncentrációja azt a piaci pletykát látszik megerősíteni, miszerint az MKB Bank lehet a befutó. Már csak azért is, mert annak immár több mint 90 százalékban Mészáros és tiszakécskei üzleti partnere, Szíjj László a tulajdonosa. Márpedig azt szintén a Konzum második embere tette egyértelművé, hogy az MKB menedzsmentje akvizíciókat tervez a bankszektorban.

A BB eladásáról szóló kormányrendelet előírja, hogy Bártfai-Mager „potenciális pénzintézetekkel” folytasson tárgyalásokat. Ugyanakkor ennek során az állami vagyonról szóló törvény azon kitételét kell alkalmaznia, miszerint a tárca nélküli miniszter mellőzheti a versenyeztetést az „állami vagyon gazdasági társaság részére, nem pénzbeli vagyoni hozzájárulásként történő rendelkezésre bocsátásakor”. Ebből az következhet, hogy az állam nevében eljáró Corvinus Nemzetközi Befektetési Zrt. a BB-t a kiszemelt bankba apportálhatja. Méghozzá úgy, hogy a 200 milliárd forintra értékelt apportból legfeljebb 99 milliárdot tesz annak alaptőkéjébe, a többit a tőketartalékába, aminek az értékét, ez esetben tehát 101 milliárdot a vevő kifizeti az államnak. Így számvitelileg a BB-nek csak a kisebbségi része maradna állami tulajdonban, így – ha mintegy másfél éves késéssel is, de – teljesülne az Európai Újjáépítési és Fejlesztési Bank felé 2015 februárjában tett vállalás, miszerint a magyar államnak egyetlen hazai hitelintézetben sem lehet többségi tulajdona.

Merészebb, de közel sem teljesen alaptalan feltételezés szerint az Opus Global egy lépéssel korábban bekerülhet a BB-s sztoriba. Eszerint Mészáros új megacége a Corvinust vásárolhatja ki az államtól, amely társaság feletti tulajdonosi jogok nemrégiben kerültek át hivatalosan is az MFB-től Bártfai-Magerhez. A Corvinus értékének meghatározásához fogódzót ad, hogy saját tőkéje a legutóbbi nyilvánosan elérhető adatok szerint 2017 végén 46,3 milliárd forint volt. Ennél lényegesebb azonban, hogy a Corvinusnak a BB-vételhez az MFB-től felvett közel 200 milliárdos hitelét is át kell vállalni, ehhez pedig elkél az olyan erős tőkeháttér, amit az Opus Global a Konzum bekebelezésével megteremt. Igaz, az Opus Global már 2018 végén is 87 milliárd forint hitellel és kölcsönnel tartozott a hazai bankoknak, ebből 66 milliárd volt egy éven túli lejáratú, összes kötelezettségei pedig 296 milliárdra rúgtak, ami már így meglehetősen magas, 90 százalék feletti eladósodottsági rátát jelez.

A másik nagy falat a T-Systems Magyarország Zrt. megvétele lehet a Mészáros-cégnek, annak érdekében, hogy megvesse a lábát a telekommunikációs piacon. Korábban arról volt szó, hogy e célból a Telenort próbálja megszerezni, most azonban inkább az tűnik reálisabbnak, hogy a T-Systems Magyarország Zrt.-t vásárolja ki a Magyar Telekom-csoportból. Erre utal, hogy a Mészáros legfőbb bizalmi emberének számító Jászai Gellért bejelentette, lemond az Opusban és a Konzumban viselt tisztségeiről a két cég éves rendes közgyűlésén, hogy a vállalatcsoportba tartozó 4iG Nyrt.-nél – mint a cégek közleménye fogalmaz – a „megkezdett stratégiai feladatokra és vállalatépítésre” koncentráljon. Egyebek mellett arra, hogy a 4iG megvegye a T-Systemst. Mely saját tőkéje 2018 végén 32 milliárdra rúgott, mindazonáltal szakértők szerint ennek akár a háromszorosa is lehet a vételár, amihez már valóban komoly többletforrás bevonására lehet szüksége a Mészáros-birodalomnak. Amelynek azonban ez az utóbbi időben láthatóan nem okozott gondot, s vélhetően ezután sem fog.