Furcsa helyzet alakult ki csütörtökön az amerikai piacokon, hiszen a tegnap megjelent, felülvizsgált GDP adatnál a növekedés mértékét módosították. A közzétett mutató szerint a harmadik negyedévben a vártnál magasabb GDP növekedés volt az Egyesült Államokban (3,2 százalék), illetve magasabb volt az infláció is.

Az erősebb növekedés elvileg kedvezőbb gazdasági kondíciókat is jelenthetett volna a befektetők számára, ám mégsem ez az olvasat dominált a piacon. Inkább kisebb ijedséget okozott, mert az erősebb növekedés a Fed számára is azt jelentheti, hogy lehet még tér a kamatemelésekre, ezt egyébként a decemberi ülésen a jegybank kilátásba is helyezte. A Fed döntéshozói jelenleg 5 százalék feletti kamattetőt jeleznek előre, így legalább egy kamatemelés még jöhet a közeljövőben.

A fentiek miatt a nyitás után komolyabb esés volt a Wall Streeten, ám a zárásra némileg visszakorrigáltak az indexek. Az S&P 500 index végül 1,45 százalékkal, a Dow Jones 1,05 százalékkal, a Nasdaq Composite 2,18 százalékkal esett.

Ázsiában az amerikai piacokat követve gyengülést láthattunk reggel, és az európai börzék is kisebb mínuszban nyitottak, ám ezt követően átfordultak nyereségbe. A DAX késő délelőtt 0,4 százalékos pluszban állt, a párizsi tőzsde indexe 0,1 százalékos emelkedést mutatott, míg a londoni FTSE 0,3 százalékkal nőtt.

A magyar piac alulteljesítőnek számít, hiszen a vezető részvények mindegyike esett, így a BUX értéke is elmarad a csütörtöki záróértéktől. 11 órakor 0,7 százalékos veszteségben állt a pesti tőzsde irányadó indexe, 45 181 ponton. Az OTP is 0,7 százalékot gyengült, 10 365 forinton forgott, a Mol 0,6 százalékot esett, 2626 forintig. Ezeknél is többet veszített a Richter, amely 1,2 százalékos gyengüléssel 8910-ig esett, míg a Magyar Telekom 1,5 százalékot veszítve 347 forintig csökkent. Árral szemben emelkedik az AutoWallis, amely ugyan az elemzők szerint erősen alulértékelt, ám most mindenféle friss információ megjelenése nélkül is 4,6 százalékot ugrott.

A karácsony előtt elvileg visszafogottabb kereskedésre lehet számítani, persze megkavarhatja az állóvizet a délután publikálásra kerülő amerikai inflációs adat. Mint a KBC Equitas elemzői írják: a tegnapi harmadik negyedéves makroadatok után ma délután a novemberi PCE maginflációs mutatókra figyelhetnek a befektetők az Egyesült Államokban, amely a Fed által is kiemelten figyelt mutató a monetáris politika alakítása szempontjából. A korábbi 5 százalékról 4,6 százalékra történő csökkenésre számít a piac, amely megerősíthetné a lassuló trendet az inflációban. Amennyiben valóban így lenne, akkor az akár új lendületet adhat a piacoknak az év végére.

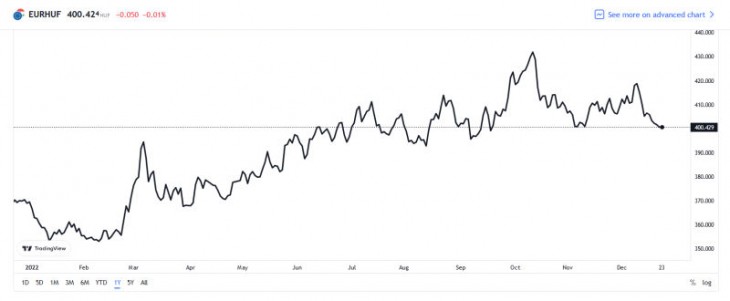

Az euró-forint keresztárfolyam továbbra is a 400-as szint körül toporog, ám azt továbbra sem tudja áttörni. Ennek kapcsán az Equilor elemzői azt írták, hogy csütörtökön folytatódott a forint mérsékelt erősödése, egészen közel kerültünk a 400-as támaszhoz, melyet hamarosan elérhet a jegyzés. A 398-400-as tartományban több meghatározó támasz is látható, így ott könnyen fordulhat a mozgás iránya a későbbiekben.

A magyar fizetőeszközre rövid távon két dolog is hathat. Egyrészt továbbra is várjuk, hogy a kormány frissítse a teljesen irreális számokra épülő 2023-as költségvetést. Amennyiben a befektetői elvárásoknak megfelelő lesz a büdzsé, és az alapján reális lehet a Varga Mihály által is emlegetett 3,5 százalékos hiánycél, az segíthet valamelyest visszaépíteni az elmúlt időszakban erodálódott bizalmat.

Emellett az egyensúlyi adatok szempontjából fontos energiahordozókra is érdemes figyelni. Az idei évben ugyanis a külkereskedelmi mérleget teljesen megborította a gáz árának felrobbanása. Karácsony előtt ugyanakkor komoly esés indult, a péntek délelőtti tőzsdei kereskedésben a hazánk számára is irányadó TTF gáz ára megawattóránként 85 euróig zuhant. Ez jóval alacsonyabb, mint a háború előtti érték, de egy évvel ezelőtt is 90 euró feletti árakat láthattunk.

Miután szerda éjszaka kiderült, hogy az idei fűtési szezonban nem változik a földgáz ára, ez egyben azt is jelenti, hogy a mostani szintekhez képest a lakossági piaci áron értékesített földgázon már komolyabb nyeresége van az MVM-nek. Más kérdés, hogy a beszerzések egy jelentős része nyáron, rekordáron történt, amelyen viszont az energiacég, és végső soron a költségvetés és a magyar adófizetők nagyon sokat buknak.

Beszámolónk végére pedig állandó szereplőnk, Elon Musk is előkerül. Mint arról az Equilor reggeli hírlevele beszámolt, az üzletember azt ígérte, hogy a következő két évben nem értékesít több részvényt saját portfóliójából, miután idén közel 40 milliárd dollár értékben adott el belőlük – főként a Twitter felvásárlása miatt. Musk elmondta, hogy sajátrészvény vásárlásba kezdhet a Tesla amint javulnak a piaci kilátások, de jelenleg tart a recessziótól. Hogy nem minden a vállalat tervei szerint alakul, arra az is utalhat, hogy tovább növelte a kedvezményt a Model 3 és Model Y autókra a Tesla, valamint az új megrendelések mellé 10000 mérföld ingyenes supercharging jár.

Év végéig a rendelések értékéből 7500 dolláros kedvezményt adnak, ugyanakkor fontos, hogy a jövő évtől modelltől függően 3750 és 7500 dolláros tax kredit jár az elektromos autókra, számolt be a KBC Equitas. A Tesla részvényei az elmúlt időszakban meglehetősen gyengén teljesítettek, ebben a hónapban például az egyik legrosszabbul teljesítő papír a legnagyobb cégek részvényei közül az amerikai tőzsdén a 30 százalék körüli visszaeséssel.

Az Országos Kórházi Főigazgatóság nem árulja el a képalkotó diagnosztikai vizsgálatok várólistáit.

Az Országos Kórházi Főigazgatóság nem árulja el a képalkotó diagnosztikai vizsgálatok várólistáit.