A piacok általános hangulatát befolyásoló főbb gazdasági indikátorok – a pénteken, magyar idő szerinti kora délután megjelent amerikai inflációs adatot nem számítva — a következőképp alakultak:

- Az Egyesült Államok gazdasága éves szinten 2,8 százalékkal bővült a második negyedévben az első negyedéves 1,4 százalék után, jelentősen felülmúlva a piac 2 százalékos várakozását. A pozitív meglepetés ellenére a második negyedéves gazdasági növekedés elmarad a 2021 és 2023 közötti 3,1 százalékos átlagos negyedéves ütemtől — írja az Erste Market.

- A gazdasági hangulat romlásáról árulkodik ugyanakkor a tegnap megjelent német ifo index. A kilátások a korábbi 89,0 pontról 86,9 pontra csökkentek, miközben az elemzők enyhe emelkedést vártak, 89,3 pontra. Különösen a feldolgozóipar esetében tapasztalható pesszimizmus, amit a korábban megjelent beszerzésimenedzser-indexeknél is láthattunk.

- A japán nemzeti bank (BOJ) várhatóan a jövő heti monetáris politikai ülésén ismerteti a mennyiségi szigorítási terv részleteit, amelynek célja az államkötvények állományának csökkentése. Figyelembe véve a mérlegének méretét és a piacokon való jelentős jelenlétét, ez egy hatalmas vállalkozás, amely számos tényező megfontolását teszi szükségessé a döntéshozók és a befektetők számára — hívja fel rá a figyelmet a Reuters.

Az európai részvénypiac emelkedik, de a Mercedes csökkentette várakozásait

A péntek reggel elsőként kinyitott ázsiai tőzsdék többsége emelkedéssel zárt. Csak a tokiói Nikkei index értéke csökkent 0,53 százalékkal, míg a hongkongi börzéé 0,10, a sanghajié 0,14 százalékkal nőtt.

Európában jó a hangulat. Úgy tűnik, Párizsban a gyorsvasúti tűzeseteknek sem sikerült kisiklatnia az emelkedést, a CAC index délhez közeledve 0,96 százalékkal került feljebb. A londoni FTSE 0,89 százalékot nyert, a német DAX pedig 0,21 százalékot.

A főbb részvényeket érintő friss hírek:

- A Thyssenkrupp idén 6-8 százalék közti árbevételvisszaesésre számít, míg májusban még csak enyhe csökkenést kommunikált a társaság.

- A BASF 16,1 milliárd eurós árbevételt ért el a második negyedévben, szemben a várt 16,7 milliárddal. A 2024-es év egészére vonatkozó előrejelzéseken nem változtatott a társaság.

- A második negyedévben a Mercedes 36,7 milliárd eurós árbevételt ért el, elmaradva a 37,2 milliárdos várakozástól. Az EBIT (vagyis az adófizetések előtti eredmény) 4,04 milliárd euró lett, minimálisan felülmúlva a 4 milliárdos várakozást, köszönhetően a furgonok vártnál jobb eredményének. A személyautók esetében csökkenő kínai kereslettel és az elektromos autók iránt visszaeső igényekkel kell szembenéznie a gyártónak. A Mercedes-részvény ára 2,2 százalékot esett miután a német járműipari cég csökkentette a profitelőrejelzését az autógyártási szegmensében — tette hozzá a Reuters.

- A NatWest 7 százalékkal is emelkedett, miután a brit bank bejelentette, hogy az év első felében az adózás előtti működési nyeresége a vártnál kisebb mértékben csökkent.

A BUX is csatlakozott ehhez a pozitív európai hangulathoz és 0,65 százalékot emelkedett péntek délig. A növekedés főleg az OTP Bank jó teljesítményének köszönhető, amely 1,63 százalékkal tört előre. A Mol 0,21 százalékot erősödött, a Richter viszont 0,10 százalékot csökkent, valószínűleg a külföldi érdekeltségét ért negatív profithírek miatt.

A Richter amerikai partnere, az AbbVie 774 millió dolláros Vraylar értékesítésről számolt be második negyedéves jelentésében. Ez 17,6 százalékos emelkedés ugyan éves összevetésben, de elmarad a várt 813 millió dollártól. Ez alapján a Richter 52 milliárd forint royalty jogdíj kifizetésére számíthat — jegyzi meg az Erste Market.

A Magyar Telekom stagnált. A kis kapitalizációjú részvények között az ingatlannal foglalkozó Multihome 8 százalékot meghaladó nyereséget felmutatva kilőtt.

Jó passzban a forint

Továbbra is erősödget a forint. Az euróval szemben egyre közelebb kerül a 390-es szinthez, péntek délelőtt már 391,6 forint körül cserélt gazdát az uniós pénz a bankközi devizapiacon, míg a dollárral szemben 360,8 forint körül állt.

A devizapiac nem adott túl erős reakciót a tegnapi, egyébként meglepően jó amerikai GDP-adatra. A befektetők a péntek délután esedékes amerikai PCE inflációs adatokra figyeltek. Európából jövő kedden érkezik fontos adat, ekkor a második negyedévi GDP-változást fogják közzétenni. Mindemellett a következő hét leginkább várt eseménye a Fed kamatdöntő ülése lesz — írja az Erste Market. A Dow Jones által megkérdezett elemzők arra számítanak, hogy a fő mutató éves szinten 2,5, havi szinten pedig 0,1 százalékos értéket mutat majd.

Az árupiac jobbára esik

Az árupiacok vegyesen, de inkább lefelé mozogtak az amerikai inflációs adat publikálására várakozva. Az energiaárak egységesen lefelé tartottak. Az északi-tengeri Brent olajfajta 0,41 százalékot esett, míg az észak-amerikai könnyűolaj, a WTI 0,46 százalékkal csökkent, amelyek következtében a Brent jegyzése 82, míg a WTI-é 78 dollár közelébe ment le. Ezzel szemben a rotterdami árutőzsdén szereplő TTF-típusú gáz több mint 3 százalékkal erősödve, egészen a 32,78 eurós értékig emelkedett.

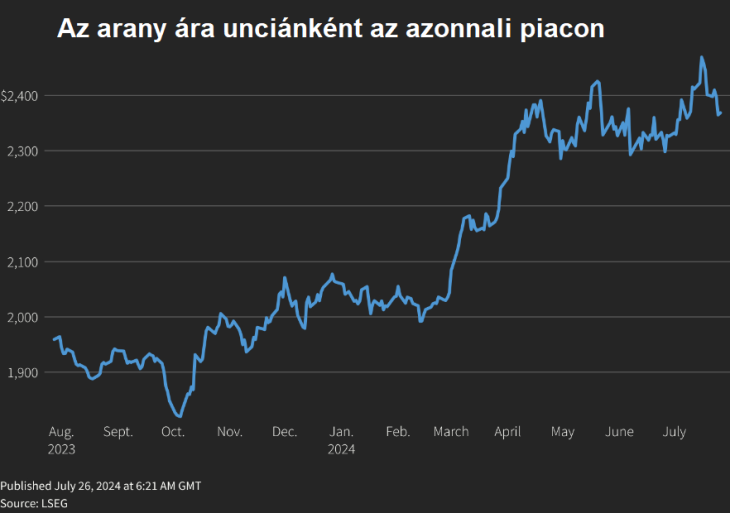

A nemesfémek között az arany unciája (1 uncia=31,1035 gramm) 0,74 százalékkal, 2370,8 dollárra emelkedett, míg az ezüsté 0,25 százalékkal, 27,9 dollárra csökkent.

Fotó: LSEG

Az arany drágulását várják

A bizonytalan politikai helyzetben a legjobb menekülő utat keresve sokan az aranyra szavaznak. Az árfolyam az utóbbi időben korrekción esett át, és a péntek délutáni amerikai inflációs adat is meghatározó lehet, de a szakértők hosszabb távon biztos erősödésre számítanak.

A tegnapi amerikai GDP-jelentést követően az arany a kéthetes mélypont közelében stabilizálódik, mivel a jövő heti kamatcsökkentéssel kapcsolatos remények elhalványultak a vártnál jobb gazdasági eredmények miatt — írja az Erste Market.

Összességében az arany heti szinten így is veszteségre áll — írja a Reuters.

„A múlt héten az árak rekordmagasságot értek el a szeptemberi amerikai kamatcsökkentési várakozások miatt. Amikor az árak rövid idő alatt emelkednek, korrekció következhet be, de továbbra is optimisták vagyunk az arannyal kapcsolatban” – mondta Soni Kumari, az ANZ árupiaci stratégiája.

A csütörtöki adatok azt mutatták, hogy az amerikai gazdaság a második negyedévben gyorsabban növekedett a vártnál, de az inflációs nyomás enyhült, így a szeptemberi kamatcsökkentési várakozások érintetlenek maradtak. „Az amerikai elnökválasztás és az azt övező politikai bizonytalanság, valamint az amerikai-kínai kereskedelmi feszültségek további kulcsfontosságú tényezők, amelyek jelentős aranyáremelkedést eredményezhetnek.”

A legnagyobb fogyasztó, Kína nettó aranyimportja Hongkongon keresztül júniusban 18 százalékkal csökkent az előző hónaphoz képest.

„A kínai fizikai arany iránti keresletnek fel kellene lendülnie, különösen az ingatlan- és részvénypiacok kihívásai miatt. Eközben India arany iránti kereslete várhatóan növekedni fog a negyedik negyedév felé haladva, amely hagyományosan erős szezonális időszak az arany iránti kereslet szempontjából” – tette hozzá Kumari, az ANZ szakértője.

A kriptopiac Donald Trump hétvégi beszédére várva kilőtt

A kriptoeszközök közül a két legnagyobb szinte kilőtt, a Bitcoin árfolyama 3,96 százalékkal, 67 313 dollárra, az Etheré 4,28 százalékkal, 3 255 dollárra repült.

Emelkedésével a Bitcoin ára részben visszanyerte a héten elszenvedett veszteségeket, miközben a kriptopiacok várják Donald Trump republikánus elnökjelölt beszédét a hétvégi Bitcoin Konferencián — írja az investing.com. A Bitcoint a globális pénzügyi piacokon tapasztalt eladási hullám érintette, amely során a befektetők kockázatos eszközöket adtak el. Ez a kockázatkerülő tendencia különösen káros volt a kriptóra, tekintve a szektor erősen spekulatív természetére. Azonban úgy tűnik, hogy ez a kockázatkerülő trend pénteken enyhülni kezdett.

Trump az utóbbi kampányok során nagyrészt kriptopárti hangnemet ütött meg. Így a kriptokereskedők azt fogják figyelni, hogy megtartja-e ezt a retorikát a beszéd során, és hogy felvázol-e terveket az amerikai kriptoipari szabályok tisztázására vonatkozóan. Ha Kamala Harris nyerné az elnökválasztást, akkor várhatóan folytatódna a kormányzati szabályozási szigorítás a kriptovaluták terén, ami az elmúlt két évben megrázta az iparágat.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Erről is vitatkozott az Ez Viszont Privát e heti adásában Wéber Balázs vezető szerkesztő, valamint Király Béla és Vég Márton újságíró.

Erről is vitatkozott az Ez Viszont Privát e heti adásában Wéber Balázs vezető szerkesztő, valamint Király Béla és Vég Márton újságíró.