Számottevően átalakult az elmúlt hónapokban a bankok lakáshitel kínálata. Újabb bankok bővítették palettájukat hosszabb távon fix törlesztést biztosító konstrukcióval, azonban a biztonság ára havi 18 ezer Ft is lehet a törlesztőrészletben egy 7 millió Ft összegű lakáshitel esetén. A bank kiválasztását a CSOK elérhetősége is befolyásolja, bár a legtöbb esetben készpénzes önerővel is rendelkeznie kell a családoknak. Érdemi eltérések mutatkoznak vállalkozói és külföldről származó munkajövedelem melletti lakáshitel igénylések esetén – áll a Bankmonitor.hu elemzésében.

Hosszúnak számító, azaz legalább 3 évig rögzített kamattal – és ebből adódóan rögzített törlesztéssel - bíró lakáshitelt már a bankok többsége kínál, ezen belül is az 5 éves kamatperiódus a leggyakoribb. Ennél hosszabb kamatrögzítést az idei év első felében még csak két banknál találhattunk, viszont az elmúlt hónapokban két további pénzintézet is megjelent a piacon 10 évig fix törlesztést biztosító lakáshitel konstrukcióval.

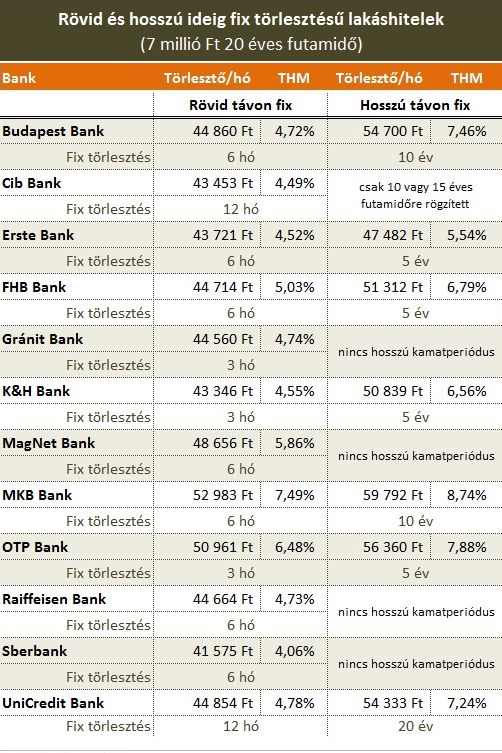

Bank és bank között jelentős az eltérés: egy 7 millió Ft-os, 20 éve futamidejű és 10 éves kamatperiódusú hitelnél 5 000 Ft havi eltérés mutatkozhat a havi részletben, ami a teljes törlesztési idő alatt 1,2 millió Ft különbséget jelent. Még drasztikusabb a különbség a rövid távon is változó kamatozással rendelkező lakáshitel ajánlatoknál. Egy ugyanilyen összegű és futamidejű hitel havi részlete 6 hónapos kamatfixálással egyik banknál 41 575 Ft, míg a másiknál 52 983 Ft. Ezen különbség a teljes futamidő alatt 2,7 millió Ft-ot tesz ki. Érdemes kiemelni, hogy a legdrágább rövid távon is változó kamatozással bíró hitel törlesztőrészlete meghaladja (!) a legolcsóbb hosszú távon fix törlesztést biztosító hitel törlesztőrészletét, azaz egy jó választással olcsóbban juthatunk biztonságosabb hitelhez.

Jelenleg a kamatkockázatot, a kamatok emelkedése miatti törlesztő részlet növekedését sokan figyelmen kívül hagyhatják, hiszen a jegybank kommunikációja szerint hosszú távon alacsony maradhat a kamat. 20 évre felvett hitel esetén azonban tévedés lenne a kamatkockázattal nem számolni.

A Bankmonitor.hu napi hitelezési tapasztalataiból világosan látható, hogy egy-egy konkrét hiteligény paraméterei erősen befolyásolják egyes bankok árazását. Mindez azt jelenti, hogy részletes kalkuláció révén határozható csak meg, hogy az adott érdeklődő számára mely bank nyújthatja a legkedvezőbb megoldást.

Gyakori hiba, hogy egy gyengébb ügyfélminősítés miatti magasabb törlesztőrészlet következtében a hiteligénylő az eredeti szándéka ellenére a rövid távon fix törlesztéssel bíró hitel mellett dönt és feladja a biztonságra vonatkozó igényeit.

Nagymértékben megnőtt a hitelhez jutás időigénye

A hitelfelvételi aktivitás növekedése - valamint az év második felében megjelenő CSOK támogatás - jelentősen megnövelte a hitel elbírálásának átfutási idejét. Míg az év elején az első papírok beadásától számított 1 hónapon belül már az eladónál lehetett a banki hitelből finanszírozott vételár, addig mára a legjelentősebb hitelezési aktivitást mutató bankoknál legalább 2 hónapos procedúrával kell számolni. Ezzel a ténnyel a vevőnek, leendő hitelfelvevőnek már előre kalkulálnia kell, és az eladóval történő adásvételi szerződéskötés során is a lehető legkésőbbi fizetési határidőt célszerű kitűzni.

A készpénzes vevőkkel szemben így kevesebb esélye van a hiteles ügyfélnek, azonban a gyorsabb lebonyolításhoz ő maga is sokban hozzájárulhat. Számos banknál elérhető már ingyenes hitelbírálat, amelynek keretében még a vásárolandó ingatlan kiválasztása előtt komplett ügyfélminősítést végez a bank. Így előrehozható a hitelbírálat, a vevő pedig a banktól kapott igazolással bebiztosíthatja magát hitelképességét illetően.

Vállalkozói és külföldi jövedelemmel eltérőek a lehetőségek

Az úgynevezett előbírálat már csak azért sem árt, mert továbbra is jelentős eltérések adódnak az elfogadott jövedelmeket illetően is. A 2015 év elején bevezetett jövedelemarányos törlesztőrészlet számítása miatt egyre kevesebb banknál hitelezhető például külföldi munkaviszonyból származó jövedelem. Emellett megoszlanak a vélemények a vállalkozói jövedelmeket illetően, és míg egyik banknál a KATA-s vállalkozó zökkenőmentesen hitelezhető, addig máshol ezt a jövedelem típust nem is veszik számításba.

A hitel, illetve bank kiválasztását a CSOK elérhetősége is befolyásolja

Ősszel 1 újabb bank csatlakozott a Családok Otthonteremtési Kedvezményével is foglalkozó pénzintézetekhez. Ezzel 7 nagybank és a Takarékszövetkezetek fiókjaiban számíthatnak segítségre, amennyiben a vissza nem térítendő állami támogatást szeretnék kihasználni. Az összeg 500 ezer Ft-tól 3,25 millió Ft-ig terjedhet a gyermekek számától, a lakás alapterületétől, valamint az energetikai besorolásától függően. A támogatást nem minden bank kezeli önerőként, adott esetben az ingatlan hitellel való terhelhetőségét csökkenti, így ezek a bankok a jellemzően 20-30%-os készpénzes önerőtől nem tekintenek el.

A támogatás bizonyos részleteit szintén a közelmúltban módosították. Többek között pontosították, hogy ha két külön pénzintézetnél igényli az ügyfél a CSOK-ot és a lakáshitelt, akkor a támogatás utalják a vételár legutolsó részeként. Bizonyos bankoknál a gyakorlatban nem működik ez a folyamat, ugyanis egész egyszerűen, ha az ügyfél A banknál igényli a támogatást, B bank nem ad hozzá lakáshitelt. Szerencsés helyzetben van a vevő, ha a legjobb lakáshitelt nyújtó banknál a CSOK-ot is el lehet intézni, ugyanis ez esetben a támogatás elbírálásának díja sincs.

Az amerikai elnök elemezte az iráni helyzetet.

Az amerikai elnök elemezte az iráni helyzetet.