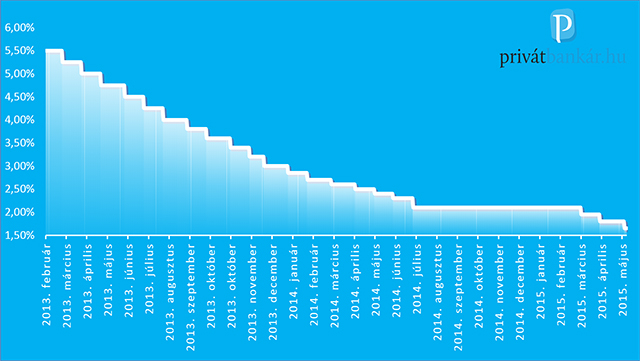

A jegybanki alapkamat alakulása

Sokszor elhangzik mostanában, hogy aki változó kamatozású hitelt választ, az eddigi devizaárfolyam kockázatot most kamatkockázatra cseréli. Nos, meg kell néznünk, hogy ténylegesen mi is ez a kockázat, egyáltalán van-e értelme a kétféle kockázatot egy lapon emlegetni.

Árfolyam kockázat

Egy változó tényező, mint egy devizaárfolyam vagy a kamatszint változás kockázata mindig aszerint vizsgálandó, hogy mekkora a lehetséges elmozdulás mértéke és valószínűsége. A devizaárfolyam kockázatot annak idején alacsonynak tekintették, vagy inkább egyszerűen nem foglalkoztak vele, pedig ott jól felmérhető veszély lapult. Nyilvánvaló volt ugyanis, hogy ha fél Európa egy kis ország devizájában vesz fel hitelt, akkor az extrém kínálatot jelent (ténylegesen short pozíciót vesznek fel a hitelesek), ami gyengíti az adott valutát (a svájci frankot), viszont amikor eljön a visszafizetés ideje, vagyis mindenki folyamatosan veszi az adott valutát, akkor árfolyama felszökik az égbe. Akár 50 százalékot is emelkedhet, és ez meg is történt.

Kamatperiódus

Nézzük meg ezek után, mik a lehetséges kamatmozgások, és ennek fényében milyen esetben érdemes megfontolnunk a fix kamatozású hitelt. Rendkívül sokféle hitelt kínálnak a bankok. A klasszikus változó kamatozású hitel 3 vagy 6 hónap, maximum egy év elteltével igazítja a kamatot a piaci környezethez. Van azonban olyan konstrukció, ahol ez az időtartam 3 vagy 5 év, ezek már a gyakorlatban valamiféle átmenetet képeznek a fix és változó kamatozás között. A klasszikus fix kamatozású hitelnél a lejáratig egy adott kamat van. Az egyszerűség kedvéért most mi is csak ezeket tekintjük fix kamatozásúnak.

Az égbe már nem megy

Egy valuta kamata extrém szintekre csak akkor emelkedik, ha hiperinfláció van, vagy hatalmas leértékelési nyomás nehezedik egy valutára, és a jegybank próbálja védeni. Ennek fényében érdemes megvizsgálni, hogy mi történhet a forintkamattal. Ha visszanézünk az elmúlt 10 évbe, azt látjuk, hogy egyszer volt egy rendkívül kritikus időszak, amikor az összeomlás szélén álltunk, egy hétvége alatt kellett az IMF-nek megmenteni az országot. A forint kamata még ekkor sem emelkedett 12 százalék fölé, és ott is csak igen rövid ideig tartózkodott.

Azóta a magyar gazdaság rendkívül stabil lett, hasonló helyzet elképzelhetetlennek tűnik, és a 2008-hoz hasonló válság és kizártnak tekinthető, legalábbis egy emberöltőn belül. Ebből logikusan az következik, hogy a magyar kamatszint még a legnagyobb zűrben sem fog 10 százalék közelébe menni. Számoljunk úgy, hogy extrém esetben 7 százalék lehet a maximum, és feltehetően ez is csak legfeljebb pár hónapig tart. Véleményünk szerint tartósan az 5 százalék feletti kamatszint is majdhogynem kizárható.

Mi várható?

Így célszerű legrosszabb esetre 5 százalékkal számolni. Viszont ez csak a legrosszabb forgatókönyv: reálisan abból indulunk ki, hogy a forintkamat átlagosan 2 százalékkal lesz az euró kamat fölött, az euró kamatát pedig 2 százalék körülinek várjuk.

Ez azonban csak a hosszabb táv, vagyis pár év múlva számítunk 4 százalék körüli forintkamatra. Most még a csökkentés szakaszában vagyunk, és az EKB sem valószínű, hogy 2017 előtt belekezdene az érdemi emelésbe. Így 3-4 év eltelhet addig, amíg ez a normál kamatszint beáll, addig alacsonyabb lesz. Ebből összességében azt számoljunk, hogy a következő 10 évben átlagosan 3-4 százalék között lesz a kamatszint (amúgy a 10 éves állampapír hozama is hasonlót mutat, most kb. 3,7 százalék).

Ezzel nyugodtan számolhatunk, vagyis 3,5-4 százalékos várható, 5 százalékos „vészhelyzeti” kamattal. Ehhez hozzáadva hitelünk BUBOR feletti kamatfelárát, megkapjuk a várható kamatszintünket. 3 százalékos felár esetén ez 7 százalék (drámai esetben 8), ennél magasabb fix kamatozású hitelt meg se fontoljunk. De még pontosan ekkorát sem érdemes, tekintettel arra, hogy a következő 2-3 évben még alacsonyabb kamatra számíthatunk, vagyis a közeljövőben kisebb a fizetnivalónk.

Ez ugyanakkor óvatosságra is kell, hogy intsen: ne feszítsük ki magunkat a mostani kamatszinten, mert akkor tényleg úgy járhatunk, mint a svájci franknál. Legyünk vele tisztában, hogy most extrém alacsony a kamat, de 3-5 év múlva garantáltan magasabb lesz.

A Volkswagennek.

A Volkswagennek.