Az emberek úgy képzelik el a nyugdíjba vonulásukat, hogy új dolgokat tanulnak, kihívásokat keresnek, mentorként visszaadnak magukból, családjukkal és barátaikkal töltik a mindennapjaikat, vagy izgalmas kalandokkal töltik meg azokat. A vízió a kezdet, de a cél elérése több lépést igényel, mint azt az emberek általában gondolják. Az Ön, mint bennfentesnek szóló útmutatója mentorként szolgál a nyugdíjba vonulók számára, és útmutatója mindazoknak, akik számtalanszor végigjárták ezt az utat egy bevált rendszerrel.

A Smart Insurance Broker több mint 25 éves pénzügyi szolgáltatási tapasztalattal azt vizsgálja meg, hogy jelen pillanatban ebben a rohanó, felgyorsult, bizonytalanságokkal teli világban milyen lehetőségeket tud biztosítani az érdeklődőknek a témában. Egy izgalmas, olyan új irányzatot mutat be, ahol a cégek bizalmi szerepet töltenek be. Paradigmaváltást illusztrál a pénzügyi szolgáltatások terén, és hangsúlyozza annak fontosságát, hogy a visszavonulásukat tervezőknek miért szükséges megérteniük, és részt venniük a folyamatban, és végeredményeképpen hogyan tudják követni a cég útmutatásukat, amelynek az eredménye, hogy gondtalanul élvezhessék hosszú évek kemény munkájának a gyümölcsét.

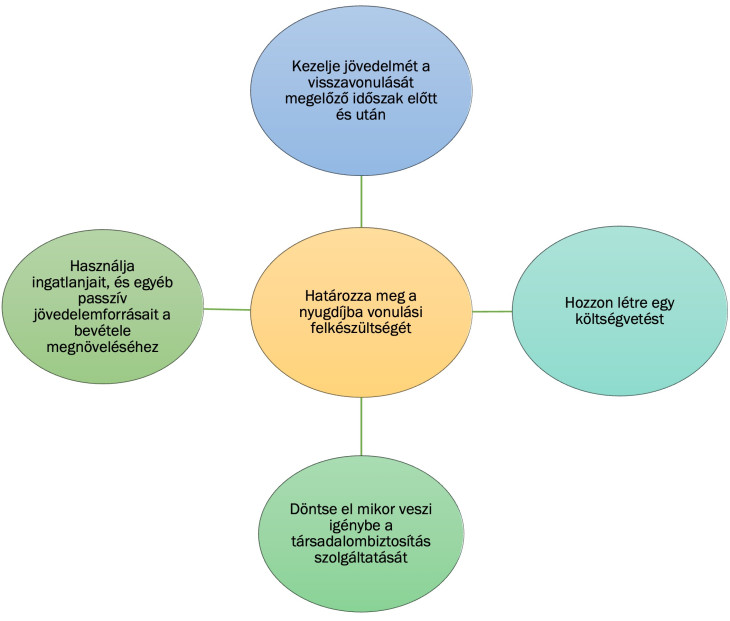

Határozza meg a nyugdíjba vonulási felkészültségét!

- Gondolja át, hogy pszichológiai és pénzügyi szempontból valóban készen áll-e a nyugdíjas évekre, ha Ön úgy dönt, hogy az öregségi nyugdíjkorhatár betöltésével visszavonul. Fontolja meg alaposan, hogy szeretne-e még az ezt követő időszakban aktívan dolgozni, és természetesen latolgassa annak minden anyagi és nem anyagi jellegű ódiumát.

- Mérlegelje, hogy egészen a törvényben foglalt 65 éves koráig szeretne dolgozni, vagy hamarabb be akarja fejezni a munkát, természetesen úgy, hogy ennek financiális háttere biztosított az Ön számára.

- Ideális esetben ezt legalább több évvel a 65. életév betöltése előtt megteheti. Arra összpontosítson, hogy ha még érez magában ambíciót, kizárólag olyan tevékenységet folytasson, amely bővíti az eddig élettapasztalatát, és megerősíti szellemi bankját.

- Ha a munka folytatása mellett dönt, élvezze az állam által nyújtott járulékengedményeket.

Hozzon létre egy költségvetést!

A sok éven át felhalmozók úgy érezhetik, hogy a visszavonulási életkor (65. életév) elérése azt jelenti, hogy ideje élvezni a hivatása produktumát. Ennek legnagyobb kockázata, hogy az emberek túlzásba eshetnek, és néhány éven belül minden vagyonukat elkölthetik.

- Tervezze meg kiadásait, hogy ne essen ebbe a csapdába. Ne felejtsen el feltüntetni minden felmerülő új költséget, például akár az extrautazást. Ez segít abban, hogy reálisan meghatározza, milyen könnyen engedheti meg magának ezeket a terveket.

- A költségvetés még fontosabb, ha már nem dolgozik, mert bevétele valószínűleg a megtakarításaiból, a társadalombiztosításból és az esetleges visszavonulásra tervezett programjaiból származik.

- A költségvetés elkészítésének legegyszerűbb módja, ha megvizsgálja, hogy a jelenlegi kiadásaiból mit szeretne megtartani a visszavonulása utáni időszakban, és ezt milyen további kiadásokkal szeretné kiegészíteni. Az így kapott számot szorozza meg nyugodtan 240 hónappal (a várható átlagos élettartam, figyelembe véve ennek folyamatos növekedését). Ez az érték lesz az, amely az Ön kényelmes és méltó megélhetését fogja biztosítani. A költségvetés elkészítésében minden segítséget megad a Smart Insurance Broker.

- Vegye számításba, hogy az idősödő szervezet több egészségügyi kiadást igényel, mint a fiatal, vagy akár a középkorú.

- Kalkuláljon az évente felmerülő pénzromlással – inflációval.

Döntse el, mikor veszi igénybe a társadalombiztosítás szolgáltatását!

A társadalombiztosítás általában szerepel az egyéni nyugdíjazás pénzügyi előrejelzésében. Az egyik kulcsfontosságú döntés, amikor a társadalombiztosítást beleszámítják az egyenletbe, annak meghatározása, hogy teljes vagy csökkentett ellátásban részesül-e. Érdemes tudni:

- Éves juttatásai alacsonyabbak lesznek, ha társadalombiztosítási ellátást vesz igénybe a teljes öregségi nyugdíjkorhatár elérése előtt (65. életév).

- Azok a tényezők, amelyek leginkább befolyásolják, hogy mikor érdemes társadalombiztosítást igénybe venni, többek között az Ön éves nettó (kizárólag munkabérből származó) jövedelme, életkora, a szolgálati ideje (a munkában eltöltött évek száma) és a várható átlagos élettartama.

- A legtöbb egészséges felnőtt számára a legelőnyösebb az lenne, hogy az öregségi nyugdíjkorhatár betöltése után vennék igénybe a társadalombiztosító (Magyar Államkincstár Nyugdíjfolyósító Igazgatóság) szolgáltatását. Természetesen, aki ennél hamarabb szeretne visszavonulni, annak van arra lehetősége, hogy különböző kiegészítő szolgáltatásokkal ezt meg tudja valósítani.

Használja ingatlanjait, és egyéb passzív jövedelemforrásait a bevétele megnöveléséhez!

Az ingatlanból (magán, kereskedelmi, ipari), termőföldből, egyéb bérletekből és szerződéses vagy más jogviszonyokból származó hozadék mind-mind képes a visszavonulása utáni időszak jövedelmi viszonyait javítani, hogy a kívánt célt elérje. Természetesen mindegyik egymástól eltérően különböző kockázatokat hordoz magában, de fontos szerepet játszik a terve elkészítésében. Amit mindenképpen érdemes átgondolni a témával kapcsolatban a koncepció felépítése során:

- Hitelkockázati kitettség

- A bérleti szerződések időintervalluma

- Az ingatlanok átruházása, átörökítése

- Járadékszolgáltatás igénybevétele kontra egyösszegű kiegyenlítés

Törvénymódosítások figyelemmel kísérése, amelyek a felsorolt bérleménytípusokra és a hozzájuk kapcsolódó adószabályokra vonatkozik.

Kezelje jövedelmét a visszavonulását megelőző időszak előtt és után!

Tegyen lépéseket annak biztosítására, hogy minimalizálja az adókat, és maximalizálja azt, amit megtarthat, hogy a különböző megtakarításaiból, passzív jövedelméből, cégéből/vállalkozásából és egyéb bevételi forrásaiból szükséges összeget megszerezze az aktív kor utáni időszak finanszírozásához. Az ügyfél egyedi pénzügyi profilja határozza meg a legalkalmasabb időpontot bizonyos típusú bevételek felhasználására. Érdemes figyelembe venni:

- A halasztott adó számlákról, például a tőkekivonás általában azokban az években történjen meg, amikor az adókulcs alacsonyabb. Ez segít minimalizálni az ezen összegek után fizetendő jövedelemadó összegét.

- A vállalati nyugdíjszámla lehetővé teszi mind a cégtulajdonosok, mind pedig a munkavállalók számára, hogy az adózás előtti jövedelmet olyan befektetésekre irányítsák, amelyek halasztott adóval növekedhetnek. A számla után kizárólag társasági adót vagy kiva-t (kisvállalati adót) indokolt fizetni, viszont nem állapít meg tőkenyereséget vagy osztalékadót, amíg a kedvezményezett ki nem vonja a pénzt. Az egyéni adóalanyok (munkavállalók) a keresetük kompenzációjából vagy a munkabérük kiegészítéseként járulhatnak hozzá. A cégtulajdonosok vonatkozásában semmilyen anyagi vonatkozású megkötés nincs.

- A letétkezelők, köztük a biztosítók és a foglalkoztatói nyugdíjszolgáltatók a befektetett pénzeszközöket a számlatulajdonos utasítása szerint és a rendelkezésre álló kínálat alapján különböző befektetési eszközökbe helyezik el.

- Jövedelemküszöb is alkalmazható. Az egyéni megoldások hozzájárulásánál a felső küszöbérték és az ehhez kapcsolódó állami nyereségrészesedés is meghatározott értéket képvisel.

- Mit jelent a halasztott adó? A halasztott adó státusz azokra a befektetésekre és azok bevételeire vonatkozik, amelyek adómentesen halmozódnak fel mindaddig, amíg a befektető konstruktívan átveszi a nyereséget.

- A befektető a halasztott befektetéssel profitál a bevételek adómentes növekedéséből. Az adómegtakarítás jelentős lehet minimum középtávon (5-10 év, attól függően, hogy ki milyen életkorban lép be a programba) vagy egészen a nyugdíjazásig tartó befektetések esetében.

- A választható halasztás olyan pénzeszköz, amelynél a munkáltató hozzájárul a munkavállalója középtávú vagy nyugdíjtervéhez. A munkáltató elkülöníti a számláján ezt az összeget az ügyfélnek, viszont ez nem szerepel az adóköteles jövedelmek között.

Valószínűleg sok tanácsot, újságcikket, egyéb médiamegjelenést fog olvasni a visszavonulása időzítésével és a bevételek kezelésének módjaival kapcsolatban, de a Smart Insurance Brokernál hangsúlyozzák, hogy nincs mindenki számára egyforma megoldás, amelytől természetesen maximálisan ódzkodunk, hiszen a kompakt dobozos termékek nem lehetnek életszerű megoldások erre a jelentős időtávú életciklusra. A céggel való együttműködés segíthet az ügyfél igényeinek, kiadásainak és bevételeinek megtervezésében, és a megfelelő megoldás kialakításában.

A Smart Insurance Broker eredményei

A Smart Insurance Brokernél tisztában vannak azzal, hogy a jelentős céges/vállalati és családi vagyonok kezeléséhez megbízható szakértői csapatra van szükség, amely együttműködik az ügyféllel és az ügyfél által meghatalmazottak körével. A Smart Insurance Broker egy átfogó visszavonulási és vagyonkezelési tervek készítésére specializálódott társaság, amely rendkívül magas nettó vagyonú cégek/vállalkozások (akár multinacionálisok) egyének és családok, valamint egyes intézmények, köztük alapítványok számára biztosít megoldásokat. Csapatuk együtt dolgozik az ügyfelekkel, hogy tanácsot adjon és személyre szabott stratégiákat készítsen el mély befektetési tapasztalataiból, változatos vagyonkezelési képességeiből és a globális háttérlehetőségekről. Ahogy az ügyfelek igényei fejlődnek, ez a szoros kapcsolat lehetővé teszi a csapat számára, hogy kiegészítő szolgáltatásokat és új lehetőségeket kínáljon a Smart Insurance Broker és azon túlmenő erőforrások kihasználásával.

A cég munkahelyi pénzügyi tervezési részlege a vállalati pénzügyi tanácsadás piacvezetője. A csoport a cégek/vállalatok tulajdonosainak és megbízott HR csapatainak kiterjesztéseként segíti mind a tulajdonosi, mind pedig az alkalmazotti juttatások és javadalmazások értékének a maximalizálását, valamint személyre szabott útmutatást nyújt a teljes pénzügyi élet támogatásához.

Ma a Smart Insurance Broker ügyfelei jelentős hányadát szolgálja ki több terméken keresztül, kihasználva az innovatív tervezést, adatszolgáltatást, és egyéb alapvető képességeket, hogy ügyfelei számára hatékony eszközöket és termékeket biztosítson, amelyek értéke az átláthatóságukon és egyszerűségükön alapszik.

A Smart Insurance Broker szolgáltatásai a Visszavonulás gondos megtervezésével kapcsolatban

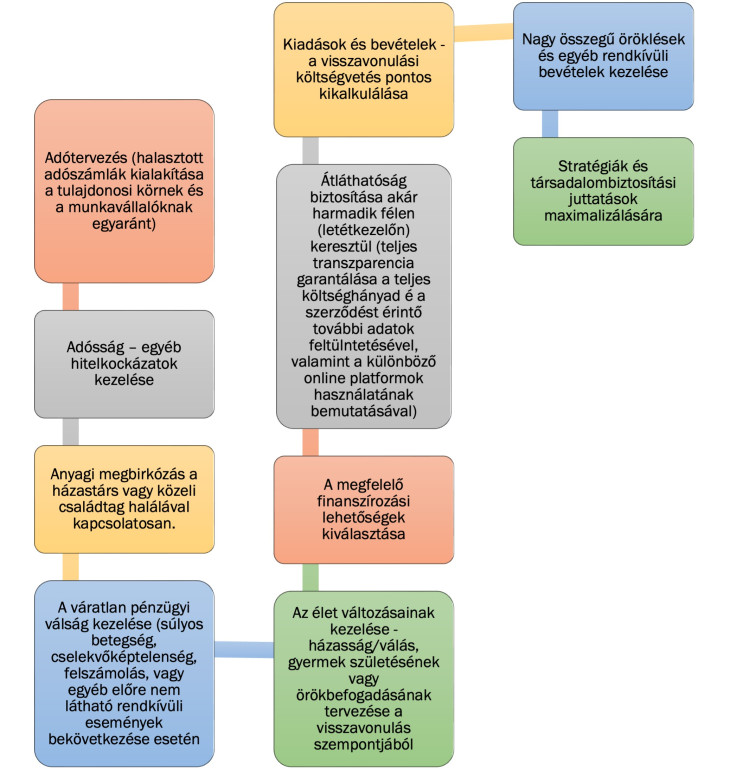

- Adótervezés (halasztott adószámlák kialakítása a tulajdonosi körnek és a munkavállalóknak egyaránt).

- Adósság – egyéb hitelkockázatok kezelése.

- Anyagi megbirkózás a házastárs vagy közeli családtag halálával kapcsolatosan.

- A váratlan pénzügyi válság kezelése, például súlyos betegség, cselekvőképtelenség, esetleges felszámolás vagy egyéb, előre nem látható rendkívüli esemény bekövetkezése esetén.

- Az élet változásainak kezelése – házasság vagy válás, és/vagy gyermek születésének vagy örökbefogadásának tervezése – a visszavonulás szempontjából.

- A megfelelő finanszírozási lehetőségek kiválasztása.

- Átláthatóság biztosítása akár harmadik félen (letétkezelőn) keresztül (teljes transzparencia garantálása a teljes költséghányad és a szerződést érintő további adatok feltüntetésével, valamint a különböző online platformok használatának bemutatásával).

- Kiadások és bevételek – a visszavonulási költségvetés pontos kikalkulálása.

- Nagy összeg öröklésének és egyéb rendkívüli bevételek kezelése.

- Stratégiák a társadalombiztosítási juttatások maximalizálására.

A cég a szolgáltatásait a lehető legkörültekintőbben szabja az ügyfél pénzügyi szükségleteihez, beleértve a tőkenövekedést, a jövedelmet (adóköteles vagy adómentes), s mindezt kiegyensúlyozza. Kizárólag ügyfelei érdekeit képviseli, és az üzleti kapcsolatain keresztül nyújtott szolgáltatás minőségének figyelembevételével a legjobb kereskedelmi lebonyolításra törekszik.

Globális piaci szolgáltatása kiváló minőségű befektetés-végrehajtást biztosít a jegyzett piacokon, valós idejű információkkal, intézményi árazással és likviditással.

170 ezer ember jelentkezett az Európai Unió versenyvizsgájára, az EPSO szervezésében, amellyel később az EU szerveinél dolgozhatnak.

170 ezer ember jelentkezett az Európai Unió versenyvizsgájára, az EPSO szervezésében, amellyel később az EU szerveinél dolgozhatnak.