Mi az, hogy újbank?

Az újbankok olyan bankok, ahol a betétesek eldönthetik, hogy pénzük kihez és még fontosabb, hogy milyen célra kerül akkor, amikor a bank kihelyezi hitel formájában. Az újbankok igyekeznek társadalmilag hasznos beruházásokat támogatni, és nem adnak pénzt olyan tevékenységekre, amelyeket károsnak gondolnak, például fegyvergyártásra, dohányiparra. Ezek a bankok ügyelnek az átláthatóságra és ügyfeleiket rendszeresen tájékoztatják pénzük felhasználásáról. A bank hálózatokat hoz létre: összeköti a betétest a hitelfelvevővel, legyen az akár egy személy, akár egy nagyobb projekt. Így az ügyfelek célja nemcsak a saját profitjuk maximalizálása, hanem a létrehozott társadalmi, környezeti haszon is.

Az újbankokat nevezik etikus bankoknak is, bár ez a kifejezés egyre vitatottabbá válik, mert azt sugallja, hogy a többi bank etikátlan. Ráadásul még ezek a bankok sem tudják garantálni azt, hogy portfóliójukban nincs olyan elem, amely etikátlannak számít. Mivel ezek a bankok is foglalkoznak állampapírokkal, így könnyen lehet, hogy például fegyvergyártásra fordítják a pénz egy részét. Gyűjtőfogalomként az újbank mellett az értékalapú bankok lehet megfelelő kifejezés, vagy a közösségi bank, bár ennek már szűkített értelme van: arra utal, ahogy a bank közösségeket hoz össze, tehát betéteseket tesz a hitelkihelyezései mögé.

Dilemma, hogy mi a jó

Ha nem is használjuk az etikus jelzőt ezekre a bankokra, akkor is érdemes tenni néhány alapvetést arról, hogy mi az etika, mi a jó, mi a hasznosság? Az etika nem ad konkrét szabályokat, hanem értékmeghatározó szerepe van. Ez azt jelenti, hogy nem bizonyos helyzetekre ad tanítást, hanem általánosságban fogalmazza meg az élet szabályait, amelyek belsőleg is kötelezik az embert, szemben a joggal, amely külsőleg teszi ezt.

Ha ezt a bankok nyelvére fordítjuk le, és gyakorlatban értelmezzük, akkor arra jutunk, hogy a bankvezetésnek meg kell határozni azokat az értékeket, amiket támogatnak és olyan pozitív és negatív szűrőket kell létrehozniuk, amelyek képesek kiszűrni a hosszú távú, megvalósításra váró társadalmi céljaiknak ellentmondó projekteket, és előtérbe helyezni azokat, amelyek segítik a megvalósítást. Ehhez persze a bank vezetőinek kell a képviselni kívánt értéket meghatározni, ez tehát az ő felelősségük.

Ha értékalapú bankolásról beszélünk, meg kell határoznunk, hogy mik az értékek, mi a hasznos és jó projekt és azt is, hogy kinek a számára kell maximalizálni a jót. Ezek az elméleti kérdések a gyakorlatban dilemmákhoz vezetnek, ilyenkor a bankvezetés dolga, hogy eldöntse, mit tart értékesnek.

Vegyünk egy példát: adott egy új bank, amely támogatja az alternatív üzemanyaggyártást. Óriási pénzeket helyez ki egy vállalkozáshoz, hogy kukoricából üzemanyagot gyártsanak és környezetkímélőbben tudjunk utazni. Emiatt átmegy a pozitív szűrőn, de van vele egy probléma. Ha egy lépést hátrébb lépünk, akkor már nem azt látjuk, hogy milyen környezetkímélő ez az eljárás, hanem azt, hogy élelmiszert használunk el üzemanyagként. Felmerül a kérdés, hogy ez mennyire etikus?

Lassan járj...

A klasszikus kereskedelmi bankokkal szemben az új bankoknál az a szemléletmód is elősegíti a társadalmilag hasznos ügyek támogatását, hogy nem rövidtávon megtérülő üzleteket kötnek, hanem hosszabb távon gondolkodnak egy-egy üzletről. A klasszikus bankoknál folyamatos a nyomás, az elvárás, hogy egyre termelékenyebbek legyenek, és minél több és nagyobb profitábilis üzletet kössenek. Az újbankok ezzel szemben elengednek olyan nagyobb üzleteket, amelyek valamilyen szempontból fennakadnak egy-egy negatív szűrőn, de felkarolnak olyan kisebb üzleteket, amelyekkel más bankok nem biztos, hogy foglalkoznának, vagy nem tudnának olyan jó ajánlatot kínálni.

Érzékeltetve azt, hogy miért fontos ez az elvük, a válság jó példával szolgál: 2008 előtt nagy külföldi vállalatok, óriási ingatlanberuházásokba fogtak bele és bár látható volt, hogy telítődik a piac, jól jövedelmező üzlet volt, ezért vég nélkül jöttek az újabb és újabb beruházók, akik gyors és nagy profitot ígértek. A baj akkor kezdődött, amikor kitört a válság, az ingatlanlufi kipukkadt, a körbetartozások miatt a cégek csődbe mentek, a befektetők pedig mentették a menthetőt és továbbálltak más nyereséges üzleteket keresni.

... tovább érsz

| Az újbankok szívesebben hiteleznek például egy fiatal gazdát, aki saját földjét műveli, amelyet a családja birtokol már generációk óta, ő maga is gazdálkodást tanult, évek óta pihenteti a földjét, hogy biozöldség termesztésbe kezdjen. Egy újbanknak egy ilyen projekt igazi kincsesbánya: társadalmilag és környezetileg hasznos üzletről van szó, magas hozzáadott értékű munkát támogatnak, és a vállalkozó feltehetően nem fog felállni és új vállalkozásba kezdeni akkor sem, ha egyik évben rossz lesz a termés. |

Részben ez a szemlélet teszi ezeket a bankokat válságállóbbá, mint a klasszikus kereskedelmi bankokat. Európa- és világszerte egyre több ilyen bank működik és néhány ezek közül igen tekintélyes múltra tekint vissza. Angliában a Co-operative Bankot már 1872-ben megalapították, igaz csak száz évvel később, 1971-ben jegyezték be. Az értékalapú bankolás azonban a ’70-es években terjedt el világszerte, és 2010 óta már nálunk is van ilyen bank: a 100 százalékig magyar tulajdonban lévő MagNet Magyar Közösségi Bank.

Hogy működik ez a gyakorlatban?

|

Az európai etikus bankok listájaCultura Bank, Norvégia Dánia: Németország: Egyesült Királyság |

Rengeteg lehetőség és módszer van arra, hogy egy klasszikus kereskedelmi bank a saját banküzemi folyamatait etikussá tegye, az egyik első lépés ezen az úton – és ezt a legtöbb értékalapú bank alkalmazza is – az átláthatóság. Fontos, hogy az ügyfelek tudják, hogy mi történik a pénzükkel, mert ezáltal jobban megértik a banki folyamatokat és tudatosabbá válnak. Ráadásul, ha nem minden egy fekete dobozban történik, akkor azt is tudják az ügyfelek, hogy a bank mennyit keres, és azt is, hogy ezt a profitot mire használja. A német GLS banknál például a tulajdonosok nem jogosultak osztalékra, azért, hogy a közhasznú kedvezményezetteknek kedvező hitelfeltételeket tudjanak nyújtani. A MagNet Bank pedig a nyereségének 10 százalékát civil szervezeteknek ajánlja fel, amelynek elosztásáról a bank ügyfelei döntenek szavazással.

Az újbankok kritikusan állnak a hitelezéshez: a svéd JAK Members Bank alapfilozófiája például a kamatmentesség, mivel úgy látják: a kamat végső soron gazdasági válsághoz vezet, ezért a bank az adott hiteleket teljes egészében a tagok megtakarításaiból finanszírozza. Minden hitelt egy megtakarítással kell lefedezni, a hitel lejártakor a megtakarítás rész felvehető. Feltétel még, hogy mindenki annyi hitelt vehet fel, amennyire az ő megtakarításai is lehetővé teszik másoknak, hogy hitelt vegyenek fel. 2008-ban a tagok 97 millió eurót takarítottak meg, és ebből 86 millió értékben lett hitel kihelyezve. Adminisztratív és fejlesztési költségek fedezésére tagdíjat és hiteleknél kezelési költséget szednek. A banknak 35 000 tagja van, akik közül mindenki csak egy részvényt birtokol.

Magyarországon ez úgy működik, hogy a bank teljesen "normális" hiteleket ad ki általában kis- és középvállalatoknak vagy a lakossági ügyfeleknek, akik az üzleti terveik szerint olyan programokat csinálnak, amely a hét meghatározott szféra (biogazdálkodás, munkahelyteremtés, zöld energia, környezet- és természetvédelem, kutatás és fejlesztés, kultúra és oktatás, és egészségügy és szociális ellátás) közül valamelyiket támogatja.

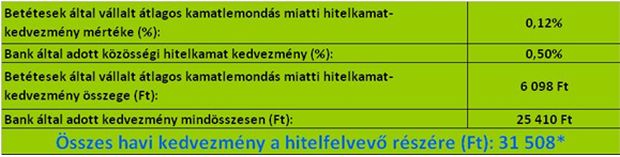

Ha lakossági ügyfélről van szó, akkor felvehet hitelt például passzívház építésre ebben a konstrukcióban. A betétesek pedig amikor beteszik a bankba a pénzüket, eldöntik, hogy az melyik szférát támogassa. Ezt a betétes még úgy is támogathatja, hogy amikor elhelyez betétet, akkor lemond a saját hozamának egy részéről, és a bank is lemond a kamat egy részéről, így lesz könnyebb a hitelfelvevőnek törleszteni. Persze azt hozzá kel tenni, hogy ez a modell a mostani alacsony kamatkörnyezetben kevésbé hatékony, mint akkor, amikor magasabbak a kamatok.

Mit jelent ez számokban?

A MagNet Bank másik különleges terméke a Mentor hitel, amely ugyanolyan hitel, mint más bankok hitele, átment a hitelbírálaton, megáll a saját lábán, de ennél a hitelnél a törlesztőrészletek csökkenthetők azáltal, hogy a hitel mögé betéteseket gyűjt a hitelfelvevő, legyen magánszemély, vagy egy vállalkozás. Ilyen például, ha egy iskola hitelt vesz fel a tornaterem felújítására, és a szülők betétet tesznek mögé, hogy az iskola könnyebben vissza tudja fizetni a hitelt. Minél nagyobb betéttömeg van egy hitel mögött, annál jobban csökken a törlesztőrészlet.

|

Nézzünk meg egy működő példát: Roszik Dániel hitelét (a MagNet Bank honlapján minden mentor hiteles pénzügyi adata hozzáférhető). Roszik Dániel 11 és fél millió forint hitelt vett fel a MagNet Banktól, amelyből devizahitelét végtörlesztette. A hitelkiváltó hitel felvétele után Roszik Dániel kampányt szervezett magának a Facebookon és barátait, családtagjait megkérte, hogy a MagNet Bankban helyezzék el magtakarításukat. Így a jelenlegi betételhelyezés alapján évente 378 ezer forintot spórol, a Mentor hitele mögé ugyanis 56 betétest gyűjtött, akik összesen 59 millió forintot tettek be bankbetétbe, csökkentve ezzel Dániel törlesztőrészleteit.

|

Mindenki nyer

Ebben a helyzetben mindenki nyer: a hitelfelvevő spórol, a bankbetétesek tudják, hogy mire fordítják a pénzüket, és egy barátjukon segítenek (vagy éppen a gyerekük iskolájának tornaterem-felújításában segítenek), a banknak pedig vannak olyan biztos ügyfelei, akik nem viszik el pénzüket a bankból egy-egy akciós betét miatt, amit más bankok kínálnak, így az újbankoknak kevésbé kell az árháborúba beszállni. Bár így is vannak termékek, amik olcsónak számítanak a piacon, de mindent összevetve nem a legolcsóbb szolgáltatást nyújtják, termékeiket nem adják sem áron alul, sem ár felett, annyit kérnek érte, amennyit ér.

| Ennek egyik eszköze a becsületkasszás számlavezetés. A bank elmondja ügyfeleinek, hogy a szolgáltatás havonta 400 forintjába kerül a banknak, az ügyfelek ezután választhatnak, hogy mennyit akarnak fizetni érte, választhatják az ingyenességet, de akár 1000 forintot is fizethetnek, illetve ezeket az összegeket változtathatják aszerint, hogy éppen mennyit engedhetnek meg maguknak. |

Látható tehát, hogy sok módszer van arra, hogy a bankolás fenntarthatóbban és átláthatóbban működjön. A jó hír, hogy úgy tűnik igény is van erre a társadalom részéről, az újbankok működési modellje pedig életképesnek látszik.

Ismét politikai foglyokat engedtek szabadon Venezuelában, a 379 ember szabadon engedését Caracas szombatra virradóra.

Ismét politikai foglyokat engedtek szabadon Venezuelában, a 379 ember szabadon engedését Caracas szombatra virradóra.