Gyengült a napokban a forint, ma délelőtt 314,40 is volt egy euró ára, ami december 7-e óta nem fordult elő. Előtte tavaly áprilisban 318,80-ról pattant vissza az árfolyam. De távolabbra tekintve az látszik az árfolyamgrafikonokon, hogy ez a szint egyáltalán nem ritka, az utóbbi öt évben gyakran előfordult.

A gyengülés január második fele óta tart, január közepén még 309-310 körül volt az árfolyam. A februári tőkepiaci turbulenciák során is felfelé kúszott az euró/forint, de a részvényárakkal ellentétben itt nem jött megnyugvás, visszarendeződés.

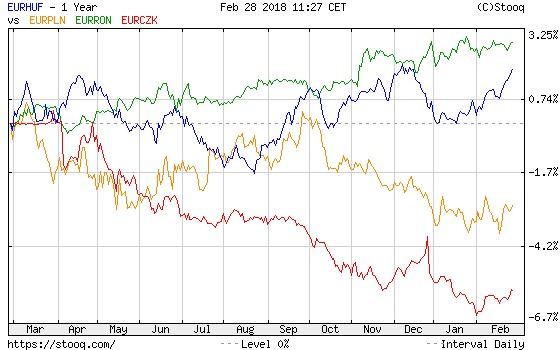

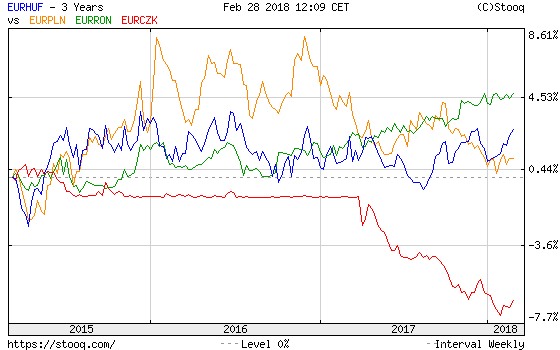

Egy év alatt az euró/forint mintegy két százalékkal, bő hat forinttal ment fel, ennyivel gyengült fizetőeszközünk. Ez eléggé alacsony érték, nem igazán jelez trendet, a devizapiacon ennél nagyobb mozgások számítanak lényegesnek. Az euró/dollár például 15,5 százalékkal emelkedett ez idő alatt, igaz, ez inkább kiugró érték.

Többet fizet a dollár, mint a forint

Ami miatt mindez figyelmet érdemel, hogy az utóbbi évektől eltérően a nagy külföldi jegybankok, elsősorban az amerikai Fed változtattak politikájukon. Megszűnőben a piacra ömlő friss pénzek korszaka, sőt az USA-ban már kivonják a gazdaságból a korábban oda öntött óriási összegeket.

Ez a trendjében több évtizede lefelé tartó kötvénypiaci hozamoknál komoly fordulót okozhat. Az amerikai tíz éves hozam például már 2,9 százalék, ez több mint négy éve nem fordult elő. Eközben a hazai kamatszint stabil és a tíz éves hozam csak 2,6 százalék körüli. A német hozam azonban mostanában visszaesett, 0,8 százalék környékéről 0,66 százalékra.

A tíz éves hozam alkalmazkodott

A devizák értékét nem annyira a kamat, vagy az állampapír-hozam, mint annak változása és más devizák kamatához képest vett értéke (hozamfelára) határozza meg. A hazai tíz éves hozamok pár hete még 2,0 százalék körül voltak, tehát a piac alkalmazkodott a nemzetközi trendhez, így legalábbis a hosszú kötvényeknél nem csökkent a hozamfelár. Talán ezért van, hogy az utóbbi hetek gyengülgetése ellenére a forint viszonylag stabil maradt.

Equilor: nem vár nagy elmozdulást

Az Equilor Befektetési szerint “az MNB jelenlegi monetáris politikája alapvetően forintgyengítő, de a stabil fundamentumok (folyó fizetési és külkereskedelmi többlet, csökkenő adósságpálya, javuló hitelminősítői megítélés) ellensúlyozzák a hatást.” Emiatt hosszabb távon továbbra sem várnak érdemi elmozdulást, az év egészében a 303-318-as sávban mozoghat a jegyzés.

A változó európai monetáris politika miatt azonban az év második felében gyengülhet nagyobb mértékben a forint, “akár a 320-as szint megérintése is elképzelhető” – írják. A rövid távú technikai kép szerint belátható közelségbe került a decemberben látott 315 forint, de némi megtorpanás jöhet az emelkedésben, a forint túladottságát jelzi az RSI indikátor.

Erste : Közel a vég?

“EUR/HUF: Közel a vég?” – címmel írt a forintról az Erste Befektetési. Szerintük gyakorlatilag megállás nélkül gyengül a forint az euróval szemben, ezzel közel került a 315-ös technikai szint, ami átmeneti fordulatot hozhat a gyengülő trendben.

Ürmössy Gergely vezető makrogazdasági elemző szerint a piaci várakozásokkal összhangban zajlott a Magyar Nemzeti Bank tegnapi kamatdöntő ülése, véleményük szerint idén nem változnak sem a jegybanki kamatok, sem pedig a bankközi kamatok. Majd 2019 második félévében indulhat el legkorábban a magyar bankközi kamatok emelkedése, ami nagyban függ a hazai és nemzetközi inflációs folyamatoktól, valamint az Európai Központi Bank monetáris politikájától is.

Ez is be fog gyűrűzni

Az Erste Research Ötletgyár Maxi a múlt héten korábbi forint short kereskedési ötzletét módosította, a stop loss emelésével 310,49-re (307,9-ről). A kiszállási pont 314,9.

Az indoklásuk szerint az elmúlt hetekben nem történt érdemi fundamentális változás itthon. Ám véleményük szerint a nemzetközi tőkepiaci folyamatok alól Magyarország nem képes függetleníteni magát, és hogy a Fed illetve az EKB potenciális szigorításának hatása a forint árfolyamába is be fog gyűrűzni.

Ennek egyik látványos megjelenési formája volt a 10 éves magyar államkötvény piacán bekövetkező hirtelen hozamváltozás. “Január elején még 2,0% alatt is jártak a hozamok, ahonnan a nemzetközi események hatására rövid idő alatt 2,6%-ig pattantak vissza. Vagyis a piaci feszültségeket a hosszú hozamok vezették le” – írták.

Jövőre indulhat az emelkedés

A CIB Flash hírlevelében Trippon Mariann vezető elemző azt írja, az MNB kommunikációja szerint számára nem a hozam abszolút értéke, hanem sokkal inkább az európai hozamokhoz viszonyított hozamfelár alakulása a fontos. “A tízéves német hozam feletti szpread az elmúlt egy hónapban 20-25 bázisponttal tágult, de még így is alacsonyabb, mint a novemberi bejelentések előtti 200 bázisponthoz közelítő szint” – írja.

Úgy gondolják, hogy az MNB egyelőre kivár, rövid távú, külső folyamatok által vezérelt piaci változásokra nem reagál azonnal. A rövid kamatok az idei évben még a jelenlegi historikusan alacsony szintjükön maradhatnak, 2019-ben elindulhat egy lassú, fokozatos emelkedés, ennek időzítése azonban nagyban függ az EKB monetáris politikájának az alakulásától.

Évi 70 és 80 millió dollár közötti pénzt keres.

Évi 70 és 80 millió dollár közötti pénzt keres.