A nemzetközi hitelminősítő szakelemzőinek becslése szerint a kitermelés fejlesztésére fordított tőkekiadások 2016-ban legalább 20-25 százalékkal csökkennek globális átlagban.

A Moody's várakozása szerint emiatt az egyes nyersanyagipari szektorok közül az idén az olajmezők működtetéséhez szolgáltatásokat nyújtó, valamint az új olajkutak kiépítésére szakosodott vállalatokat fenyegeti a legnagyobb pénzügyi stresszhelyzet.

|

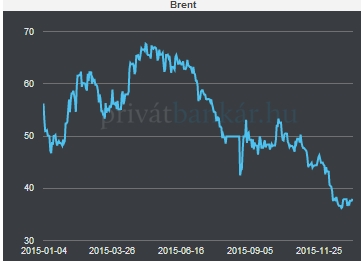

| A Brent olajfajta árfolyamának alakulása. Friss árfolyamok >>>> |

A hitelminősítő szerint ebben a környezetben valószínűsíthető az is, hogy az idén növekedni fog az értékvesztéssel végrehajtott adósságcserékre kényszerülő, valamint a törlesztési csődhelyzetbe kerülő nyersolaj- és földgázipari cégek száma.

A Moody's szakértői szerint a kitermelési beruházások meredek visszaesése ellenére változatlanul kínálati többlet lesz jellemző az idén a világpiacon, tekintettel egyebek mellett arra, hogy az Irán elleni szankciók feloldása ellentételezheti például az amerikai olajtermelés várható csökkenését.

A Moody's elemzői szerint Oroszországban a gyenge rubel segíti majd a nagy olajipari vállalatokat az alacsony olajárak pénzügyi hatásainak kivédésében, a gazdasági szankciók azonban továbbra is korlátozzák e cégek - köztük a legnagyobb orosz olajipari vállalat, a Rosznyeft - hozzáférését a nyugat-európai és az amerikai tőkepiacokhoz.

Mégis meddig gyengül a rubel?

Más nagy londoni házak szerint ugyanakkor a rubelnek még jelentősen tovább kellene gyengülnie ahhoz, hogy ellentételezhesse az olajár zuhanása miatt kieső bevételeket.

Timothy Ash, a Nomura International pénzügyi szolgáltató csoport londoni részlegének felzárkózó piacokkal foglalkozó stratégája erről összeállított elemzésében közölte: számításai szerint a rubelnek 88 rubel/dollár fölé kellene gyengülnie a jelenlegi 72-73 rubel/dollár körüli árfolyamról ahhoz, hogy a nyersolaj rubelben számolt hordónkénti ára visszatérhessen a korábbi 3150 rubeles átlagra a mostani 2600 rubel körüli szintekről.

|

| Timothy Ash |

A Nomura londoni szakelemzőjének számításai szerint minden 5 dollárnyi olajárcsökkenés 1 százalékponttal növeli az orosz államháztartási egyenleg hiányát, így ha 2016-ban végig 40 dollár alatt lesz az átlagos olajár, az orosz költségvetés deficitje meghaladhatja a hazai össztermék (GDP) 5 százalékát.

Bajban a gazdaság

Több egybehangzó londoni elemzői előrejelzés szerint az ilyen alacsony olajár az idén a - növekvő deficit mellett - a recesszió folytatódásával is fenyegeti az orosz gazdaságot.

A JP Morgan globális pénzügyi szolgáltató csoport londoni befektetési részlegének elemzői felülvizsgált előrejelzésükben közölték, hogy várakozásuk szerint a globális alaptípusnak tekintett Brent olajfajta hordónkénti átlagára 2016 első negyedében mindössze 35 dollár lesz, újabb cserearányromlási sokkot okozva az orosz gazdaságban.

A JP Morgan új prognózisa ennek alapján az, hogy az orosz hazai össztermék a cég által 2015-re becsült 3,8 százalékos mínusz után az idén további 0,2 százalékkal visszaesik.

A ház korábbi prognózisa 2015-re 3,7 százalékos GDP-csökkenést, 2016-ra 0,5 százalékos növekedést valószínűsített az orosz gazdaságban.

Az egyik legnagyobb londoni pénzügyi-gazdasági elemzőház, a Capital Economics közgazdászai kidolgoztak egy még szélsőségesebb szimulációt, amelyben az átlagos olajár 2016 egészében 25 dollár lenne hordónként. A ház modellszámításai szerint ez 80 milliárd dolláros exportbevétel-kiesést és 3 százalékos GDP-csökkenést okozna az idén az orosz gazdaságban, a hazai össztermék 8 százalékára duzzadó államháztartási hiány mellett.

Ismét politikai foglyokat engedtek szabadon Venezuelában, a 379 ember szabadon engedését Caracas szombatra virradóra.

Ismét politikai foglyokat engedtek szabadon Venezuelában, a 379 ember szabadon engedését Caracas szombatra virradóra.