A nagy nemzetközi ingatlan tanácsadók – közülük sok már évtizedek óta Magyarországon is működik – rendre elkészítik a befektetők mozgását és szándékait tükröző jelentéseiket. Ezek abban szinte mindig megegyeznek, hogy Közép-Európában és néhány kelet-európai országban még mindig megéri nagy pénzeket ölni irodaházakba, logisztikai központokba és más ipari ingatlanba. Hotelbe és üzletközpontba már kevésbé, de a befektetők itt is bizakodók.

A minap a Colliers International is kiadta az idei első félévre vonatkozó összefoglalóját, amiből természetesen nem hagyhatta ki a koronavírus járvány hatásait. Ebből kiderült, hogy a befektetői érdeklődés valóban megmaradt a régióban, de a piacok talpra állása mellett az óvatosság továbbra is megfigyelhető.

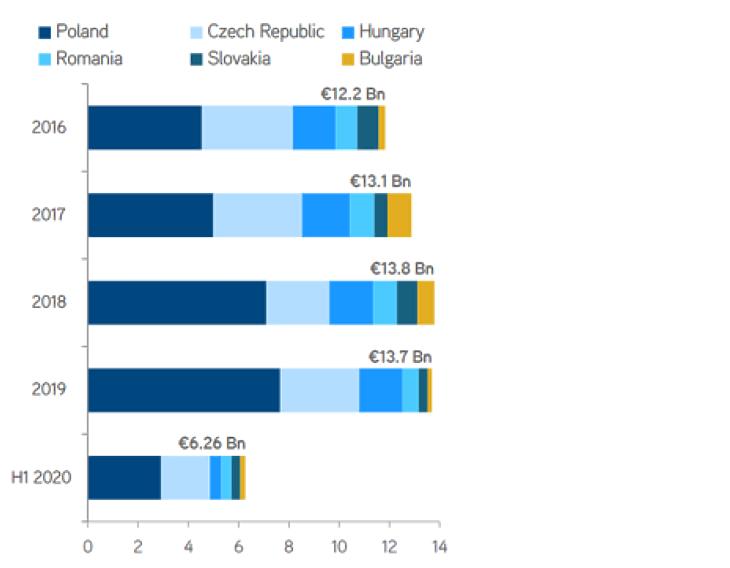

A befektetési volumen 2020 első félévében elérte a 6,26 milliárd eurót, ebből Csehország és Lengyelország összesen 78 százalékkal részesült. A kiemelkedő első féléves aktivitás főként két nagyobb, összesen 2,2 milliárd euro értékű portfólió tranzakciónak köszönhető. A Heimstaden nevéhez köthető jelentős lakóingatlan portfolió a csehországi volumen 67 százalékát, míg a teljes régió volumenének 21 százalékát tette ki. A GTC 61,5 százalékos tulajdonának a megvásárlása a magyar kormány vállalkozói holdudvarához tartozó Optima Befektetési Zrt. által a régióban jegyzett teljes volumen 15 százalékát adta.

A nagy lakossági portfolió mellett az irodai és logisztikai piac is jól teljesített, 41 százalékos illetve 22 százalékos részesedéssel. Mindenütt probléma azonban, hogy a fejlesztők visszafogták beruházásaikat, különösen a sérült hotelpiacon és a kiskereskedelmi ingatlanoknál. Az irodai beruházások több helyütt lelassultak, nyilván ebben nagy szerepe van annak, hogy a bérlők kivárnak és sokan átszervezik cégük működését, változó méretű irodaigénnyel számolva.

Nyáron általában nem túl sok mozgás van a nagyobb a befektetéseket kezelő ingatlanalapoknál. Az idei július azonban kivétel lehet Magyarországon. A Befektetési Alapkezelők és Vagyonkezelők Magyarországi Szövetségének (BAMOSZ) adatai szerint az összes alaptípust figyelve a kezelt vagyon 0,2 százalékkal, azaz 15 milliárd forinttal csökkent júliusban (a tőkeáramlás és a hozamok eredőjeként, a hónap végén a tagok 6199 milliárd forintot kezeltek – a szerk.).

Az ingatlanalapoknál azonban az idén még nem tapasztalt mértékű, 15,5 milliárd forint tőkebeáramlás valósult meg. A hozamok sem maradtak el, így a tőkeáramlás és az árfolyammozgások eredőjeként a nettó eszközérték 0,5 százalékkal, 1513 milliárd forintra nőtt. Vagyis akinek az ingatlanalapokban van-volt a pénze, nem panaszkodhatott.

Egymilliárd eurós álomhatár

Érdemes az Eston International előrejelzésére is figyelni. Ebben azt vetítették előre, hogy idén a második félévben a folyamatban lévő tárgyalások alapján több prémium ingatlan értékesítése is lezárulhat. Ezzel az idei ingatlanbefektetési volumen meghaladhatja az egymilliárd eurót.

Amennyiben a járványhelyzetre sikerül megnyugtató megoldást találni, rövid időn belül a helyzet normalizálódását, valamint a likviditásbőség miatt a befektetések felpörgését prognosztizáljuk a jövő év második felére. A hozamokban az év végéig várhatóan további, enyhe mértékű korrekció következik be, az egyes ingatlantípusok iránti bérlői kereslet alakulásának megfelelően.

A logisztikai ingatlanok piacán változatlanul szűk kínálattal számol a legtöbb szakértő, de minden jel szerint a befektetői érdeklődés továbbra is erős marad. Lapunk az elmúlt hetekben több nagy logisztikai tranzakcióról számolt be: Ecseren nagy elosztóközpontokat építenek nyugat-európai nagyvállalatok, ehhez nagy telkeket vásároltak, míg Gyálon átadták a Pepco áruházlánc mintegy 100 ezer négyzetméteres raktárát. Mindegyik befektetési akció mérföldkőnek számít.

A prémium irodák iránti kereslet 2020 második felében nem csökken; a szektorban a távoli munkavégzés (home office) elterjedése kihathat a bérlői igényekre, ez később a befektetési termékek árazásában is megjelenhet. A járványhelyzet miatti gazdasági visszaesés által leginkább érintett kiskereskedelmi és hotel szektorban jelenleg nagy a bizonytalanság. A legtöbb esetben a tranzakciók halasztása várható, kényszerű értékesítés esetén egyedi árazás valószínűsíthető - fűzték hozzá az Eston szakértői.

Kevin Turpin, a Colliers International regionális piackutatási igazgatója szerint

“Nem meglepő módon a kiskereskedelmi- és szállodapiac aktivitása alacsony volt, hiszen ezen szektorokat érintette legérzékenyebben a járványhelyzet. Az árakat tekintve a prémium ipari és logisztikai piaci hozamok stabilak maradtak, bizonyos piacokon még kisebb csökkenés is tapasztalható volt. A prémium irodapiaci hozamok 25 bázispontos növekedést mutattak, míg a prémium kiskereskedelmi hozamok 50 bázisponttal növekedtek. A befektetők érdeklődése erős maradt a CEE régióban, de a piacok talpra állása mellett az óvatosság továbbra is megfigyelhető a piacon, amit erősít az is, hogy az utazási korlátozások több országban/régióban továbbra is érvényben maradtak.”

Az EMEA régióhoz köthető befektetők (nem számítva a CEE régió szereplőit) voltak a legaktívabbak 2020 első félévében, elsősorban a cseh lakossági portfóliót megvásárló svéd befektetők 1,3 milliárd euros összeggel, akiket a németek és franciák követnek 250-250 millió euros összes volumennel. A Colliers nem mulasztotta el megjegyezni, hogy a korábbi évekhez hasonlóan, a régió belföldi befektetői is aktívak voltak, a teljes összes volumen mintegy harmadát adva.

Pedig tegnap nagyon közel volt a 400-as euró.

Pedig tegnap nagyon közel volt a 400-as euró.