|

| Zsiday Viktor (archív kép) |

A Citadella Alap nettó eszközértéke elérte a 60 milliárd forintot, ezért a kezelési szabályzat alapján a vételi jutalékot öt százalékra növelik – jelentették be. „A lényeg az, hogy nem szeretnénk, ha az alap nagysága a teljesítmény rovására menne. Magyarországon ez nem szokásos, de külföldön sok olyan alap van, amelyik ugyanabból az okból kifolyólag bezárt” – kommentálta a Privátbankárnak Zsiday Viktor alapkezelő.

Nem mindenhová fér be az elefánt

Ennek a háttere az, hogy egy nagyobb alap nyilván nem ugyanúgy mozog a tőkepiacon, mint egy kisebb. Ha ugyanakkora hányadát költi el tőkéjének valamire, az komolyabban befolyásolhatja a piacot, felhajthatja az árakat. Különösen így van ez kisebb részvénytársaságok vagy kisebb sorozatú értékpapírok esetében.

De például az euró/forint árfolyamra is egészen biztosan másképpen hat egy hatszázmilliós vagy egy 12 milliárdos megbízás. Egy kicsi, rugalmas alap könnyen megtalálhatja a piaci réseket, apró félreárazásokat is, amelyeket egy nagyobb nem fog tudni kihasználni, vagy ha igen, az a hozamán meg sem látszik. (A Citadella egyébként ezzel távolról sem a legnagyobb hazai abszolút hozamú alap.)

Szép volt az első félév

A Citadella növekedéséhez nyilván hozzájárult a hozama, amely november 12-én egy évre visszatekintve 18,8 százalék volt. Bár ez inkább az időszak elején keletkezett, fél év alatt már csak 2, három hónap alatt 1 százalékot ért el (nem évesítve). Az utóbbi hónapokban tehát inkább stagnált az alap árfolyama.

|

| (Forrás: Bamosz.hu) |

Aminek oka lehet az, hogy az alapkezelő kivár. Legutóbbi blogbejegyzéséből és az alap októberi havi jelentéséből egyaránt az derül ki, hogy Zsiday Viktor pesszimista a világgazdaság és a részvénypiacok kilátásaival kapcsolatban. Az utóbbiban ezt írja:

„A korábban nyitott pozíciók lezárásra kerültek. A hónap végére az Alap eszközeinek nagy része viszonylag alacsony kockázatú magyar állampapírokban volt befektetve. Úgy gondolom, hogy a világgazdaság erőteljes lassuláson megy keresztül, aminek számos hatása lesz a következő hónapokban a tőkepiacokon, ám a jelenlegi környezetben nem lehet még erre pozícionálni az Alapot. Így, amíg megfelelő belépési lehetőséget nem látok ezekbe a várható trendekbe történő befektetésre, addig a partvonalra húzódom.”

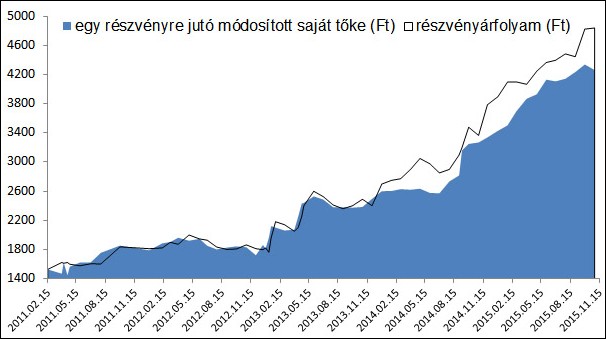

Plotinus 13 százalékos felárral

Zsiday Viktor a tőzsdén szereplő Plotinus Nyrt. vagyonát is kezeli, kézenfekvő lehet, hogy aki nem tud vagy akar drágábban Citadellát venni, az a jóval kisebb, pár milliárdos részvénytársaságot válassza. Amint arról beszámoltunk, annak a hozama is kedvező volt. Kérdés, mennyire helyettesíthető a kettő.

A részvény vásárlásakor brókerjutalék merül fel, a vételi és eladási árfolyamok között jelentős marzs van és a részvény az egy részvényre számított nettó eszközérték felett forog. (Az október végi eszközérték 4266 forint, a legutóbbi záróárfolyam 4820 forint, ez 13 százalékos felár.)

A stratégia majdnem ugyanaz

Megkérdeztük az alapkezelőtől, mennyire hasonló az alap és a részvénytársaság portfóliója. „A korábbiaknak megfelelően a Citadella és a Plotinus Nyrt. tőkepiaci stratégiája ugyanaz, de különböző a kockázatosság. Ebben nincs változás. Ugyanakkor, mint több közleményben és jelentésben is írtuk, az Nyrt. fokozottabban fog a reálgazdasági befektetések felé fordulni, ha erre lehetőség van.”

|

| (Forrás: Plotinus.hu) |

Fennakadásokról szólnak a hírek.

Fennakadásokról szólnak a hírek.