Külföldön viszonylagos nyugalom honolt, a német és más európai állampapírok hozamai az év nagy részében lefelé csorogtak – az árfolyamok emelkedtek – és egyes sorozatok új történelmi rekordokat értek el. Itthon is egyre alacsonyabb volt a hozam- és kamatszint, a minimális banki kamatok már nem jelentettek vonzó alternatívát. A külföldiek legalábbis tartották a magyar állampapírokat, a lakosság és a hazai intézmények tovább vásároltak belőle. Minden adott volt egy jó évhez.

1. Az aukciók 95 százaléka sikeres volt

Az elmúlt évben megrendezett államkötvény aukciókon 102 esetből mindössze ötször fordult elő, hogy a benyújtott ajánlatok összege nem érte el a meghirdetett mennyiséget, akkor is csak kis különbség volt – derül ki az ÁKK (Államadósság Kezelő Központ) Karácsony előtt publikált anyagából. Az úgynevezett átlagos lefedettség, tehát hogy hányszorosa volt a benyújtott mennyiség a meghirdetettnek, 2,8 lett. Tehát átlagosan majdnem háromszor annyi állampapírt is megvettek volna, mint amennyit az adósságkezelő megvételre felajánlott..

Bár nagyon valószínű, hogy itt jelentős halmozódás van, vagyis ha az egyik aukción nem jutott állampapírhoz valaki, ugyanazzal a tőkével egy-két hét múlva újra sorba állt. Így 2,8-szor ennyi papírt nem lehetett volna eladni. Az ajánlatok egy része pedig árfüggő lehetett – például „ha kapok olcsón kötvényt, veszek, ha nem, maradok a rövid kincstárjegyemnél”.

Az azonban látszik az eladási számokból és a csökkenő hozamokból, hogy a vevők álltak sorba a magyar állampapírokért. Az államadósság finanszírozásában semmiféle fennakadás, döccenő nem volt, a kérdés inkább az lehetett: mikor milyen hozam mellett lehet eladni az állampapírokat?

2. A devizaadósság aránya jócskán csökkent

Fontos gazdaságpolitikai cél, hogy a devizaadósság aránya csökkenjen. Így is történt, a 2013. decemberi 40,7 százalékról 38,0 százalékra ment le. A lejáró devizaadósságot is forintban igyekszünk megújítani. Ezzel csökken a viszonylag gyenge forint hatása az államadósságra.

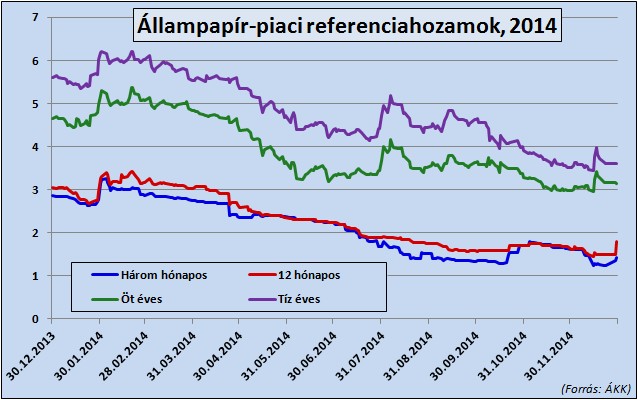

3. Hatalmasat estek a hozamok

Az intézményi állampapírok hozama sokat csökkent tavaly, sokkal nagyobb mértékben, mint a jegybanki alapkamat. A jegybank az év eleji három százalékról 2,1 százalékig, tehát 0,9 százalékponttal mérsékelte az alapkamatot az év közepéig, a három hónapos referenciahozam pedig 2,86 százalékról 1,43 százalékra esett december végéig, azaz pontosan a felére. (Azóta, 2015-ben további zuhanás következett be.) A hosszabb lejáratoknál még nagyobb volt az esés. Ez olcsóbbá teszi az államadósság finanszírozását.

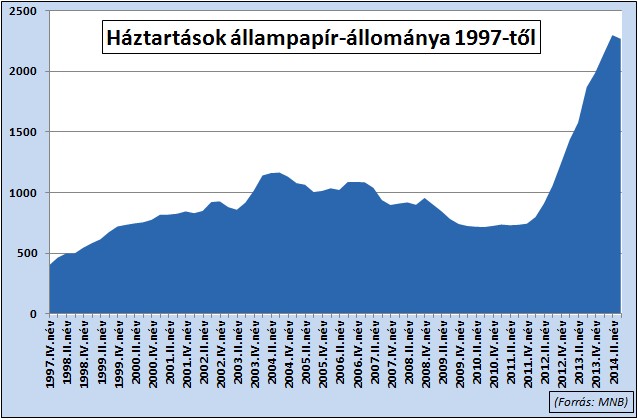

4. A lakosság kezében levő állampapírok állománya nőtt

Tavaly év végéig mintegy 346 milliárd forinttal nőtt a lakosság kezében levő állampapírok állománya, túlnyomó részt új vásárlásoknak köszönhetően. A lakosság növekvő súlya az államadósság finanszírozásában örvendetes, pozitív hatásai vannak és célja a kormányzatnak, hogy arányukat növelje. Nemzetközi példák is mutatják, hogy a lakosság aktív részvételével könnyebb az államadósság finanszírozása.

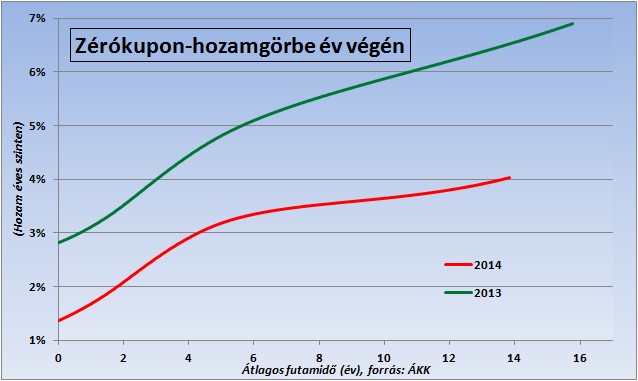

5. Laposodott a hozamgörbe, ami jó

A hozamgörbe laposodott, azaz a hosszabb futamidejű papírok hozama jobban esett, mint a rövidebbeké. Amellett, hogy ez jelentős kamatmegtakarítást jelent majd, biztató, hogy a hosszabb futamidőktől kisebb hozamfelárat várnak el a piaci szereplők. Lényegében ugyanis kisebbre árazzák vele a hazai államkötvények kockázatát.

A rövid futamidejű papírok hozama a jegybaki alapkamat alá esett, amire korábba ritkán volt példa. (Ez annak is köszönhető, hogy sok intézményi befektető befektetési szabályai miatt mindenképpen meg kellett ezeket vegye.) A három hónapos referenciahozam 1,41, a tíz éves 2,01 százalékponttal ment lejjebb az év során.

6. Válság előtti szinten a hozamfelár, de azért van

Az állampapírok komoly hányada még mindig külföldiek kezében van, ha eltűnnének, az nagy bajt okozna. A lakosság és a hazai intézmények ugyanis jelenleg nem képesek a teljes államadósságot finanszírozni. Ahhoz pedig, hogy a külföldiek magyar állampapírokat vegyenek, magasabb hozamot – hozamfelárat – kell nekik kínálnunk, mint amit otthon vagy egyes fejlett országokban kapnak.

A nagy dilemma, hogy ha túl magas a hozamfelár a külföldi államkötvények hozama felett, akkor túl magas lesz a magyar államadósság finanszírozásának terhe is, pénzt vesztegetünk el. Ha alacsony, akkor lehet, hogy nem jönnek ide befektetők. A múltban ráadásul előfordult, hogy hirtelen, valamilyen válság, piaci turbulencia miatt döntöttek így egyik napról a másikra.

A német és magyar tíz éves államkötvények referenciahozamának különbségéből az látszik, hogy tavaly a német „Bund” kötvényekhez képest vett hozamfelár jelentősen csökkent, 3,69-ről 3,04 százalékra. (A tíz éves német államkötvények éves szintű piaci hozama ugyanis már 0,5 százalék alatt van.) A hosszú távú grafikonon az is látszik, hogy ez a felár 2008 első felében volt utoljára ilyen alacsony, tehát elmondhatjuk, hogy ebben a mutatóban a válság előtti szintre érkeztünk vissza.

Ugyanakkor az állampapír-eladási adatok jók, amint az első pontban is írtuk, a hozamok is csökkentek, semmi jele annak, hogy a külföldiek kicsit is elfordulnának a piacról. A külföldiek kezében levő forintban kibocsátott állampapírok állománya csak minimális mértékben csökkent tavaly.

7. Boldogok a kötvénytulajdonosok

Ami az államnak jó, tudniillik hogy egyre olcsóbban tudja finanszírozni az állampapírokkal adósságát, jó-e vajon az állampapír-tulajdonosoknak? Annak fényében, hogy tavaly negatív volt az infláció Magyarországon, és a banki kamatok sok esetben az évi egy százalékot sem érik el, tőlünk nyugatabbra sem, a hazai állampapír-hozam jó volt. Minden állampapíron jelentős, legalább 2-3, de inkább még több százalékos pozitív reálkamatot lehetett elérni tavaly. (Sajnos a lakosság hajlamos nem a reálkamatot, hanem a kamatok abszolút szintjét figyelembe venni.)

Sőt, a hosszabb futamidejű állampapírok kitartó tulajdonosai szép árfolyamnyereséget érhettek el. A MAX Composite állampapír-index, amely nagyjából minden, a piacon levő, intézményeknek kibocsátott állampapírt tartalmaz, december 30-án 10,83 százalékkal volt az egy évvel korábbi szint felett. Átlagosan ennyit nyertek tehát tavaly a piaci szereplők magyar állampapírokkal. A csak egy az évnél hosszabb papírokat tartalmazó MAX index pedig 12,58 százalékos hozamot ért el.

Azt azért tegyük hozzá, semmi garancia nincsen arra, hogy ez az idén is így lesz. A tíz éves kötvényeink hozama tavaly 2,01 százalékponttal 3,60-ra esett, egy további ekkora mértékű esés valószínűtlennek látszik. Igaz, sokan már egy évvel ezelőtt is hasonlókat gondoltak, nem várták tovább lefelé a hozamokat.

Az is elképzelhető, hogy a hozamok, legalább a hosszú futamidejű papíroknál, felfelé indulnak el, ami veszteséget is okozhat a tulajdonosaiknak.

-1: Mi volt, ami nem volt olyan jó?

Ennyi kedvező folyamat mellett nehéz olyasmit találni, amit negatívnak lehetne értékelni. Felmerülhet, hogy lakossági állampapírokra pár éve jóval többet fizet az állam, mint az intézményeknek szóló kötvényekre, kincstárjegyekre, tehát ezek az állam számára drágábbak, mint az intézményiek. A forgalmazás, értékesítés költségei is magasabbak lehetnek. Ezek mértékét azonban mérsékli a magánszemélyeket által fizetendő kamatadó.

Ugyanakkor, ha drágább is, komoly érvek szólnak mellette. Jelentős előnyök származhatnak abból, ha a lakosság vásárol, egyrészt nem „forró pénzről” van szó, a lakosság nem távozik gyorsan a piacról. Másrészt pedig a lejáratkor kapott kamat és tőke nagyobb valószínűséggel marad Magyarországon, és fordítják fogyasztásra, vagy más állampapírok, hazai befektetések vásárlására.

Viszont intézmények is százmilliárdos nagyságrendű összegért vettek tavaly lakossági állampapírokat, például a PEMÁK inflációkövető kötvény túlnyomó része hozzájuk került, de a Bónusz államkötvények nagy pakettje is. Ez vélhetően eredetileg nem volt cél, a Bónusznál hamar módosították is az eredeti feltételeket, kizárva az intézményi befektetőket a másodlagos piacról is.

Műhöldfelvételeket tett közzé a kormányfő.

Műhöldfelvételeket tett közzé a kormányfő.