Az inflációhoz kötött kamatozású, afelett kamatprémiumot fizető Prémium Magyar Államkötvényeket (PMÁK) már évek óta, a Bónusz nevű, a kincstárjegyhozamok felett prémiumot fizető társaikat (BMÁK) bő két hónapja árulják. Jelenleg még csak az Államkincstár fiókhálózatában kaphatók, de június 1-jétől kereskedelmi bankokban is.

A banki kamat duplája jelenleg

Érdemes-e ezeket venni, és ha igen, melyiket a négyféle sorozat közül? Ha csak az aktuális kamatozásra tekintünk, mindjárt látszik, hogy érdemes rájuk figyelni. Hiszen a két inflációkövető sorozat, a három éves 2017/J és az öt éves 2019/I évi 4,7, a 2018-as lejáratú négy éves BMÁK évi 4,89, a 2020-as, azaz hat éves lejáratú társa pedig 5,64 százalékot fizet éves szinten. Miközben a bankbetétek kamatai jó esetben is legfeljebb kettessel kezdődnek, és az egy éves lakossági Kamatozó Kincstárjegy is már csak 3,25 százalékot fizet.

Nincs ebben valami nagy turpisság? – kérdezheti a józan paraszti ésszel megáldott befektető. Van is, meg nincs is. Annyiban van, hogy ha most lenne ezeknek a kötvényeknek a kamat-megállapítása, akkor sokkal alacsonyabb lenne a kamatuk, mint amennyi eddig. Az inflációkövető papírok a tavalyi 1,7 százalékos év végi inflációs ráta plusz három százalékpontos kamattal kamatoznak jelenleg, viszont a legutóbbi inflációs adat egyenesen negatív volt, áprilisban a fogyasztói árak 0,1 százalékkal voltak alacsonyabbak, mint egy évvel korábban.

Negatív kamatbázis nincs

A szabályok szerint azonban a negatív infláció nullának számít a kötvények kamatában, tehát ha most lenne a kamat-megállapításuk, kereken a három százalékos prémium lenne az új kamatuk, ami a lehetséges minimum. Viszont a jelenlegi helyzetben az sem hangzik olyan rosszul.

Kicsit hasonló, de valamivel jobb a helyzet a Bónuszoknál. Az egy éves kincstárjegyek legutóbbi aukcióján 2,42 százalék volt az átlaghozam, ha ez lenne a kamat-megállapítás alapja, 4,17, illetve 4,92 százalék lenne az új kamatozásuk. (Mert 1,75, illetve 2,50 százalék a két kötvény kamatprémiuma.) Alacsonyabb, mint eddig, de azért még mindig kifejezetten vonzó.

Mindegyik jó, de melyik jobb?

Az inflációkövető papírok azért jók, mert a befektető – kis késéssel ugyan, de – mindig megkapja a pozitív reálkamatot, pénze nem veszít az értékéből. A kincstárjegyhozamhoz kötött papírok pedig mindig az intézményi állampapír-hozamok felett fognak teljesíteni. De akkor mégis melyik a jobb? Lehet ezekre egyáltalán hozamot számolni?

A dolog ott kezdődik, hogy a kötvények tulajdonképpen nem is hasonlíthatók össze egymással pontosan: már csak a futamidő miatt sem, mert a négy papírból egy három éves, egy négy éves, egy öt és egy hat éves volt eredetileg (ami azóta kissé csökkent a kibocsátás óta eltelt idővel). Ezen kívül a kamatszint, pontosabban az állampapírhozamok változását vagy az inflációt sem tudja senki pontosan megbecsülni.

Forgatókönyveket lehet felvázolni

De néhány becslést, reális verziót, forgatókönyvet vagy szcenáriót azért fel lehet vázolni, és azokra hozamot számolni. Ha ez nem is lesz egy tudományos igényű értekezés, a fő összefüggéseket megmutathatja.

Egy viszonylag valószínű forgatókönyv, a mostani folyamatok fényében, ha a jövőben az infláció is és a kincstárjegyek hozamszintje is egyaránt évi két százalék lesz. Ez azért logikus, mert egyrészt a napokban az alapkamat további csökkentése komolyan szóba került, a kincstárjegyhozamok is csökkenő pályán vannak.

Sokat számít a kamatprémium

Az inflációról pedig köztudott, hogy alacsony szintje nagyrészt a rezsicsökkentésnek köszönhető. Ennek hatása lassan kikerül majd az adatokból. Így a rendkívüli intézkedések, egyszeri hatások nélkül vett maginfláció jelenlegi szintjét is figyelembe véve egy két százalékos inflációs érték szintén legalábbis realista becslés.---- Az inflációkövetők most jobbak ----

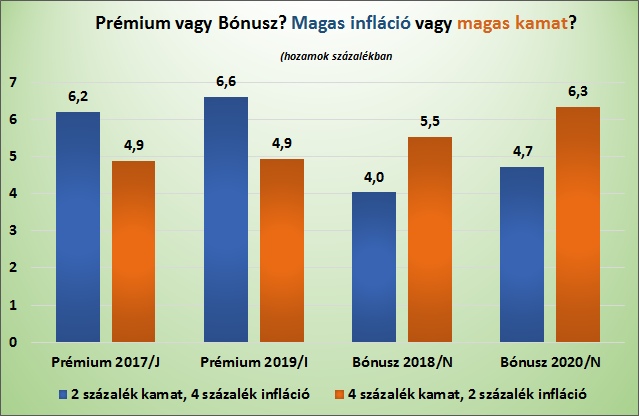

Ebben az esetben, ahogy táblázatunk is mutatja (lentebb), a négyféle kötvény közül az inflációkövető Prémiumok hozama eléggé rendesen meghaladja a kincstárjegyhozamhoz kötött Bónuszokét (4,9 és 4,9 százalék kontra 4,0, illetve 4,7 százalék). Ha tovább játszunk a számokkal, ugyanígy van ez 1-1 százalékos inflációnál és kamatszintnél, 3-3 százalékosnál és így tovább, azért, mert ilyenkor a kamatprémiumok jobban számítanak, mint az alacsony kamatbázis. Márpedig a Prémiumok 3-3 százalékpontos prémiuma magasabb a Bónuszok 1,75, illetve 2,5 százalékpontos prémiumánál.

Pozitív reálkamat lenne normális

Mi értelmük akkor a Bónuszoknak? A táblázat tartalmaz variációkat arra is, ha az állampapír-hozamok magasabbak az inflációnál, és fordítva. A Bónuszok behozzák a Prémiumokat, ha a kamatszint a magasabb. (A hat éves 2020/N hamarabb, a 2018/N nehezebben, mert sokat számít, hogy a 2020 kamatprémiuma 2,5 százalékpont, a 2018-é csak 1,75.) Csakhogy, legalábbis hosszú távon, az a normális, ha a reálkamat pozitív, azaz a megtakarítások nettó hozama legalább az inflációt eléri.

Ha ez nincs így, akkor ugyanis nem éri meg takarékoskodni, érdemesebb elkölteni a pénzt, mint félretenni, vagy esetleg külföldre vinni, dologi értékekbe (ingatlan, nemesfém stb.) fektetni. Ezt a kormányok általában nem akarják, főleg, ha rá vannak utalva a lakosság állampapír-vásárlásaira, de ez sem szentírás, lehet, hogy a fogyasztást akarják ösztönözni, vagy saját adósságaikat elinflálni. A gyakorlatban rövidebb, sőt középtávon is előfordulhat negatív reálkamat.

Jobbak lesznek a rövid távú kamatoknál

|

Háromból kettő Az összehasonlításból összességében inkább az inflációkövető papírok jönnek ki győztesen. Ha ugyanis a kamatszint és az infláció hasonló mértékű, akkor többet fizetnek. Ha az infláció a magasabb, szintén. Csak akkor kerülnek hátrányba, ha az állampapírok hozama érezhetően meghaladja az inflációt. |

Ha tehát a kamatok magasabbak lesznek az inflációnál, akkor a Bónuszok is hasonlóan jók lehetnek, mint a Prémiumok. De végső soron mindkettő kötvényfajta, szinte minden felvázolt variációban sokkal többet hoz, mint az általunk becsült kamatszint. Nem csoda, a kamatprémiumok viszonylag magasak. Amíg az infláció nem marad el túlzottan a betéti kamatoktól, és a betétek kamata sem szakad el az állampapírok hozamától, addig mind a négy kötvény a rövid futamidejű kamatozó megtakarítások (betétek, kincstárjegyek) felett teljesít majd.

Türelem adómentességet terem

Aki képes 3-6 évig várni, előre tervezni, aki adót szeretne spórolni a tbsz-számlán tartott állampapírjaival, annak sokkal inkább ajánlhatók, mint a fix kamatozású kötvények vagy betétek. A legjobb megoldásnak az tűnik, ha többől, akár mind a négyből is vásárolunk, csak ügyelni kell majd a kamatok újrabefektetésére, ami így évente négyszer lesz esedékes.

Az állam egyébként valószínűleg így is tervezte meg a kötvényeket, hogy hasonlóak legyenek, de legalábbis nagy eltérés, aránytalanság ne legyen közöttük. (A lakossági állampapírok árazásáról az ÁKK vezérigazgató-helyettesével nemrég egy interjúban beszélgettünk.)

| Prémium kontra Bónusz | ||||||

| (változó kamatozású államkötvények hozamai) | ||||||

| (éves szinten, százalékban) | ||||||

| Kamatszint (évi, százalék): | 1 | 2 | 3 | 4 | 5 | |

| Infláció (évi, százalék): | 1 | 2 | 3 | 4 | 5 | |

| Prémium 2017/J | 4,2 | 4,9 | 5,5 | 6,2 | 6,8 | |

| Prémium 2019/I | 4,1 | 4,9 | 5,8 | 6,6 | 7,4 | |

| Bónusz 2018/N | 3,3 | 4,0 | 4,8 | 5,5 | 6,3 | |

| Bónusz 2020/N | 3,9 | 4,7 | 5,5 | 6,3 | 7,1 | |

| Kamatszint (évi, százalék): | 1 | 2 | 2 | 4 | 1 | 5 |

| Infláció (évi, százalék): | 2 | 4 | 1 | 2 | 5 | 1 |

| Prémium 2017/J | 4,9 | 6,2 | 4,2 | 4,9 | 6,8 | 4,2 |

| Prémium 2019/I | 4,9 | 6,6 | 4,1 | 4,9 | 7,4 | 4,1 |

| Bónusz 2018/N | 3,3 | 4,0 | 4,0 | 5,5 | 3,3 | 6,3 |

| Bónusz 2020/N | 3,9 | 4,7 | 4,7 | 6,3 | 3,9 | 7,1 |

Erősödni tudott a reggeli borzalmas kezdés után.

Erősödni tudott a reggeli borzalmas kezdés után.