Továbbra is nagyon alacsony kamatokkal kell szembesülnie a megtakarítóknak a bankokban, az MNB egyre csak csökkenti a kamatot, amit a legtöbb fix hozamú befektetés is követ. Mi lehet ennek a szituációnak a vége, és hogyan érdemes rá felkészülni, azaz mibe érdemes most fektetni?

Mennyivel jobb, ha hosszú?

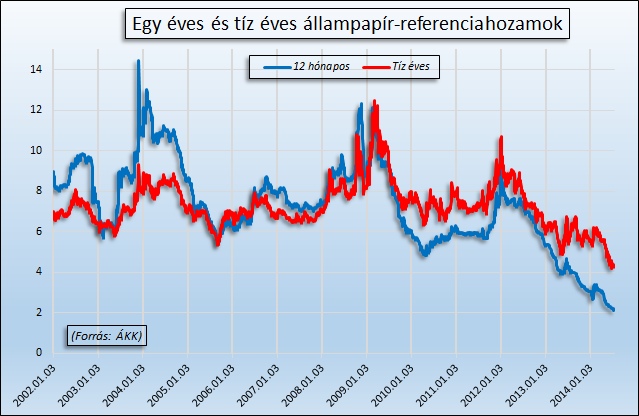

Az egyik lehetséges megoldás lenne a futamidő hosszabbítása. Bár korábban sok éven keresztül volt példa az ellenkezőjére is, mostanában a több éves fix kamatozású államkötvények hozama lényegesen magasabb, mint a rövidebbeké. (Grafikonunkon a piros vonal magasan a kék felett húzódik.) Konkrétan, amíg az egy éves állampapír-piaci referenciahozam július 14-én 2,09 százalék volt, a tíz éves már 4,35 százalékra rúgott.

Csakhogy ezek az intézményi befektetőkre vonatkozó számok. A lakosságnak ugyanazt a tíz éves kötvényt (2025/B) már csak 3,94 százalékos hozammal kínálták a Magyar Államkincstárnál, miközben az egy éves, elsősorban a lakosságnak szánt Kamatozó Kincstárjegy 2,80 százalékos kamatot fizetett. A különbség itt már csak alig több, mint egy százalékpont, kérdés, érdemes-e ezért vállalni a kockázatot. A kockázat jelen esetben abban áll, hogy hosszú futamidejű papírt veszünk, és a kamatok emelkednek a futamidő alatt. Így kiderülhet, hogy a tíz év átlagában magasabb hozamot is elérhetnénk az említett 3,94 százaléknál.

Gyakran volt eddig válság

A dilemma tehát abban áll, hogy nem tudjuk, meddig maradnak alacsonyak a kamatok. Vannak komoly érvek amellett, hogy sokáig, mert a magasabb kamatszint nagyon nagy terhet jelentene az államháztartásnak és más piaci szereplőknek is. Mások viszont attól tartanak, hogy a néhány évente gyakran bekövetkező kisebb-nagyobb nemzetközi válságok, piaci pánikok, tehát valamilyen külső sokkhatás következtében kénytelenek lehetünk hirtelen kamatot emelni.

Ahogy egyébként ez előfordult már sokszor itthon is, más országokban is, ez is leolvasható a grafikonról. A 2008-2009-es válság során, majd 2011 végén-2012 elején megugrottak a kamatok és hozamok Magyarországon, sőt 2003 végén-2004 elején is. Mindegyik ilyen esetben elérték az állampapír-piaci referenciahozamok az évi tíz százalékot is. Lehet ugyan, hogy a következő tíz évben nem fog ilyesmi történni, de korántsem biztos.

Csökkenhet is, nem csak nőhet

Egy esetleges kamatemelkedésre úgy lehet felkészülni, hogy vagy csak rövid, maximum egy éves, de inkább még rövidebb lekötéseket vállalunk, vagy pedig változó kamatozású eszközöket vásárolunk. Az első esetben az az előny, hogy a lekötés vagy az értékpapír futamidejének végén kamatemelkedés esetén magasabb hozammal tudjuk újra befektetni a pénzünket. Nem ketyeg tovább a régi kamattal a pénzünk, amikor újabbat is kaphatnánk rá. De ez persze hátránnyá válik, ha emelkedés helyett tovább esik a kamat.

A másik megoldás, amely jelenleg az alacsony kamatok és a kamatemelkedés ellen egyaránt egyfajta védelmet nyújt, a változó kamatozású kötvény. Ennek kamata időről időre alkalmazkodik a piaci folyamatokhoz, így egy megnövekedett kamatszinthez, vagy inflációhoz. Ez is úgy működik azokban, hogy az alkalmazkodás kétirányú, tehát a kamat csökkenhet is, nemcsak nőhet.

Négyessel is kezdődik még kamat

A hazai kisbefektetőket azonban ezért most alaposan kompenzálják, magas kamatprémiummal. Ennek következtében jelen pillanatban is 4,7-4,9 százalékos az éves kamatozásuk, ami legközelebb ugyan csökkenhet, de a kamatszint vagy az infláció változása esetén emelkedhet is. (Ezen kötvények működéséről részletesen itt írtunk.)

Spóroljunk adót

Emellett valószínűtlennek látszik, hogy a kincstárjegyhozamok nullára, vagy akár csak egy százalék alá csökkenjenek, így a Bónuszoktól is nagy valószínűséggel várhatunk legalább évi három százalékot a jövőben, még további kamatesésnél is. Sok bankban ma már az évi két százalékot sem érik el a legjobb betéti kamatok.

Ezek a változó kamatozású papírok azonban 3, 4, 5 vagy 6 éves futamidejűek, tehát csak azoknak ajánlhatók, akik ilyen időtávra tudják nélkülözni a pénzüket. Ekkor viszont, már három évre is, érdemes tartós befektetési számlát (tbsz) nyitni, amivel az adót vagy annak egy részét meg lehet spórolni.

Legyen nekünk is csomagunk

Összefoglalva, jelenleg a legjobb választásnak hosszabb távra egy tbsz-számlára helyezett, változó kamatozású lakossági államkötvény-csomag tűnik, lehetőleg többféle papírból összeválogatva. Aki pedig nem tud évekre takarékoskodni, valószínűleg a 2,8 százalékos Kamatozó Kincstárjeggyel is jobban jár, mint bankbetéttel. Rugalmassága, a fix futamidő hiánya miatt alternatíva lehet még az állampapíralap – például rövid kötvényalap – is.

Minimum 60 napos tűzszünet kell a választásokhoz.

Minimum 60 napos tűzszünet kell a választásokhoz.