Egy évre egyszerűen, mint a fagolyó

De kezdjük a világ legegyszerűbb esetével. Kölcsön adunk a banknak vagy egy kötvénykibocsátónak tízezer forintot egy évre, évi tíz százalékos kamatra. A kisiskolások is rögtön tudják, hogy akkor tízezer plusz ezer, azaz 11 000 forintot kapunk majd vissza. Ha pedig történetesen csak öt százalék az éves kamat, akkor 10 000 forintra 10 500 jár. Visszafelé számolva pedig, tudjuk, hogy ha tízezerre 11 ezret kapunk vissza egy év után, akkor tíz százalék volt a kamat. De vajon mit jelent az, hogy 9090,91 forintot adunk kölcsön valakinek, és tízezret kapunk vissza jövő ilyenkor?

|

Egységes mutatók segítik az összehasonlítást Évekkel ezelőtt gyakoriak voltak a cikk elején említett becsapós ajánlatok, például a sávos kamatozással való trükközés is, ahol a megadott magas kamat csak az utolsó periódusra (hónapra, negyedévre) volt érvényes. A hiteleket is embert próbáló feladat volt összehasonlítani. Mindennek idővel a jogalkotók gátat szabtak, amikor bevezettek három mutatót: az EHM-et (Egységesített Értékpapír Hozammutató), az EBKM-et (Egységes Betéti Kamatláb Mutató) és a THM-t (Teljes Hiteldíj Mutató). Mindegyikük működése a belső megtérülési ráta számításán alapul, feltüntetésük ma már kötelező minden kötvényjellegű befektetést, bankbetétet, hitelt kínáló ajánlatnál. Ha ez hiányzik, inkább kerüljük el az adott terméket. A mutatók fő célja, hogy az egyes befektetéseket, betéteket, - illetve a THM esetében hiteleket – egymással összehasonlíthatóvá tegye, egy mutatóba rendezve a futamidők és kamatlábak közötti különbségeket, a trükköket, egyes költségeket. Ma sem árt azonban, ha a kisbefektető megérti, mi a különbség hozam és kamat között, mit jelentenek az egyes számok forintra lefordítva, és maga is ki tudja számolni, mikor jár jobban, és mikor nem. |

Bizony, ez is ugyanazt jelenti, a befektető szempontjából ez ugyanakkora bevétel, mint az említett egy éves kamat. A 11 000 forint esedékes bevétel ugyanis a tízezer forintunkra vetítve egy év múlva tulajdonképpen nem más, mint 11 000/10 000 (mínusz egy). Józan paraszti ésszel egy egyszerű osztást hajtottunk végre. Ha pedig elosztjuk egymással a 10 000 és a 9090,91 forintot, akkor is – minimális kerekítéssel – 1,1-et kapunk, ami szintén azt jelenti, hogy pénzünk 1,1-szeresére, vagyis tíz százalékkal gyarapodott. A 11 000/10 000 forintos példa lényegében egy egyszerű, egy éves, tíz százalékos kamatozású kötvényt jelent. A 10 000/9090,91 forintos példa pedig egy egy éves diszkont kincstárjegy elméleti példája.

Mindegy, hogy hozamot vagy kamatot kapunk

A kötvényes példában a bank vagy kötvénykibocsátó egy évre tíz százalékos kamatot fizetett a kötvényünkre. De egyben a kötvényvásárló hozama – bevétele, megtérülése – is tíz százalékos volt. A második példában, a diszkont kincstárjegyeknél a kibocsátó nem fizet kamatot, a nyereség a vevőnél a vételi és eladási (illetve visszaváltási, lejárati) árak különbözetéből keletkezik, amit árfolyamnyereségnek neveznek. (Nullkupon-kötvénynek is hívják: kamatot nem fizet, a vevő nyeresége, bevétele, hozama abból származik, hogy olcsóbban kapja meg annál a tízezer forintnál, amennyit a lejáratkor a kibocsátó állam kifizet érte.) A vevő ugyanúgy tíz százalékos hozamot ér el.

A lényeg végül is ugyanaz: a pénz kölcsönzője, a kisbefektető kifizetett egy bizonyos összeget, és egy év múlva tíz százalékkal többet kapott vissza. A hozama tehát mindkét esetben évi tíz százalék. Hacsak nincsen adózásbeli különbség a kötvények kamata és árfolyamnyeresége között, mint külföldön sok helyen – jelenleg nálunk nincsen -, akkor a befektetőnek végső soron mindegy, mely módon jut kamatjellegű bevételhez.

Segíts magadon, a számítógép is megsegít

Ha bonyolultabb esetekről van szó, ahol már nem egy kiadás (befektetés) és egy bevétel (lejárat vagy eladás) áll egymással szemben, vagy nem kerek évről van szó, akkor a hozam számítása már bonyolultabb. Éven belüli, de még mindig egy kifizetésnél maradva az említett osztással kapott hozamot eloszthatjuk a ténylegesen eltelt napok számával, majd megszorozhatjuk 365-el, ezzel évesítettük a hozamunkat.

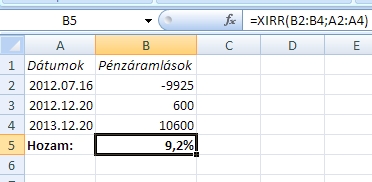

A függvények használatát az adott szoftver, függvény súgója (helpje) bemutatja, egy példát képünkön is láthatnak. (Egy 2013. december 20-án lejáró, hat százalékos kamatozású kötvény, amelyet 9925 forintért vehetnénk most meg, a példa csak elméleti.) A kötvények hozamszámítására, árfolyamszámítására azonban sorozatunk következő részében visszatérünk.

Sorozatunk előző részei:

Van államadósság, amelyik hasznos, és van, amelyik nem

Ezért jobb az állampapír, mint az akciós betét

Ilyen fajta állampapírok közül tudunk választani

Már Zsigmond király is… a magyar államadósság rövid története

Szerinte az amerikai hadsereg az elmúlt másfél hétben „gyakorlatilag elpusztította Iránt”.

Szerinte az amerikai hadsereg az elmúlt másfél hétben „gyakorlatilag elpusztította Iránt”.