Hozam, kockázat, likviditás. Általában ezt a három dolgot érdemes mérlegelni egy komolyabb összeg befektetésénél. “A nyugdíjkötvény kamata infláció plusz 1,7-3 százalék közötti lesz, nyugdíjba vonuláskor lehet majd hozzáférni és még idén elindítanák” – hintette el a Portfolio.hu Barcza Györgyre, az ÁKK vezérigazgatójára hivatkozva.

Mit jelent ez? A kockázatot az állampapírok esetében nullának szokás tekinteni. A likviditás pedig (a lehetőség az értékpapírból való kiszállásra) ezek szerint korlátozott lesz. Hogy pontosan mennyire és hogyan, azt majd a konkrét kondíciók fényében lehet megítélni. Ami tény, hogy a hasonló célú NYESZ (nyugdíj-előtakarékossági) számlák és az önkéntes nyugdíjpénztárak esetében is van kiskapu, nyugdíjkorhatár előtti kilépési lehetőség. (A NYESZ-t TBSZ-re, azaz tartós befektetési számlára lehet váltani, ami plusz öt naptári év, a nyugdíjpénztárakból pedig tíz év után lehet kilépni. Legalábbis adózási retorziók nélkül.)

Ami a hozamot illeti, az éves átlagos infláció tavaly 2,8 százalék volt, ehhez 1,7-3,0 százalékot hozzáadva 4,5-5,8 százalékot kapunk. De mindkét értékre van példa a mai magyar gyakorlatban.

Eddig is jó volt

A jelenleg kapható öt éves infláció-követő lakossági kötvények kamatprémiuma ugyanis szintén 1,7 százalék. (PMÁP, azaz Prémium Magyar Állampapír, 2024/I jelzéssel.) Ekkora kamatprémiumért tehát nem lenne érdemes vállalni, hogy a pénzünk hosszú távon le legyen kötve, mert ez már ma is elérhető, kevesebb kötöttséggel. A jelenlegi kötvényeket is lehet tbsz-re (tartós befektetési számlára) helyezni, ami eddig is adómentességet élvezett, de nemrég azt is bejelentették, hogy az összes állampapír kamata mentesül majd a kamatadó alól. Kérdés, az új nyugdíjkötvényekre kitalálnak-e bármiféle további kedvezményt.

Ha az 1,7 százalék kevés, sok-e a három, a megnevezett sáv felső széle? Attól függ. Ennyit jelenleg csak a babakötvények fizetnek az infláció felett, amelyek hozzáférése szintén erősen korlátozott.

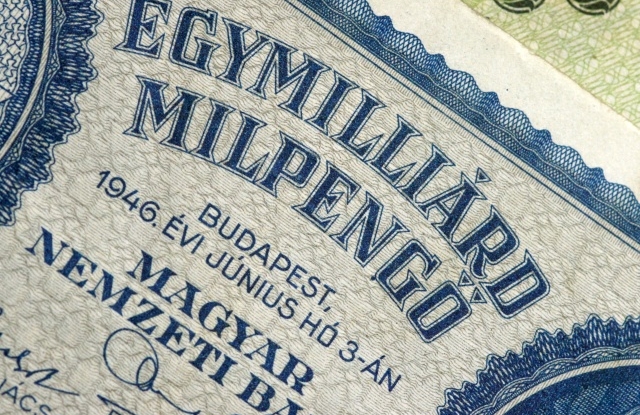

Mit tanít a múlt?

Korábban az inflációkövető PMÁP-okat is hasonló vagy még magasabb kamatprémiummal értékesítették. (Bizonyára kevesen emlékeznek rá, de az első infláció-követő kötvények kamatfelára annak idején még hat százalékpont volt az infláció felett. Majd ahogy a lakosság megismerte, megkedvelte ezt a befektetési formát, lassan egyre csökkent – archív cikkünk erről itt olvasható.)

A kérdés, hogy alakul majd a jövőben a reálkamat, azaz az infláció feletti kamat. Ha a múltat nézzük, itt is jelentős különbségek vannak – voltak olyan évek, amikor a reálkamat az 5-7 százalékot is elérte (lásd az MNB ábráját). Ez azután lassan csökkent, jelenleg – ha az inflációkövető kötvényektől eltekintünk – súlyosan negatív, mínusz két százalék körüli. (A bankbetétek ugyanis jó, ha egy százalékot hoznak éves szinten.) Európa-szerte talán semmilyen más kockázatmentes befektetés nem hoz infláció felett – csak a magyar PMÁP (Prémium Magyar Állampapír).

Nincs más

Ilyen szempontból magyar a hazai lakosság kényszerpályán van – ha pénze értékét meg akarja őrizni, és nem akar kockázatokat vállalni, csak az inflációkövető állampapírok maradnak. A régen sokak által követett megoldás – német márkát, eurót, dollárt tartani – szintén nem kecsegtet túl sok sikerrel. (Külföldön sem találni kockázatmentes reálkamatot. Bár ki tudja, több éves stagnálás után beindulhat a forint gyengülése is.)

A magyar lakosság köztudottan igen kockázatkerülő, és nem szereti hosszú távon lekötelezni magát. Nem is olyan régen főleg a három hónapos bankbetét volt a kedvenc befektetési forma. Már a három és öt éves inflációkövető kötvények elfogadtatása is sok éves kemény munkájába került az Államadósság-kezelő Központnak. (Valamint más hosszú távú befektetések elfogadtatása a befektetésialap-kezelőknek, pénztáraknak.)

Egy kicsi türelem

Ahhoz, hogy a nyugdíjkötvényeket is vegyék, jó feltételek kellenek. A három feltétel közül a kockázatot kiiktathatjuk. Ha a likviditás korlátozott lesz, akkor cserébe magas hozamot kell ígérni. Miután kormánykörökből az idén elhangzott, hogy a lakossági állampapírok mennyiségét néhány éven belül duplájára kell növelni, ez alighanem a kamatprémiumok további emelkedését vetíti előre.

Az eddigi infláció-követő kötvények is jól fizetnek – de lehet, hogy fél év-egy év múlva még jobban fognak.

Mínuszban nyitottak az amerikai értékpapírpiacok hétfőn.

Mínuszban nyitottak az amerikai értékpapírpiacok hétfőn.