A fejlett gazdaságok derekasan helytálltak a feltörekvő gazdaságokból kiindult, legutóbbi deflációs hullámmal szemben, melynek hatására volumen- és ársokk alakult ki. Ez viszont alaposan rányomta a bélyegét a globális kereskedelem és termelőipar teljesítményére is - véli Dominic Rossi, a Fidelity International szakértője.

Az erős dollár végső soron katalizátorként hatott az égetően szükséges jegybanki koordinációs folyamatra, melynek hatására a pénzügyi környezet végre javuló tendenciát mutat. Az USA-t fenyegető recessziótól való korábbi félelmek ma már túlzónak tűnnek, a szakértő pedig arra számít, hogy az USA részvényeire jellemző bikapiaci trendben újabb felfelé ívelő szakasz fog bekövetkezni.

Hibáztak a jegybankok?

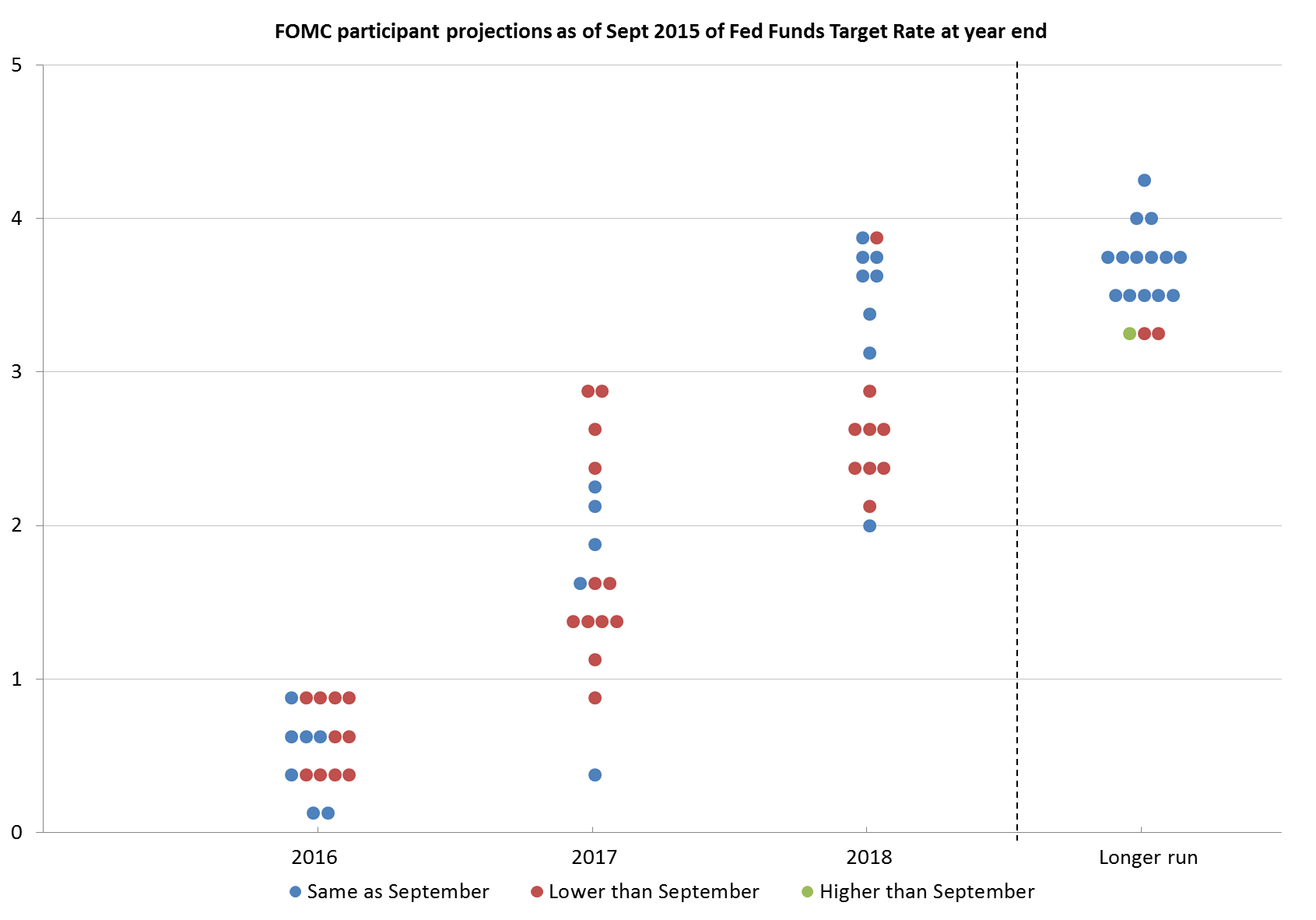

Az elmúlt hónapok során a jegybankok lépéseit több oldalról is jogosan bírálták. A kialakult helyzetben a kommunikációs hibák felesleges módon rontották a pénzügyi környezetet, és fokozták a részvénypiaci volatilitást is. Rossi szerint a Fed túl határozottan jelezte, hogy a pénzpiacok alulbecsülik a 2016-os kamatláb-emelkedéseket.

Az erős dollár volt a fő mozgatórugója annak, hogy a globális pénzügyi feltételek az elmúlt évek során egyre kedvezőtlenebbé váltak. Amióta a világ pénz- és nyersanyagpiacain dollárban számolnak, a dollár árfolyam-emelkedése nyomán az erősebb dollárban meghatározott árú eszközök értéke törvényszerűen csökkent. Bár a dollár árfolyam-emelkedésének számos oka van, ezért a jelenség nem írható kizárólag a Fed számlájára, de mivel csak a Fed tud dollárt nyomtatni, végső soron az ő felelőssége gondoskodni arról, hogy a zöldhasú ne váljon a piaci aktivitás korlátjává.

A FOMC résztvevői 2016-ra visszafogott irányadó kamatlábat várnak a Fed-től. Forrás: Fidelity

Sajnos, ahogy a dollár erősödött, nehéz időszakon mentünk át, melynek során a jegybankok lényegében saját, belföldi programjuk megvalósításán dolgoztak. Rossi ezt hibának látja, de szerencsére az illetékesek végre felismerték, hogy az egymástól független jegybanki működés eredője, pontosabban akadálytalanul érvényesülő következménye volt, hogy a dollár árfolyama a pénzügyi stabilitást is veszélybe sodró magasságokba emelkedett. A jegybankok közelmúltban végrehajtott intézkedései a devizákkal kapcsolatban folytatott, eddiginél komolyabb szintű koordinációra utalnak. Bár olyasmiről szó sincs, mint az 1980-as években aláírt Plaza- és Louvre-egyezmény, úgy tűnik, a nagyobb jegybankok mára felismerték, hogy a dollár további árfolyam-emelkedése immár senkinek nem használ.

Mi lesz a kamatvágásokkal?

A kínai jegybank (PBOC) egyértelműen kijelentette, hogy a renminbit nem fogja leértékelni, és a PBOC külföldi devizapiacokon tanúsított magatartása egyértelműen alá is támasztja ezt. Európában az EKB mennyiségi lazítási programjának kibővítése arra enged következtetni, hogy Mario Draghi nem fogja eszközként felhasználni a devizákat. Egyértelműen attól tartott, hogy a lazítást és a negatív kamatlábak bevezetését sokan az euró shortolására akarnák kihasználni. Emiatt egy sajtótájékoztatón egészen határozottan bejelentette, hogy „nem lesz több kamatvágás”. Ezzel el is érte, amit akart: megállította az euró gyengülését.

Eközben a Fednek is visszakoznia kellett a kamatemelések kapcsán decemberben kitűzött – és túlzott lendülettel megkezdett – úton. Módosított álláspontja (ebben a naptári évben négy kamatemelés helyett csak kettőt fog végrehajtani) immár egybecseng a piaci várakozásokkal, és eredményeképpen a dollár árfolyama meg is indult lefelé.

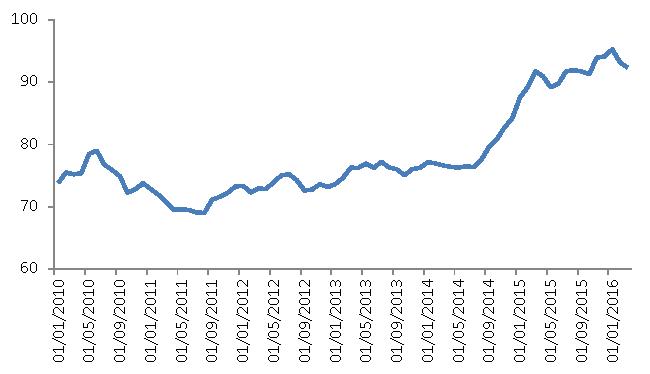

Dominic Rossi nem gondolja, hogy az USA dollárnak a Fed ülése utáni árfolyamcsökkenése bármifajta érdemi leértékelődési trend kezdetét jelentené, azt viszont igen, hogy az elmúlt két évben (és főleg 2014 közepe óta) tapasztalt dollár-felértékelődés véget ért. Ez azonnal kedvezőbbé tette a pénzügyi körülményeket, és várhatóan azt is lehetővé teszi, hogy a pénzpiacokon tapaszalt, fokozott volatilitás is alábbhagyjon.

Derű a piacokon

„A pénzügyi körülmények kedvezőbbre fordulásával párhuzamosan egyre jobban látszik, hogy a fejlett országok valójában meglehetősen jól ellenálltak a harmadik deflációs hullám hatásainak. Bár a tőzsdei nyersanyagok és az ipari termelés terén sor került egy volumen- és ársokkra, de az USA belföldi gazdasága folyamatosan jó teljesítményt nyújtott, és az eurózóna, valamint az Egyesült Királyság sem sínylette meg különösebben a fejleményeket. Azok a félelmek, melyeket az USA gazdasági recesszióba süllyedésével kapcsolatban még néhány héttel ezelőtt is tapasztaltunk, erősen eltúlzottak voltak.” – tette hozzá Al-Hilal István, a Fidelity International magyarországi értékesítési vezetője.

Egy korszak vége: Az USA dollár külkereskedelmi forgalommal súlyozott értéke a főbb devizákhoz képest. Forrás: Fidelity

Inkább stabil növekedésre és kedvező pénzügyi környezetre számít a Fidelity, így a piaci szegmensben – újból az USA részvénypiacának vezetésével – megindulhatnak felfelé a részvényárfolyamok. Egy esetleges kínai valutaleértékelés keresztülhúzhatná a számításokat, mivel akár újabb deflációs hullámot is kiválthatna, de ennek kockázata a jelek szerint sokkal kisebb, mint korábban.

A feltörekvő piacok és a nyersanyagok a közelmúltban visszakapaszkodtak a korábbi kétségbeejtő szintről, de ez a helyzet valószínűleg nem lesz tartós, mert mindkét terület továbbra is égető strukturális kihívásokkal néz szembe, melyek megoldása éveket vesz majd igénybe. A vezető szerepet azok a területek fogják átvenni, melyeket a legkevésbé érintettek a közelmúlt eseményei, és melyekben magas az immateriális eszközök és a szellemi tulajdon aránya, például az informatika és az egészségügy.

Erősödni tudott a reggeli borzalmas kezdés után.

Erősödni tudott a reggeli borzalmas kezdés után.