A novemberi kamatdöntő ülés előtt több szempontból is felfokozottak voltak a várakozások. Az októberi amerikai és az euróövezeti infláció is meghaladta a várakozásokat, megerősítve ezzel azt, hogy az inflációs nyomás a vártnál nagyobb és akár tartós is lehet. A dollár trendszerű erősödése pedig folyamatos nyomás alatt tartja a feltörekvő országok devizáit, köztük a régiós devizákat is.

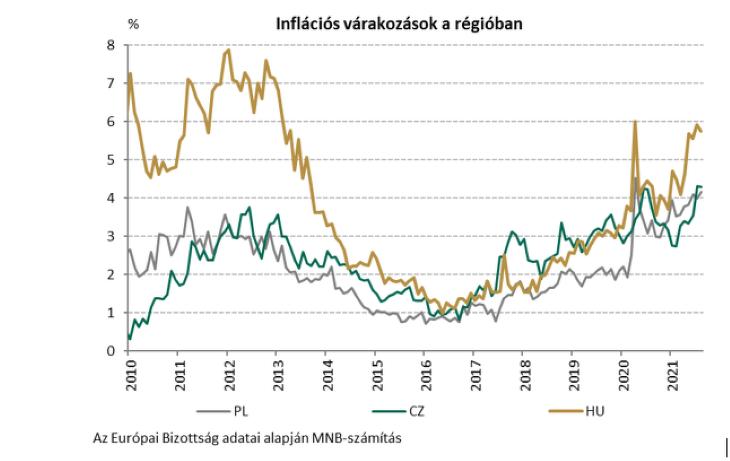

Emellett Magyarországon és a régióban is az infláció a vártnál magasabban alakult, míg a cseh és a lengyel jegybank a várakozásokhoz képest érdemben nagyobbat emelt (1,25, illetve 0,75 százalékpontos emelés). Magyarországon a jegybank múlthavi 15 bázispontos emelése meglepte a piacot, míg az elfogadott minimálbér-emeléssel egybekötött adócsökkentés és a forint gyengülése (367 környékére az euróval szemben) tovább növelte az inflációs kockázatokat. A fentiek miatt nem meglepő, hogy a novemberi ülést kiemelt figyelem követte.

Mi történt az ülésen?

• Az alapkamatot 2,1 százalékra emelte a jegybank 1,8 százalékról (+30 bps).

• A csütörtöki egy hetes betéti tenderen a kamat 2,5 százalékra emelkedett.

• Forintlikviditást nyújtó FX-swapok kivezetése (a lejáratokat nem újítja meg az MNB).

• Eseti jellegű jegybanki diszkontkötvény bevezetése a pénzügyi rendszer likviditásának szabályozása érdekében.

• A Pénzügyi Stabilitási Tanács a devizaegyensúly mutatót (DEM) aszimmetrikusan módosításáról döntött és a megengedett legkisebb érték devizatöbblet esetén -15 százalékról -30 százalékra módosul.

• Előretekintő iránymutatás: a következő hónapokban havi 30 bázispontos emelések jöhetnek és a vírus előttihez képest magasabb reálkamatot tart a jegybank kívánatosnak.

A fentieken túl a jegybank a sajtótájékoztatón elmondta, hogy az infláció a legutóbbi előrejelzéséhez képest magasabban alakul, mivel az energiaárak begyűrűzése a vártnál erősebb és már novemberben 7 százalék felett lehet az infláció, illetve az inflációs célsáv elérése is későbbre tolódik.

Az ülést követően a forint volatilitása megnőtt, de nem alakult ki egyértelmű irány, visszatükrözve a komplex intézkedéscsomag értelmezésének kihívásait. Azóta a 3 hónapos BUBOR 2,5 százalékig emelkedett, míg a 6x12 FRA 4,4 százalék körül áll (november elején még csak 3,3 százalék körül volt). Bár a csütörtöki betéti tenderen a jegybank 2,5 százalékra emelte a kamatot (40 bázisponttal az alapkamat fölé), de a nap végére mégsem erősödött egyértelműen a forint.

Összességében a kamatdöntő ülés vegyesen értelmezhető.

Az mindenképpen kedvező, hogy a mostani inflációs környezetben az MNB 15 bázispont helyett újra 30 bázispontos lépésközökre állt át (és ebben egy kicsit hosszabb távú elkötelezettséget is vállalt). Ugyanakkor az egy hetes betéti tenderekbe bújtatott kamatemelés megnehezítheti a monetáris politikai keretrendszer átláthatóságát és az új jegybanki diszkontkötvénnyel együtt növelheti az ad-hoc lépések valószínűségét, amelyet elsősorban a forint árfolyamának menedzselésére használhatnak.

Mivel a monetáris transzmissziós csatornák közül jelenleg az árfolyamcsatorna a legerősebb, ezért az MNB számára kulcsfontosságú lehet a 363-368 forint körüli szintek figyelése. Feltehetőleg ezeken a szintek közelében kerülhet sor az egy hetes betéti tendereken a kamatok változtatására.

Előretekintve a jegybank több szempontból is még mindig nehéz helyzetben lehet. A GDP már elérte a vírus megjelenése előtti szintet, a munkanélküliségi ráta alacsony, ráadásul jövőre – részben a minimálbérek emelése miatt – a bérdinamika magas maradhat és az inflációs várakozások is emelkednek jelenleg. A fiskális politika még mindig nagyon támogató, ráadásul az ipar gyengélkedése és az energiaárak emelkedése miatt a folyófizetési mérleg egyenlege negatív lehet, így fennállhat annak a veszélye, hogy rosszabb esetben akár tartós ikerdeficit alakulhat ki.

Ezek együttesen mind az inflációs nyomás erősödése és a forint gyengülése irányába hathatnak. Végül pedig a monetáris politika elsősorban az árfolyamcsatornán keresztül és a fix kamatozású hitelek elterjedése miatt az új hiteleken keresztül tud érdemi hatást kifejteni, de ezek is csak legkorábban negyedévekkel később jelentkezhetnek. Mivel az árfolyam jelenleg a kamatemelési ciklus kezdetéhez képest gyengébb, ezért a korábbi kamatemelések még alig tudták kifejteni a hatásukat.

Emiatt a monetáris szigorítás felgyorsítása ellenére az infláció tekintetében legalább a jövő év közepéig az MNB nehéz helyzetben maradhat, és csak abban reménykedhet, hogy a mostani inflációs nyomásból több az átmeneti, mint a tartós tényező. Az infláció várhatóan csak 2023 első felében lehet újra a cél közelében, de ennek feltétele, hogy az inflációs várakozások stabilizálódjanak, és ne érjék a rendszert olyan inflációs sokkok, amelyek az elmúlt időszakban szinte havonta érkeztek.

Végül pedig a megtakarítók oldaláról nézve az eseményeket nem szabad amellett elmenni, hogy a jegybank kamatemelési ciklusa újra előtérbe helyezhet olyan termékeket, amelyek az elmúlt évek alacsony hozamkörnyezetében kikerülhettek a befektetők érdeklődéséből. Ilyen termékek lehetnek például a rövid futamidejű kötvényalapok, amelyek a következő években a bankbetétekhez képest érdemi hozamtöbbletet tudnak biztosítani. De nem szabad elfeledkezni azokról az ingatlanalapokról sem, amelyekre szintén kedvezően hathat a rövid kamatok emelkedése, növelve ezzel vonzerejüket.

Több ezer magyar vár a hazatérésre.

Több ezer magyar vár a hazatérésre.