Infláció, infláció, pénzromlás, amerre csak nézünk, erről szólnak a gazdasági hírek. Meg negatív reálkamatról, ami tudvalevőleg a kamatokat meghaladó inflációt jelent, vagyis azt, amikor a megtakarítók pénzének vásárlóereje csökken. Tehát veszítenek azon, hogy félretesznek, megtakarítanak, miközben pénzügyi tanácsadók, állami vezetők, szakírók tömegei biztatják őket a takarékoskodásra, az öngondoskodásra.

De mi mennyi tulajdonképpen? Minek negatív a reálkamata, minek nem, van-e még olyasmi, aminek nem az? Mennyit buknak egyáltalán a megtakarítók? Nézzük meg részletesen.

Első körben is buktunk 850 milliárd forintot

Az MNB adatai szerint 2020 szeptember végén 5798 milliárd forintot tartott a lakosság készpénzben és 8122 milliárdot folyószámlán. A folyószámlák kamata is lényegében nulla volt (sok esetben az egy ezreléket sem éri el), így a kettő együtt 13 920 milliárd forint nulla kamatozású eszköz.

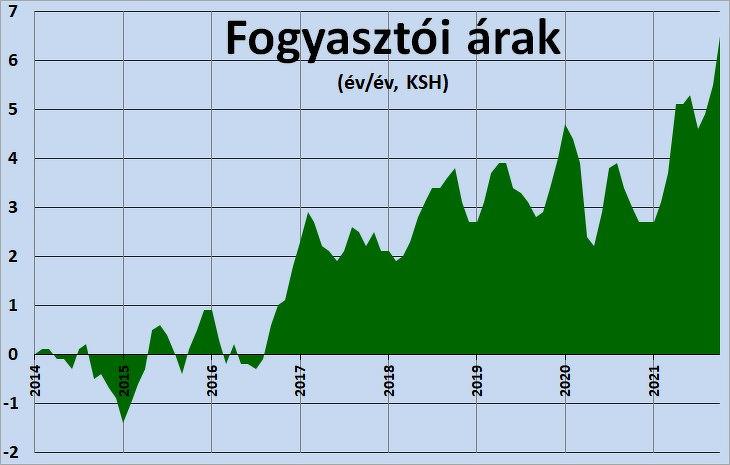

Az éves infláció idén októberben 6,5 százalék volt, vagyis a fogyasztói árak átlagosan 6,5 százalékkal voltak magasabbak az egy évvel korábbinál.

Ez azt jelenti, hogy az egy évvel korábbi 13 920 milliárd forint idén októberben már csak 13 070,42 milliárdot ért a 2020 őszi árszínvonalon, akkori vásárlóértéken (13 920/1,065). Vagy másképpen fogalmazva, 849,58 milliárd forintot buktak az emberek az infláción, no meg azon, hogy nem fektették be a pénzüket, hanem parlagon hagyták. (És ebben még a vállalkozások nincsenek is benne.)

Az infláció egy rejtett adó

Valamint, első körben legalábbis, hasonló összeget nyert az állam az infláción. Ugyanis az inflációt nem véletlenül nevezik rejtett adónak. Ezt röviden úgy magyarázhatjuk meg, hogy amikor az állam kibocsátotta a pénzt, akkor 100 forint még száz forintot ért. Amikor vissza fog kerülni hozzá, akkor már csökken az értéke, hiszen elinflálódik. (Kibocsátották drágábban, majd olcsóbban veszik vissza. Amit az egyik szereplő elbukik, a másik megnyeri.)

Az infláció egyébként sokszor a gazdasági növekedés velejárója, sőt anélkül lehet, hogy recesszió lenne és magasabb munkanélküliség. Erről lásd:

Nem csak a készpénzen lehetett veszíteni

De az infláció esetleges áldásos hatásai nem vigasztalják azokat, akik pénze veszít az értékéből. A devizabetétek nulla kamatát a forint leértékelődése ellensúlyozhatta – volna, de ezúttal nem így volt. Ugyanis 2020 október vége és 2021 október vége között még csökkent is kissé az euró ára. Az infláció alatt teljesített a befektetési alapok és a biztosítási díjtartalékok, valamint az állampapírok egy része is. Ez további, százmilliárdos nagyságrendű veszteségek forrása.

A lakossági állampapírok közül a 2,5 százalékos kamatozású egy éves állampapírok, vagy a mindössze 2,25 százalékos Kincstári Takarékjegyek szerepelnek elsősorban a fájdalomlistán.

Megjárták-e a MÁP Plusz tulajdonosai?

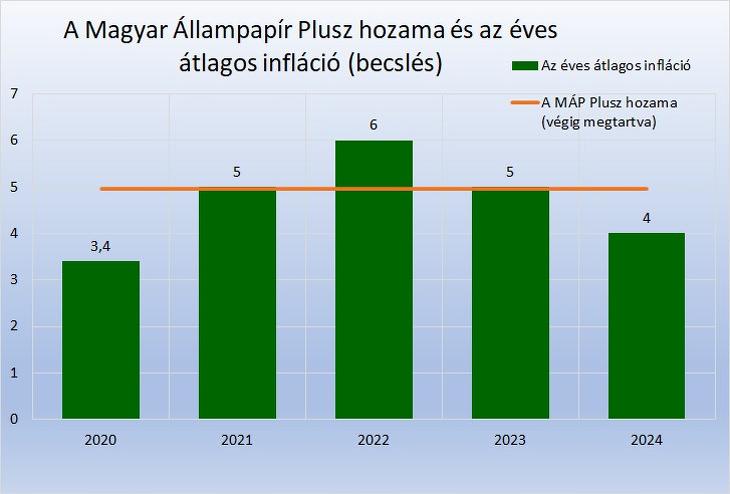

Az is felmerült a sajtóban, a politikában, hogy a végén a “szuperkötvénynek” nevezett Magyar Állampapír Plusz vásárlói is megjárják. Hiszen az infláció 6,5 százalék, az meg maximum 4,95 százalékos hozamot ad, ha öt évig megtartjuk. De ez a gondolatmenet hibás vagy legalábbis hiányos. Az említett inflációs adat ugyanis egy 12 hónapos időszakaszról szól, a kötvények pedig 60 hónapig kamatoznak.

Egy nem túl optimista, az éves átlagos inflációt még 2022-ben is növekvőnek, majd lassan csökkenőnek leíró forgatókönyvet mutat a következő ábra. (Egy 2020 eleji MÁP Plusz-vásárlást feltételezve.) Pesszimistább, mint az MNB, amely szeptemberben még 4,6-4,7 százalékos átlagos inflációt várt, jövőre pedig csak 3,4-3,8 százalékot.

Még ebben az esetben is maradna némi pozitív reálkamat a kötvényre, hiszen az inflációt jelképező oszlopok többször vannak a kötvények hozama alatt, mint felett.

Mennyire gyakori a negatív reálkamat?

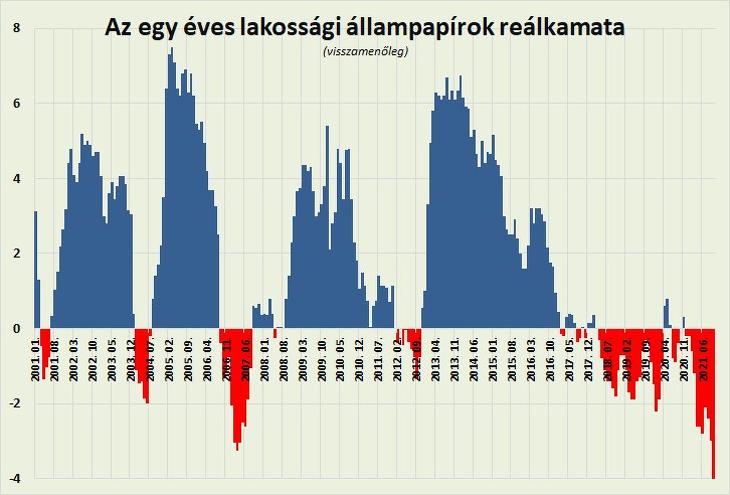

Milyen sűrűn fordult elő a múltban, hogy a reálkamat ennyire negatív volt? Nem volt ritka, de az utóbbi bő húsz évben inkább csak átmeneti jellegű volt, ami érthető is. A gazdaságpolitikusoknak ugyanis normál esetben az a céljuk, hogy az emberek megtakarítsanak. Azt pedig nehéz elérni úgy, hogy a megtakarítások veszítenek értékükből.

A reálkamatot sokszor a jegybanki alapkamathoz mérik, ami azonban nem életszerű, mivel a lakosságnak ahhoz kevés köze van. Így most az egy éves lakossági államkötvényekre számoltuk ki a következő ábrán. Ez már jó ideje csúnya mínuszban van, ahogy a piros oszlopok mutatják, ezen papírok tulajdonosai sokat veszítenek az utóbbi években.

Egy évre vegyél inkább MÁP Pluszt

De tudjuk, hogy a MÁP Plusz egy évre már 2019 júniusa óta többet fizet (3,75 százalékot), mint az egy éves lakossági papírok (2,5 százalékot). Ez valamelyest javítja a képet, 2019 második felében, majd később is időről időre pozitív reálkamatot biztosított az egy évig tartott “szuperkötvény”. (Ez az időszak a következő ábra jobb alsó részén, 2019 júniusától, a zöld vonaltól jobbra látható.)

Jönnek-e jobb állampapírok?

De idén ismét súlyos mínusz alakult ki. Így az mindenképpen igaz, hogy az elmúlt egy évben a MÁP Plusz sem biztosította a pénz vásárlóerejét. Jobb az egy éves papíroknál, de a jelenlegi helyzetben nem csodaszer. A reálkamat történelmileg is alacsony, és sok különböző időtávra súlyosan negatívvá vált.

Vigasztaló, hogy az MNB egyik vezetője a reálkamatok javításáról beszélt a keddi kamatdöntő ülés után. (Bár a lakossági kamatok nem az ő kezében vannak.) Az utóbbi időben a magyar állam külföldön is bocsátott ki kötvényt, így nem biztos, hogy a lakossági papírok kondícióit javítani fogják.

Már csak azért sem, mert akkor az emberek tömegesen váltanák vissza a korábbi értékpapírjaikat, hogy újakat vegyenek (például egy kedvezőbb MÁP Plusz érkezése esetén). Ez pedig durván megdobná a kamatköltségeket.

Cash is trash – mit tegyünk most?

Kezdjük azzal, mit nem ajánlatos tenni. Nem jó a feltétlenül szükségesnél több pénzt folyószámlán vagy készpénzben tartani. Ugyanis az állampapírokat is rendszerint 1-2 nap alatt pénzzé lehet tenni, ha szükséges, így vésztartaléknak az is épp megfelel. “Cash is trash” – azaz a készpénz szemét, ahogy angol nyelvterületen emlegetik mostanában.

Egy ismerősöm mintegy két éve gondolkodik azon, vegyen-e állampapírt, közben a pénze bankszámlán csücsült és veszített értékéből nagyjából tíz százalékot. Nem érdemes a – forintban kibocsátott – magyar állampapírokra ferde szemmel nézni, a visszafizetésükben kételkedni, államcsődtől rettegni.

Nyugi, ha nem tudnak fizetni, majd nyomtatnak még egy kis forintot a politikusok. (Más kérdés, hogy ettől még nagyobb lenne az infláció.) Eurót persze nem tudnak nyomtatni a magyarok. Lásd még:

Az infláció elleni mágikus trió

A régi öregek egyszerű hüvelykujjszabálya szerint infláció ellen arannyal, ingatlannal meg részvényekkel lehet védekezni. Ezt a receptet ma már sok minden árnyalja, például az ingatlan is lehet túlárazott, az arany gyakran túlságosan is ingadozik vagy éppen stagnál, amikor pedig elvileg emelkednie kéne. Részvény és részvény között pedig egyenesen óriási különbségek vannak. Valamint bejött egy új eszközosztály, a kriptodeviza is.

Inflációkövető kötvények sem igen voltak kaphatóak a korábbi századokban, így nem is igen emlegethették ezeket a bölcsek. A állampapír és a többiek, azaz a részvények, árupiaci termékek, ingatlanok között pedig nagyságrendi különbség van kockázat szempontjából. Érdemes-e 1-3 százalékos pluszhozam ígéretéért teljes tőkénket kockára tenni? A legtöbb magyar válasza erre: nem. Legalábbis ez látszik a tőzsdei részvények csekély arányából a hazai megtakarításokon belül.

Infláció ellen inflációkövető kötvényeket

Az egyetlen, infláció ellen viszonylag jó védelmet biztosító, de mégis kockázatmentes hazai befektetésnek az infláció-követő állampapír (PMÁP, Prémium Magyar Állampapír) látszik. Ez jelenleg az infláció felett három évre 0,75, öt évre 1,25 százalékot ígér. De amint egy későbbi cikkünkben látni fogják, ez sem csodaszer. Olyan nagy késéssel követi ugyanis a kamatkifizetés az inflációt, hogy gyorsan emelkedő pénzromlás esetén előfordulhat, a végén nem is marad pozitív reálkamatunk. Az infláció-növekedés üteme is fontos.

Vigyázz a béredre, a hiteledre

Sok kisembernek, csekély összegű megtakarításokkal rendelkező polgárnak mindenesetre nem biztos, hogy érdemes az infláció miatt befektetési guruvá képeznie magát. Jobban jár, ha azért dolgozik, hogy legalább a fizetése lépést tartson az inflációval. Úgy is mondhatjuk, hogy sokkal nagyobb súlya van a “portfóliójában” (befektetései között) a munkabérnek.

Megint más az adósok, a hitelfelvevők helyzete. Kedvező lehet nekik az infláció, ha a bérük emelkedik, a hitel kamata pedig nem, vagy annál kevésbé. De ha például magasba szöknek a törlesztőrészletek, az élelmiszerárak, a fizetés meg stagnál, akkor épphogy pórul járhatnak. Így túlságosan leegyszerűsítő az a vélemény, hogy az infláció a hitelek elinflálásán keresztül az átlagpolgárnak vagy a szegényeknek kedvező lenne.

Kedvezményes vagy nulla kamatú hitelt mindenesetre tényleg végképp butaság nem felvenni, lásd:

A megtakarítások elrablása folyik?

A külföldi sajtóban gyakran olvashatunk olyat, mint a “megtakarítások kisajátítása” (angolul: expropriation of savings, németül: Enteignung der Ersparnisse/Sparguthaben). Vagy legalizált lopás, rablás, sőt még cifrábbakat is mondanak. Igaz ez? Tényleg szándékosan törekszenek erre a politikusok?

Alighanem igen. A válság miatt durván elszállt államadósságokat ugyanis szinte lehetetlen lesz visszafizetni, így nemigen marad más békés út, mint az elinflálásuk. (Az értékük fokozatos csökkentése az infláció alatti kamatokkal.) De ebben semmi újdonság nincsen. Ez folyik már többé-kevésbé az előző nagy, pénzügyi válság, a Lehman-csőddel indult 2008-2009-es krach óta világszerte. De korábban is gyakori eljárás volt ez a kormányok részéről.

Magyarországon a kilencvenes években is nagyon működött a bankóprés, elinflálgatták és leértékelgették a forintot (lásd az utolsó ábrát). Az USA-ban pedig például a második világháború alatt felhalmozódott hatalmas államadósságot inflálták el az az utáni pár évtizedben. Japán gazdaságpolitikusai is rendszeresen ezzel próbálkoznak.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

BUX 124 116,63 pont, +3,05 százalék 14.30 órakor.

BUX 124 116,63 pont, +3,05 százalék 14.30 órakor.