A feleségem néha stresszel, hogy milyen sok az adósságunk. Az egyik kedves rokon meg most fizette vissza minden tartozását. Pedig az idők a hitelfelvevőknek kedveznek, lassan ott tartunk, hogy hülye, aki nem adósodik el fülig. Erre utal az új inflációs adat is, amely éves szinten 5,1 százalék volt. Még aggasztóbb, hogy külföldön is rendre felfelé kúszik, az amerikai 4,2 százalék is bőven meghaladja a várakozásokat. Eközben egy csomó kedvezményes hitelt nyújt a magyar állam, illetve különböző praktikákkal lenyomja még a piaci hitelkamatokat is.

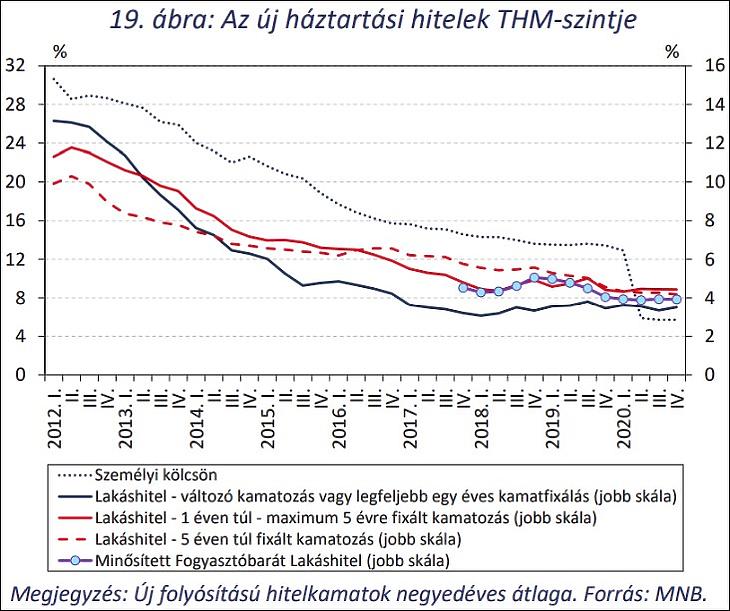

Az alapmatematika nagyon egyszerű, ha a hitel kamata alacsonyabb az inflációnál, akkor a hitel lassan, de biztosan veszíteni fog értékéből. A MÁP Plusz hozama 4,95 százalék, viszont az összes új háztartási hitel átlagos THM-szintje ez alatt volt már tavaly év végén. Lásd az MNB ábráját:

Az inflációkövető PEMÁP kötvények azonban még jobbak is lehetnek a MÁP Plusznál a következő években, ha 4-5 százalék marad az infláció. Ha magasabb lesz, mint az MNB előrejelzése. Ki is számoltam, lásd:

Azok a boldog 3, 4, 5, 6 százalékos kamatidők

De nem csak arról van itt szó, hogy az állampapír pár ezrelékkel többet fizet, mint amennyibe a piaci hitel kamata kerül. Akkor nem érné meg az adminisztrációt sem. Inkább arról, hogy a hitelek elinflálódnak. Egy normálishoz közeli gazdaságban, ami persze ritkaság, lehet például:

- 3 százalékos infláció,

- 4 százalékos betéti kamat,

- 5 százalék körüli bérnövekedés,

- 6 százalékos jelzáloghitel-kamat.

Ha ez az állapot nagyon sokáig fennmarad, akkor a hitelek törlesztőrészlete nem változik, miközben a bér egyre magasabb lesz. A hitel reálértéke csökken, a kölcsön törlesztése egyre könnyebbé és könnyebbé válik. Ebben az esetben tíz év múlva a törlesztőrészletek reálértéke már csak 73,7 százaléka lesz az eredetinek (0,9710). Avagy a bér 62,8 százalékkal megy fel (1,0510), miközben a törlesztőrészletek változatlanok.

Ebben a példában mindenki jól jár, még a betétesek is pozitív reálkamatot kapnak. De a jelenlegi helyzetben az van, hogy a hitelkamatokat mesterségesen még lefelé is szorítják, a bérek pedig – állítólag – bőven az infláció feletti mértékben növekednek, miközben az infláció emelkedő pályára állt. Így a képlet még kedvezőbb lesz a fentinél a hitelfelvevők számára. Valahol itt tartunk most:

- 4 százalékos infláció (becslés),

- 5,25 százalékos megtakarítási kamat (az infláció-követő PMÁP segítségével),

- 7 százalék körüli bérnövekedés (csak nagyon durva becslés),

- 4 százalékos kamat a jelzáloghitelekre.

Ha nem változnának ezek a paraméterek, akkor tíz év múlva 97 százalékkal magasabb lesz a bér (majdnem a kétszerese), miközben a törlesztőrészlet változatlan maradna. Hát ezért mondom én, hogy a hülyének is megéri eladósodni. Mintha fokozatosan leírnák a hitelünk felét. (Ezt hívják úgy is a gazdaságpolitikusok, amikor az országról van szó, hogy "kinőjük az adósságokat".)

Diákhitel, ha kell, ha nem

De mindez csak akkor igaz, ha az ember mérget mer venni arra, hogy a bérének reálértéke legalább szinten marad, a hiteleké pedig nem nő. De aztán itt vannak még a különböző támogatott hitelek vagy kamattámogatások is. A diákokat például addig kellene pofozniuk a szülőknek, amíg fel nem veszik az összes elképzelhető diákhitelt (0 vagy 1,99 százalékkal). Akkor is, ha a családnak semmi szüksége sincs rá.

Hiszen annak a kamata annyira alacsony, hogy tiszta haszon az így keletkező, felszabaduló megtakarítást lakossági állampapírba fektetni. Ne légy mulya, kölyök, vedd fel azt a diákhitelt, oszt vágd bele állampapírba! Jól jön majd az az évi néhány tízezer forint kamatkülönbség is! A későbbi fizetésedből meg játszva vissza lehet fizetni a kölcsönt. Ha véletlenül változás jönne, például visszaesne az állampapír-hozam, akkor még mindig vissza tudod fizetni, amit felvettél. Az előtörlesztést megtiltani nem lehet.

Ne rakd be a pénzed a cégedbe!

A vállalatok közül is az a marha, amelyik az állami kedvezményes, minimális kamatozású kölcsönöket nem veszi igénybe. Persze ez sok más tényezőtől is függhet, például hogy kell-e valamit jattolni a hitelelbírálásnál, ahogy az errefelé évtizedek óta szokás. Vagy hogy hogyan tud kivenni pénzt a tulaj a cégből, hogy magánszámlán kamatoztassa. De ha van a cégtulajdonosak magántőkéje, azt biztos nem érdemes berakni a vállalkozásba, hanem inkább az állampapírba, miközben a cégnek inkább olcsó hitelt kell szerezni.

A láthatatlan adó

Persze amit megnyerünk a hiteleken, azt majd jól elveszítjük az infláció más áldatlan hatásain. Nagyon valószínű, hogy az állam, ha vannak egyáltalán érzései, kifejezetten örül az infláció erősödésének. Az ugyanis jó az államkasszának, úgynevezett láthatatlan adó.

Óriási mennyiségű készpénzen ül a lakosság, de a bankszámlákon is hatalmas összegek vannak, annak ellenére, hogy a kamat ott is szinte nulla. Na ez a mérhetetlen pénzösszeg az utóbbi egy évben mintegy öt százalékot veszített a vásárlóértékéből, sok-sok tízmilliárd forintot, ami nem más, mint az állam haszna. Csökken majd szépen a GDP-arányos államadósság is, mert a részének kamata infláció alatti lesz, a GDP-t meg az inflációval korrigálják.

Mégis, kinek az érdeke?

A jegybankok persze azt mondják, hogy ez csak átmeneti, és nemsokára visszasüllyed alacsonyabb szintre. De alighanem kutya kötelességük ezt mondani. Mint az egykori magyar pénzügyminiszter vagy jegybankelnök, aki még vasárnap este is azt nyilatkozza, hogy “dehogyis értékeljük le a forintot”, majd másnap reggel gyorsan meglépi. A várakozások ugyanis önbeteljesítő jóslatként működnek, és súlyosbítják a helyzetet. Ha a lakosság felkészül, akkor kisebb a hatás, kisebb az állam haszna.

Az államnak érdeke az infláció, de nem érdeke, hogy az emberek ezt túlságosan észrevegyék, túldramatizálják. (Főleg nem választások előtt.)

Szóval állam bácsi majd szépen meglepődik, amikor az infláció csak nem akar majd csökkenni, széttárja majd a kezét. Majd a külső körülményekre, sőt valószínűleg a külső-belső ellenségre fog majd mutogatni, ahogy évtizedek vagy évszázadok óta szokott. Közben csendesen röhög a markába.

Karthágót márpedig le kell rombolni

De marad-e a magas infláció? Alighanem igen, mégpedig rendszerszintűen és kényszerűen. Sok országban – Japán, újabban az USA, vagy több dél-európai ország – az államadósság már akkora, ami gyakorlatilag lehetetlenné teszi annak visszafizetését. Még súlyos megszorítások árán sem menne. Államcsődöt meg aligha akarnak jelenteni, nem díjaznák a választók. Mi marad? Egy harmadik út van, a lassú elinflálás, ez a legelfogadhatóbb politikailag. Tehát az adósságokat és a megtakarításokat márpedig el kell inflálni. Karthágót márpedig le kell rombolni. (Carthago delenda est.)

Ezzel az EU-ban már 2008 óta próbálkozik. Másutt mostanában fognak csak igazán belelendülni. A “pénzügyi elnyomás”, a “megtakarítások kisajátítása” a nyugati sajtóban inkább csak hangzatos szalagcímeknek és blikkfangos újságírói túlzásoknak tűntek a korábbi években. De a közgazdászok tudták, hogy már régóta ez a rideg valóság.

Az inflációcsökkentés legfontosabb fegyvere, a kamatemelés meg adósságválságot és tőzsdei zuhanásokat idézhet elő. Szintén nem tűnik járható útnak.

Ne igyál, ne dohányozz

Most majd mindenkinek az elevenébe fog vágni az infláció és a negatív reálkamat. Még az is lehet, hogy évtizedekig velünk marad a probléma. Az inflációt nehéz generálni, a szellemet szélnek ereszteni, de utána még nehezebb visszaszuszakolni a palackba – emlékeztetnek közgazdászok a hetvenes, nyolcvanas, kilencvenes évek inflációs szenvedéseire.

Egyrészt tehát az állam jár jól a magas inflációval. Másrészt az, aki minimális kamatú hiteleket fizet, miközben nagy megtakarításai vannak inflációkövető kötvényekben, MÁP Pluszban, vagy szépen emelkedő részvényekben, bitcoinban, árupiaci termékekben. (De a kockázat nagy, és a múltbeli árfolyamalakulás nem jelent garanciát a jövőbeli árakra nézve.)

Esetleg az, akinek a bére az inflációt minimum követi, vagy azt meghaladóan emelkedik, és inflációkövető megtakarítást talál. Valamint akinek a fogyasztásán belül csekély a nagyon erősen dráguló termékek súlya, mint az utóbbi egy évben a dohány, az alkohol, az üzemanyag, korábban az élelmiszer volt.

Mi lesz a forinttal?

A külföldi, dolláros, eurós befektetések mellett szól, hogy az inflációgerjesztés egyik módja a forint leértékelgetése. Az európai átlagnál jóval magasabb magyar infláció viszont a forint leértékelődését is erősíti, az inflációs különbség maga is felfelé tolja az EUR/HUF árfolyamot. Ördögi kör alakulhat ki. Reméljük, a török unortodox rémálom szintjére azért nem jutunk el. (Bőven két számjegyű infláció, rohamos deviza-leértékelődés, a nemzeti valutából valósággal menekülő lakosság.)

Eidenpenz József jegyzete

Reáleszközöket kell venni?

Én inkább PMÁP-ot és PEMÁP-ot vennék most, nem MÁP Pluszt, amit egyébként számításaimmal, szcenárió-elemzésemmel is alátámasztottam. (Lásd: Melyik állampapír vásárlása éri meg jobban? Lesz-e hat százalék felett a PMÁP kamata?) De globálisan gondolkodva a dollárban, euróban és angol fontban jegyzett bányarészvények, nyersanyagok, magas osztalékfizető képességű (value) részvények, ingatlanok, esetleg kriptodevizák is szóba jöhetnek. Hasonló véleményeket hangoztat több olyan alapkezelő is, akikkel a Privátbankár Klasszis 2021 interjúsorozat során beszélgettünk kollégáimmal. (Link az idei alapos interjúkhoz.)

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Első lépésben 15 milliárdot.

Első lépésben 15 milliárdot.