2019. júniusi megjelenésekor a befektetők a MÁP Plusz állampapírt vásárolták óriási mennyiségben, hetek alatt százmilliárdok fogytak, mert igazán szupernek számított a 4,95 százalékos éves hozamával és a kedvező visszaváltási feltételeivel. El is nevezték szuper-államkötvénynek. Tavaly azonban sokan észrevehették, hogy a nagymértékű forintleértékelődés és az infláció megugrása miatt nem biztos, hogy minden körülmények között ez lesz a legjobb befektetés. (Lásd: Azt hittük, a MÁP Plusz lesz a legjobb állampapír. Mekkorát tévedtünk!)

De akkor melyik a legjobb? Hosszabb távra és magasabb hozammal kecsegtető állampapír jelenleg három van: az említett MÁP Plusz, a magyar inflációhoz kötött PMÁP (Prémium Magyar Állampapír) és az eurozóna inflációjához kötött PEMÁP (Prémium Euró Magyar Állampapír). Ha forintban gondolkodunk, akkor a három értékpapír megtérülése, azaz hozama a következő tényezőktől függ:

- A MÁP Plusz megtérülése nem függ semmitől, hiszen kamatozása fix (öt év után 27,35 százalékot fizet).

- A PMÁP (Prémium Magyar Állampapír) megtérülése a forint éves átlagos inflációs rátájától függ.

- A PEMÁP (Prémium Euró Magyar Állampapír) hozama pedig (magyarországi szemszögből) két tényezőtől is függ, az Eurózóna átlagos inflációjától és a forintárfolyamtól.

Logikus, hogy emelkedő hazai infláció esetén a PMÁP, gyengülő forint és növekvő euróinfláció mellett pedig a PEMÁP hozama növekszik, így egyre versenyképesebbek lesznek a MÁP Plusszal. De mennyire? Vajon mikor érik utol?

Lesz-e hat százalék felett a PMÁP kamata?

Nemrég a Magyar Nemzeti Bank (MNB) is elismerte, hogy az infláció emelkedése várható, és a következő hónapokban elérheti az évi öt százalékot is, bár ezt átmenetinek jósolta. De számos más országban és régióban is emelkednek az inflációs várakozások a soha nem látott mértékű jegybanki pénznyomtatás, a kormányzati stimulusok és egyes termelési szűk keresztmetszetek kialakulása miatt (például chiphiány van, így félvezető-áremelés várható).

Ha az MNB-nek igaza lesz, és év végére megint szelídül a nyár elejére megugró infláció, akkor várhatóan nem lesz egyhamar hat százalék felett a PMÁP kamata. Erre az évre összességében 3,9, a következő két évre pedig 2,9-3,0 százalék a jegybanki inflációs prognózis. Ez 5,15, illetve 4,25 százalékos PMÁP-kamatokat jelentene (a papír kamata az éves átlagos infláció plusz 1,25 százalékpont).

De ha az MNB téved, és az infláció magasabb lesz, akkor a PMÁP utolérheti a MÁP Pluszt.

Az öt éves lakossági államkötvények pénzáramlásai és hozama |

|||||

| PMÁP (forintos inflációkövető kötvény) | PEMÁP (eurós inflációkövető kötvény) | ||||

| 2026/I | 2025/X | ||||

| Dátum | HUF | Dátum | EUR | EUR/HUF | HUF** |

| 2021. 04. 13. | -1010,3 | 2021. 04. 13. | -1001,8 | 357,7 | -1001,8 |

| 2021. 07. 20. | 22,6 | 2021. 08. 21. | 6,25 | 357,7 | 6,3 |

| 2022. 07. 20. | 45,5 | 2022. 02. 21. | 13,75 | 366,3 | 14,1 |

| 2023. 07. 20. | 51,5 | 2022. 08. 21. | 13,75 | 366,3 | 14,1 |

| 2024. 07. 20. | 42,5 | 2023. 02. 21. | 12,25 | 375,1 | 12,8 |

| 2025. 07. 20. | 42,5 | 2023. 08. 21. | 12,25 | 375,1 | 12,8 |

| 2026. 07. 20. | 1042,5 | 2024. 02. 21. | 13,25 | 384,1 | 14,2 |

| 2024. 08. 21. | 13,25 | 384,1 | 14,2 | ||

| 2025. 02. 21. | 13,25 | 393,3 | 14,6 | ||

| 2025. 08. 21. | 1013,25 | 393,3 | 1114,1 | ||

| Összes hozam (HUF, EUR): | 236,8 | 109,45 | 215,403 | ||

| Éves hozam (XBMR/XIRR)* | 4,51% | 2,52% | 4,78% | ||

| MÁP Plusz | Euró kamat nélkül | ||||

| N2026/16 | (készpénz, folyószámla) | ||||

| 2021. 04. 13. | -1000 | 2021. 04. 13. | -1000 | ||

| 2026. 04. 19. | 1273,5 | 2026. 04. 19. | 1125,9 | ||

| Összes hozam (HUF, EUR): | 273,5 | 125,9 | |||

| Éves hozam (XBMR/XIRR)* | 4,93% | 2,39% | |||

| *Kiterjesztett belső megtérülési ráta (extended internal rate of return) | |||||

| **A becsült jövőbeli euró/forint árfolyamokon átszámolva. | |||||

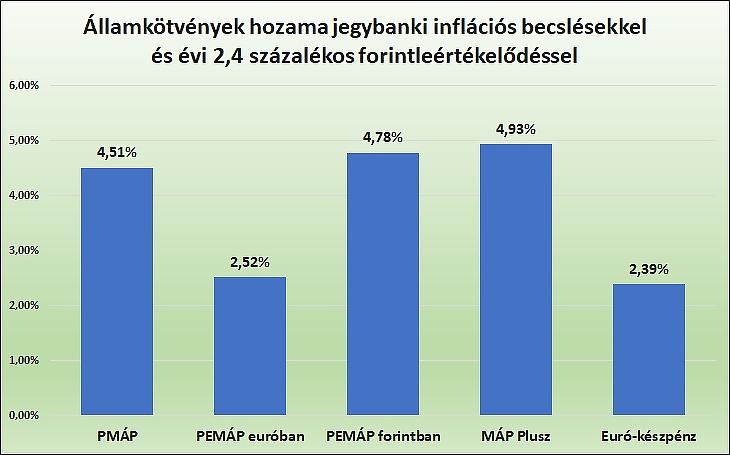

Biztosra vehetjük a forint leértékelődését?

A táblázatban kiszámoltuk a háromféle értékpapír hozamát, amihez az MNB és az Európai Központi Bank inflációs előrejelzését vettük alapul a 2021-2023-as évekre (vagyis itt az inflációs meglepetés nulla). Utána viszont, további prognózis híján, a 2023-as év adatát vittük tovább (3 százalékos infláció Magyarországon és 1,4 százalék az eurózónában). A PEMÁP-nál alkalmazott euróárfolyam pedig évi 2,4 százalékos forintleértékelődést tartalmaz.

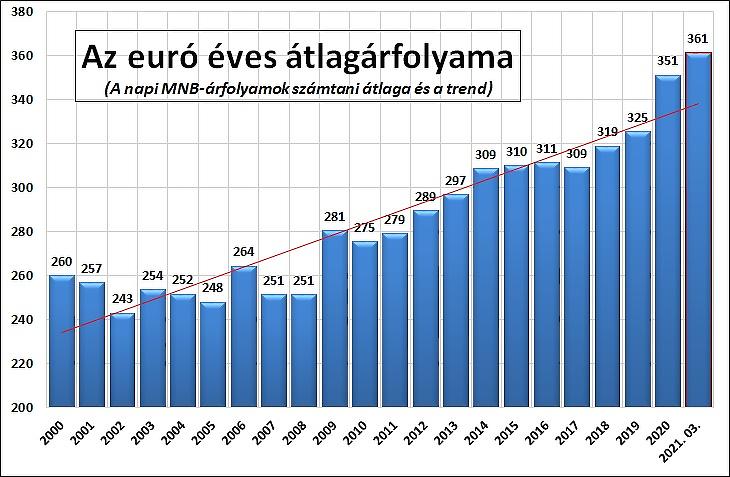

Hogy miért pont annyit? Azért, mert ennyi volt az utóbbi öt teljes naptári évben is a forint átlagos leértékelődése. Ehhez az éves átlagos forintárfolyamot vettük alapul, mert a napi, év végi értékek nagy ingadozásokat mutatnak. Egyébként az utóbbi 10 évben is nagyon hasonló, évi 2,3 százalékos volt az átlagos leértékelődés (15 év alatt pedig évi 1,9 százalék).

Valamint nincs okunk feltételezni, hogy megváltozik az MNB politikája és a forintárfolyam hosszú távú pályája a következő öt évben. Ennek ellenére a forint további hasonló ütemű leértékelődése természetesen nem biztos, legfeljebb valószínű.

Fej fej mellett a három államkötvény

A táblázat eredménye nagyon érdekes. Mintha az állami adósságkezelők is ezekből a prognózisokból dolgoznának, a három értékpapír hozama egymás sarkát tapossa. A MÁP Plusz 4,93 százaléka alatt kicsivel a PMÁP 4,51, a PEMÁP forintban 4,78 százalékot hozna forintban az adott feltételezések mellett. (A MÁP Plusz hozama azért lehet alacsonyabb egy hajszállal a hivatalos 4,95-nél, mert a jegyzés hetében a kötvény még nem kamatozik.)

Vagyis, ha az MNB inflációs prognózisa bejön, valamint a jegybank szépen tovább értékelgeti le a forintot, ahogy eddig, akkor könnyen lehetséges, hogy mindhárom kötvénnyel nagyjából ugyanarra az eredményre jutunk majd. A kérdés ezek után az, mi a helyzet, ha nem jön be az MNB prognózisa. Mert például lehet, hogy az egész világon elszáll az infláció, ha a gazdasági növekedés beindul, a pénznyomdát pedig nem fogják vissza időben. Elszállhat az olajár és más nyersanyagok piaci értéke is (az árupiacokon már jó ideje egy új “szuperciklus” beindulásáról beszélnek. Az MNB is vett egy csomó aranyat...).

Inflációs meglepetések és forintárfolyam-variációk

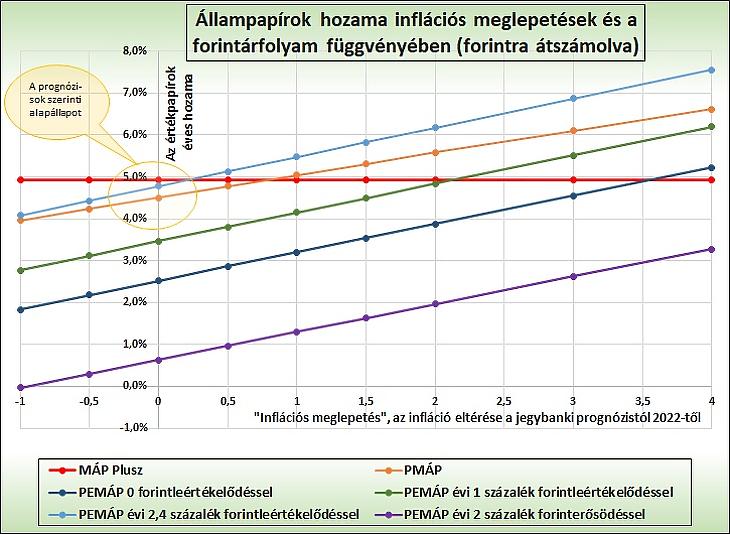

Tegyük fel, hogy a magyar és az európai jegybankoknak igazuk van az idei inflációval kapcsolatban, de később az események más fordulatot vesznek. Valamilyen “inflációs meglepetés” érkezik 2022-2024-ben, akár pozitív, akár negatív irányban eltérünk majd az MNB és az EKB előrejelzésétől.

Vizsgáljuk meg a további szcenáriókat, kitérve a várható forintárfolyam-változás nagyságára is. (Beleértve a nullát és a forinterősödés esetét is.) Az eredményt a 4. grafikonon foglaltuk össze.

Mindegyik papír versenyképes lehet

A 4. grafikonon a vízszintes piros vonal a MÁP Plusz fix hozama, a narancs színű pedig a magyar inflációt követő PMÁP. Ha az MNB prognózisa megvalósul, a PMÁP kissé alulmarad öt év alatt, de nem sokkal. (A sárga körön belül a jegybanki inflációs prognózisok és a 2,4 százalékos éves forintgyengülés kombinációja van, amit a 3. grafikonon is ábrázoltunk.)

Az eurós PEMÁP a feltételezett forintleértékelődés mellett már most is majdnem versenyképes a MÁP Plusszal – a világoskék és piros vonal majdnem metszi egymást a jegybanki inflációs pályát jelentő nullánál. Ha egy kicsit jobban leértékelődik a forint, mint évi 2,4 százalék, vagy ha az euróinfláció elszáll, akkor a hozama még magasabb lesz. Ha viszont elmarad a forintgyengülés és az inflációs meglepetés, akkor szerény teljesítmény várható a PEMÁP-tól (ahogy a sötétkék és lila vonalak nagy része a piros alatt van).

Itt érdemes megjegyezni, hogy a változó kamatozású papírok kamata az eredeti devizájukban mérve mindig pozitív. Nulla vagy az alatti infláció esetén is kifizetik ugyanis a kamatprémiumot, ami 1,25 százalék jelenleg mindkét kötvénynél.

A változó kamatozású államkötvények nagy előnye

Az inflációkövető kötvények hasonlítgatása a MÁP Pluszhoz azonban nem feltétlenül helyes gondolatmenet. A változó kamatozású papírok ugyanis bizonyos értelemben alacsonyabb kockázatot képviselnek, mint a több éves fix kamatozásúak. Hogy miért, ahhoz gondoljunk bele, mi is a megtakarításunk célja. Az, hogy a jelenlegi fogyasztásunkról lemondunk a jövőbeli, magasabb szintű (vagy egy egyszeri nagyobb) fogyasztás érdekében.

Ez azonban csak úgy hatékony, ha a pénzünk megőrzi a vásárlóértékét, vagyis az inflációt meghaladó hozamot ér el. Éppen erre nyújtanak meglehetősen jó, ha nem is tökéletes garanciát az inflációkövető állampapírok. Bármely irányba mozognak a kamatok vagy az infláció, a befektetésünk reálértéke megmarad. A fix kamatozású papírokkal eközben nagyon jól járhatunk, ha az infláció alacsony lesz, de rosszul is, ha elszáll.

(Az inflációkövető papírok egyébként azért nem tökéletesek, mert jelentős késéssel követik a pénzromlást.)

A devizakötvények extra kockázatot hordoznak?

A kockázatnál maradva, az összes államkötvény visszafizetési kockázatát minimálisnak szokás tekinteni. Ám mégis van különbség csekély kockázat és csekély kockázat között. A forintos állampapírok fedezetét végső esetben új pénz, új hitel előállításával, azaz pénznyomtatással elő lehet teremteni. A magyar állam vagy jegybank nem tud azonban eurót vagy dollárt nyomtatni, így az eurós állampapírok rizikófaktora (visszafizetési kockázata) valamivel magasabb.

Másrészt azonban a történelmi tapasztalatok szerint a forint árfolyamkockázata magasabb, mint az euróé. Azaz több esély van rá, hogy a nemzeti valutánk leértékelődik, mint az euró. A kockázatok és a pozitív tulajdonságok akár ki is egyenlíthetik egymást. Jelenleg sem államcsődnek, sem extrém forintleértékelődésnek nincsen semmi jele, nem szól mellettük nyomós érv. Az államnak pedig egyik sem érdeke. De egy masszív, számottevő, a jelenlegihez hasonló szintű infláció és az eddigihez mérhető fokozatos forintleértékelődés már érdeke lehet.

Gyorsan átnyergelni a másik kötvényre?

Gyakori gondolatmenet az állampapír-befektetők körében, hogy érdemes megvenni a fix kamatozású MÁP Pluszt, és majd legfeljebb ha nagyon elszállna az infláció, akkor gyorsan átnyergelni a másikra. Ezzel azonban több probléma is van:

- Az egyik, hogy a MÁP Plusz lépcsőzetesen emelkedő kamata miatt a lejárat előtti visszaváltás, bár könnyen lehetséges, kamatveszteséget okoz.

- A másik, hogy az állam sem (mindig) buta, és információs előnyben van a kisbefektetőkkel szemben. Ha észlelik, hogy az egyik kötvény sokkal jobb kilátásokkal kecsegtet, mint a másik, akkor lehet, hogy a túl jó papír kondícióit gyorsan lerontják majd. Mire felébredünk, talán már csak alacsonyabb kamattal lehet kapni. Ez már a gyakorlat, az utóbbi években sokat rontottak a PMÁP-ok kondícióin, csökkent a kamatprémium.

- A harmadik, hogy a MÁP Plusz politikai célkitűzések eszközévé, szimbólummá vált. Tömeges visszaváltása presztízsveszteség lenne, amit vélhetően mindenképp el akarnak majd kerülni. Ehhez a konkurens papírok hozamát, kondícióit korlátok között kell tartani.

- A negyedik, hogy a két kamatfizetési nap között alkalmazott visszavásárlási árfolyam (az Államkincstárban jelenleg 99,75 százalék) nem fix, változhat, csökkenhet is (kamatfizetési napok után néhány napig viszont ennek nincs költsége).

Mixeljünk állampapírokat? (Összefoglalás és következtetés)

“Bármely irányba mozognak a kamatok vagy az infláció, a befektetésünk értéke megmarad” – írtuk fentebb az inflációkövető kötvényekről. Ez a jelenlegi bizonytalan helyzetben a változó kamatozású papírok mellett szól, ezeket mintha pont a lakosság igényeire szabták volna. Ötéves időtávra fix kötvényt venni gyorsan változó gazdasági környezetben alapvetően nem az átlagembernek való, kockázatos. Bár a könnyű visszaválthatóság miatt ez a kockázat ebben az esetben minimálisra csökken.

Nem tudjuk, melyik papír lesz jobb a három közül, és valószínűleg senki más sem, mivel fél, egy évre is nehéz jelenleg a gazdaságban előre látni, nemhogy ötre. Ezért:

- Vagy az inflációkövető papír ajánlható, mint amelyik szinte minden esetben megőrzi a pénz értékét, azaz pozitív reálkamatot ad. (Kivéve az extrém gyorsan emelkedő, valósággal robbanó infláció esetét, aminek nincs jele.)

- Vagy pedig a három értékpapír valamilyen kombinációja, egy államkötvény-portfólió. Ekkor mindegyik extrém szcenárió, egy meglepően magas vagy meglepően alacsony infláció, túl nagyot gyengülő vagy éppen váratlanul beerősödő forint esetén is lesz olyan része a vagyonunknak, amely jobban teljesít. A többi pedig várhatóan nem túl rosszul.

Az pedig nem kérdés, hogy érdemes-e magyar lakossági állampapírt vásárolni, hiszen nincs igazán alternatívája az országban a biztonságos befektetések között.

Megjegyzések, az államkötvény-modell egyszerűsítései

A fenti modell egyszerűsítéseket és becsléseket tartalmaz. Például nem pont ötévesek a papírok, a PMÁP 2026/I ennél pár hónappal hosszabb, a PEMÁP 2025/X rövidebb. A MÁP Plusz tőkésíti a kamatot, a PMÁP évente, a PEMÁP félévente kifizeti azt. A kamatok jövőbeli újrabefektetési lehetőségeit pedig nem ismerjük. A hozamszámítás módja feltételezi, hogy a kifizetett kamatokat újra ebbe az értékpapírba fekteti valaki, de ez nagy valószínűséggel nem lesz lehetséges.

Éves átlagos forintárfolyamokat számoltunk és becsültünk, holott a devizaárfolyam éven belül is jellemzően komoly, 5-10 százalékos kilengéseket szokott mutatni. Figyelembe lehetne továbbá venni azt az esetet, ha a rövid futamidejű befektetések (betétek, éves állampapírok) kamata, hozama megemelkedne, de ez nem tűnik jelenleg túl valószínűnek.

A cikk nem kíván befektetési tanáccsal szolgálni, amint az apró betűs rész is leírja.

Ajánlott cikkeink a témában:

Azt hittük, a MÁP Plusz lesz a legjobb állampapír. Mekkorát tévedtünk!

Apu, tulajdonképpen mi az az állampapír?

(Főbb források: MNB inflációs jelentés, EKB inflációs előrejelzés, EUR/HUF MNB-középárfolyamok, állampapírok alapadatai)

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Erősödni tudott a reggeli borzalmas kezdés után.

Erősödni tudott a reggeli borzalmas kezdés után.