Nagy nap volt 2019. június 3-a a magyar állampapírpiac életében, hiszen e napon lehetett először kapni a Magyar Állampapír Plusz (MÁP Plusz) nevű új lakossági kötvényt. A nagy várakozásokkal övezett értékpapír azóta is komoly népszerűségnek örvend, és joggal. Hiszen bőkezű kamata, illetve hozama (évi 4,95 százalék öt év alatt) Magyarországon és külföldön egyaránt elhomályosítja a vele összevethető alacsony kockázatú befektetések fényét.

Ráadásul a likviditása is kiváló. Lényegében azonnal meg lehet tőle szabadulni, ha szükséges, minimális veszteséggel. Így a likviditása a folyószámlákkal vetekszik. “Ilyen a világon nincs” – mondhatjuk, és ez ezúttal alighanem szó szerint értendő. (Lásd ismeretterjesztő anyagunkat a hozam, kockázat, likviditás hármasáról, összefüggéseiről, azaz a mágikus háromszögről.)

Veszített vonzerejéből a Magyar Állampapír Plusz?

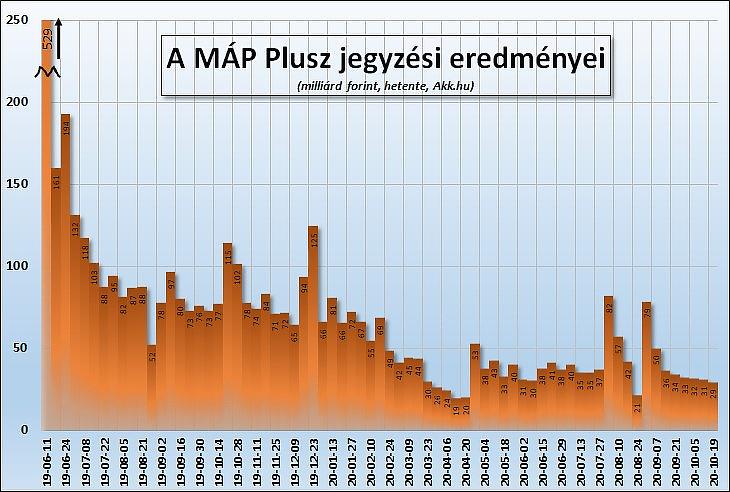

A “nemzeti kötvény” munkacímű, majd a sajtó által hamar szuperkötvénynek is elnevezett értékpapírból főleg az elején jegyeztek sokat, hetente százmilliárdokért. De a mai napig is heti tízmilliárdos nagyságrendű maradt a vásárlások összege. Október közepén elérte az 5000 milliárd forintot az összes elfogadott jegyzés értéke. Idő közben azonban az államkötvény veszített vonzerejéből.

A forint ugyanis nagyot gyengült, az infláció pedig idén megemelkedett. Hogy főleg ez látszik-e a csökkenő tendenciát mutató eladási számokból, vagy a válság miatti általános kockázatkerülés, esetleg az általános szegényedés, azt nehéz megmondani.

1. Ábra: A MÁP Plusz jegyzési eredményei (forrás: Akk.hu)

Mostanában a befektetőknek háromféle választása van, ha több éves távon és jó kamattal szeretne állampapírokba fektetni. Vehet fix kamatú öt éves, változó kamatozású inflációkövető és változó kamatozású, de eurós inflációkövető kötvényeket. Ha valaki nem ismerné, ezek a következők:

Államkötvény-kisokos – a Három Királyok

MÁP Plusz (Magyar Állampapír Plusz)

A fix kamatozású “szuperkötvény” vagy “nemzeti kötvény”, amelynek kamata lépcsőzetesen emelkedik, forintban. Öt évig megtartva évi 4,95 százalékos hozamot lehet vele elérni. Minden héten új sorozatot kínálnak, de régóta változatlan feltételekkel. Postákon, kinyomtatott formában is kapható.

PMÁP (Prémium Magyar Állampapír)

Inflációkövető, forintos magyar államkötvény. A kamata az átlagos éves infláció plusz a kamatprémium. Jelenleg, 2020 októberében öt évre 1,4, három évre 1,0 százalék a kamatprémium. Így a két kötvény teljes aktuális kamata 4,8, illetve 4,4 százalék éves szinten. (2025/J, illetve 2023/L jelzésű értékpapírok.)

PEMÁP (Prémium Euró Magyar Állampapír)

Inflációkövető, euróban kibocsátott magyar államkötvény. A kamata az Eurózóna átlagos éves inflációja plusz a kamatprémium. Jelenleg, 2020 őszén öt évre 1,25, három évre 1,1 százalék a kamatprémium. A két kötvény teljes aktuális kamata pedig euróban jelenleg szintén 1,1, illetve 1,25 százalék éves szinten. (2025/X, illetve 2023/X jelzéssel.)

(További alapismeretek az állampapírokról: Apu, tulajdonképpen mi az az állampapír?)

2. Ábra, infografika: A lakossági államkötvényekről röviden (kamatozásuk, futamidejük, főbb előnyeik)

Hogyan teljesítettek valójában államkötvényeink?

Számoljuk ki, hogyan járt volna a befektető, ha azon az ominózus napon, 2019. június 3-án MÁP Pluszt, PMÁP-ot és PEMÁP-ot vásárolt volna. Tételezzük fel mindegyiknél, hogy az értékpapírt a mai napig megtartotta, lejáratig nem váltja vissza. Így az értékelésnél a névérték+felhalmozott kamat, vagy hozam értékét vesszük figyelembe. (Bár a MÁP Plusznál a felhalmozott kamat valójában alacsonyabb, mert csak több év múlva járnak a magas, öt-hat százalékos kamatmértékek, de ettől most tekintsünk el.)

Képzeletbeli dobogónk ekkor így néz ki:

Állampapírok hozam-toplistája

3. PMÁP államkötvény: 4,53 százalék hozam

Az akkor vett öt éves változó kamatozású kötvény (2024/J) az első mintegy egy és egynegyed évben fizetett évi 4,5 százalékot. Ezzel elmaradt ugyan a MÁP Plusz-tól, ám nemrég a kamata évi 5,1 százalékra emelkedett. Ugyanis az éves átlagos infláció a 2018-as 2,8 százalékról 2019-ben 3,4 százalékra ment fel. (A 2020 szeptemberi állapot szerint a 2020-as éves átlagos infláció is 3,5 százalék volt. Így a kötvény következő, 2021 szeptemberétől esedékes kamatozása is hasonló, évi öt százalék körüli vagy feletti lehet.)

2. MÁP Plusz államkötvény: 4,95 százalék hozam

Az öt éves fix állampapírt (N2024/01) a lejáratig megtartva évi 4,95 százalék a kötvény hozama. Ez esetben a mai napig a vásárláskori érték 4,95 százalékkal növelt értéke a hasznunk, azaz hozamunk. (Éven túl kamatos kamattal ez egyébként összesen 6,94 százalék egy év és nem egészen öt hónap alatt.)

1. PEMÁP államkötvény: 11 százalék forintban

A 2019 júniusában kapható három éves euró-államkötvény, a 2022/X kamata a mai napig 2,8, majd 1,8 és 1,7 százalék volt. (Ennél a papírnál félévente változik a kamatozás.) Így a tőkéje és a kamata együtt, száz euróra vetítve 1,31+0,90+100,57 euró. Ezt átszámolva mindig az akkori, aktuális napi MNB devizaárfolyamokon azt eredményezi, hogy a kötvények hozama forintban 10,98 százalék volt. Ennek persze nagy részét a forintgyengülésből jövő árfolyamnyereség teszi ki. Euróban számolva a hozam csak 2,1 százalék.

Az egyes kötvényekre vonatkozó számítás táblázatos formában:

Háromféle magyar államkötvény pénzáramlásai, hozama 2019. június 3-tól |

|||||

| PEMÁK, 2022/X* | MÁP Pusz, N2024/01* | PMÁP, 2024/J* | |||

| Dátum | Euróban (100 euróra) | Forintban | EUR/HUF | 1000 forintra | 1000 forintra |

| 2019. 06. 03. | -100,00 | -32 435,00 | 324,35 | -1000 | -1000 |

| 2019. 09. 25. | 13,9 | ||||

| 2019. 12. 21. | 1,31 | 433,39 | 330,83 | ||

| 2020. 06. 21. | 0,90 | 311,63 | 346,25 | ||

| 2020. 09. 25. | 45 | ||||

| 2020. 10. 22. | 100,57 | 36 683,39 | 364,75 | 1069,41 | 1003,8 |

| Hozam (XIRR): | 2,01% | 10,97% | 4,95% | 4,53% | |

| *Az adott napig, de annak feltételezésével, hogy a futamidő végéig megtartják az értékpapírt. | |||||

A 2022/X hozama tehát, köszönhetően a forint idei erőteljes leértékelődésének, bőven meghaladta a szuperkötvény és a forintos inflációkövető papír hozamát. A kötvényből egyébként nem adtak el olyan sokat, mint a MÁP Pluszból, a meghirdetett mennyiség 300 millió, a lejegyzett 254,7 millió euró volt. Ez utóbbi mintegy 90-93 milliárd forint, attól függően, milyen euróárfolyamon számoljuk. (A mai árfolyamon inkább 93.)

Még jobb eurós állampapír érkezett

Azóta azonban még jobb eurós államkötvényünk is van. Ez év tavaszán szépen csendben, nagyobb hírverés nélkül kibocsátottak egy újabb, immár öt éves eurós inflációkövetőt. De mit hoz a jövő? Érdemes-e arra számítani, hogy a következő években is az eurós kötvény lesz a nyerő?

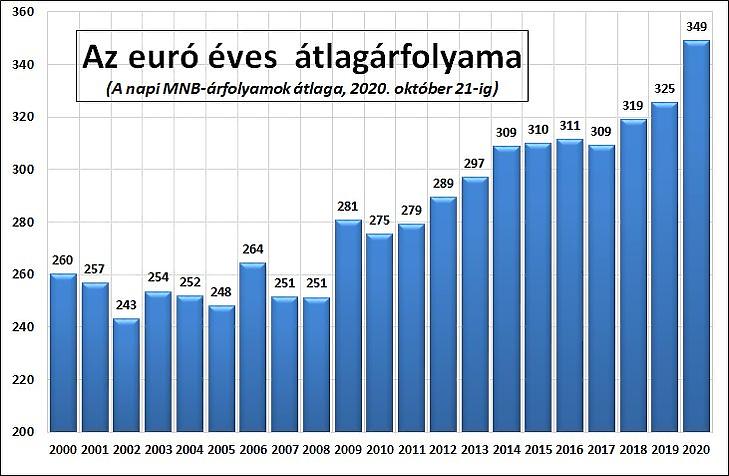

A forint gyengülő trendje tagadhatatlan (lásd a 3. ábrát). Az utóbbi tíz évben csak egyszer volt olyan, hogy az éves átlagos forintárfolyam (a napi euró/forint árfolyamok átlaga) csökkent volna (2017-ben). Az idén pedig már több mint hét százalékkal nőtt az euró átlagára.

A forintleértékelődés, mint főszabály

Az átlagos árfolyamnövekedés pedig hosszabb távon meglepően stabil. Csak véletlen lenne? Az utóbbi öt év átlagos éves forintleértékelődése 2,44 százalék, az utóbbi tíz évé 2,42 százalék, 15 év átlaga pedig 2,38 százalék volt. Mintha valamilyen rejtélyes erő évi 2,4 százalékkal értékelné le a forintot.

A forint átlagos leértékelődése |

||

| Év | Az euró éves | Éves átlag |

| átlagárfolyama | változása (%) | |

| 2000 | 260 | |

| 2001 | 257 | -1,29 |

| 2002 | 243 | -5,35 |

| 2003 | 254 | 4,34 |

| 2004 | 252 | -0,72 |

| 2005 | 248 | -1,44 |

| 2006 | 264 | 6,54 |

| 2007 | 251 | -4,90 |

| 2008 | 251 | -0,02 |

| 2009 | 281 | 11,67 |

| 2010 | 275 | -1,84 |

| 2011 | 279 | 1,38 |

| 2012 | 289 | 3,66 |

| 2013 | 297 | 2,59 |

| 2014 | 309 | 3,96 |

| 2015 | 310 | 0,40 |

| 2016 | 311 | 0,50 |

| 2017 | 309 | -0,72 |

| 2018 | 319 | 3,12 |

| 2019 | 325 | 2,03 |

| 2020 | 349 | 7,27 |

| Utolsó öt év átlaga: | 2,44 | |

| Utolsó tíz év átlaga: | 2,42 | |

| Utóbbi 15 év átlaga: | 2,38 | |

| (2020. október 21-ig, MNB-adatokból) | ||

Tegyük fel, hogy a forint hosszabb távon továbbra is le fog értékelődni. (Bár ez csak feltételezés, valójában nem tudhatjuk, de az MNB politikája ebbe az irányba mutat. Lásd például Zsiday Viktor írását.) Ekkor az eddigi tapasztalatok alapján az euróbefektetések hozamához évente mintegy 2,4 százalékos árfolyamnyereséget kaphatnánk. Persze, a múltbeli hozamok nem jelentenek garanciát a jövőbeli folyamatokra, és az egyes évek között is nagy különbség lehet.

Forintárfolyam, válság és régiós devizák

Persze az idei forintgyengülés legalább egy része a válság miatt történt, és jövőre, a válság remélhető elmúltával a forint is korrigálhat. Lehet, hogy majd ez után, valamivel erősebb forint mellett lesz igazán érdemes devizában megtakarítani, nem most. Nem tudhatjuk biztosan.

A leértékelődés egyébként régiós jelenség, és a válsággal is nyilvánvalóan összefügg. A forint azonban messze vezeti ebben a mezőnyt. Ha nem az éves átlagot, hanem tavaly év végéhez viszonyított változást figyeljük meg, akkor a gyengülés még nagyobb. Fizetőeszközünk az idén 11,0, míg a lengyel zloty 8,0, a cseh korona 7,7, a román lej pedig 1,9 százalékkal gyengült (4. Ábra, forrás: Tradingview.com).

De felejtsük el, a piac hajlamos meglepetéseket okozni. Különösen rövidebb távon. Nagyon a forint gyengülésére rendezkedett be mindenki, annyira ezt jelzi előre az összes elemző, annyira erre lehet pozicionálva a legtöbb befektető. Simán jöhet egy ellenkező irányú meglepetés is, főleg, ha jön az oltás, a megnyugvás. Ha sokan spekulálnak egy irányba, és valamiért egyszerre próbálják lezárni a pozícióikat, akkor az árfolyam csúnya kilengéseket tud produkálni.

Alakítsunk ki állampapír-portfóliót

Amint láttuk, még a mégannyira biztonságos állampapírok vásárlása is tartogathat meglepetéseket. Ezért nem árt itt is portfóliót kialakítani, vagyis többféle államkötvény között megosztani a kockázatot. Például egyharmad MÁP Plusz, egyharmad PMÁP és egyharmad PEMÁP egy logikus felosztás lehet.

A MÁP Plusz akkor bizonyul jó választásnak, ha az infláció és a forintgyengülés végül mérsékelt marad. A PMÁP az infláció elszállása esetére jelent védelmet. A PEMÁP pedig akkor, ha a forint a következő években legalább évi 3,5-4,0 százalékkal értékelődik le. Esetleg akkor, ha az euró inflációja is elszállna, bár ennek egyelőre vajmi kevés jele.

Ha vissza akarom váltani az állampapíromat lejárat előtt, akkor:

- A MÁP Plusz árfolyama a névérték 99,75 százaléka (0,25 százalék a veszteségünk), de a kamatnapok (a “kamatjuttatás”) utáni első öt munkanapon mindig 100 százalékot adnak érte.

- A PEMÁP vételi árfolyama 99 százalék (egy százalék a veszteség).

- A PMÁP vételi árfolyama 98 százalék (két százalék a veszteség), legalábbis a most kapható sorozatoknál.

Jelentősen lassult az Egyesült Államok gazdasági növekedése 2025 utolsó negyedévében.

Jelentősen lassult az Egyesült Államok gazdasági növekedése 2025 utolsó negyedévében.