Social lending (közösségi kölcsönzés), crowd funding (tömeges finanszírozás), crowd investing (tömeges befektetés) – ezek az angol kifejezések olyan internetes szolgáltatásokat jeleznek, ahol megtakarítókat és hitelfelvevőket hoznak össze egymással a neten. (Peer-to-peer lending-nek is hívják.) Lényegében a hagyományos értelemben vett bankok kiiktatásával, fiókhálózatok nélkül, így összességében nyilván sokkal olcsóbban – de korántsem veszélytelenül. A módszer Amerikában már meglehetősen elterjedt, a németek inkább még csak ismerkednek vele.

Összeállnak a csendestársak

Az ötlet persze nem új, annyira nem, hogy már a 19. században vagy még korábban is sok vállalkozást hasonlóképpen sikerült tető alá hozni. Például részvénytársaságok alapításával, gondoljunk csak a nagy vasútépítésekre. Valakinek volt egy sokba kerülő üzleti ötlete, és tőkét gyűjtött hozzá, sok más résztvevő, főleg részvényes vagy kötvényes pénzének felhasználásával, akik többé-kevésbé csendestársakként működtek. De a mai bankok is hasonlóképp csinálják, a betétesek pénzét összegyűjtve adják kölcsön vállalkozóknak.

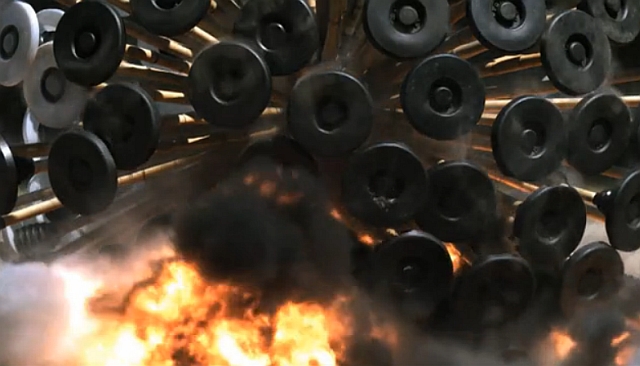

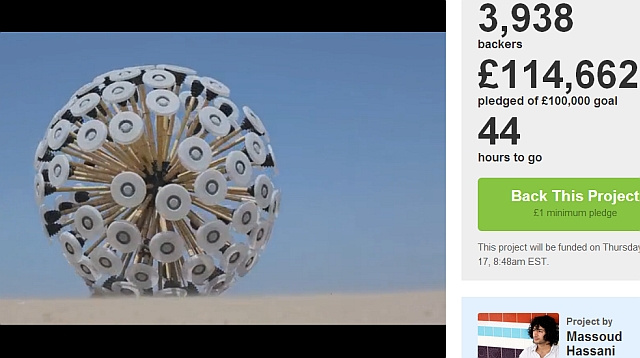

|

| Olcsó aknamentesítő készülék prototípusa (kickstarter.com) |

A Wikipedia szerint ezt a modern formát eredetileg művészeti projektek, például zenei albumok előzetes finanszírozására találták ki 2003-2006 körül, általában rajongók dobták össze erre a szükséges tőkét, de később általános vállalkozás-segítő eszközzé vált. (Az USA-ban 2012-ben a JOBS Act nevű törvénnyel szabályozták a működését.)

Egymilliárd dollár feletti bevételek

Az USA-ban már 2012 májusában két cég, a Lending Club és a Prosper is bejelentette, hogy addig összesen több, mint egymilliárd dollárt sikerült összegyűjteniük a projektekre. Ott már rengeteg vállalkozás foglalkozik ilyen kölcsönök, projektek tető alá hozásával, a Wikipedia egészen hosszú listákat közöl róluk. Egyes cégek egyszerű áruvásárlási hitelekre is adnak kölcsönt, például egy tabletre, mások inkább nonprofit jótékonysági intézményhez hasonlítanak. Németországban az Auxmoney és a Fixura vállalkozásokat emelik ki az újságcikkek.---- Minősítik a magánszemélyeket ----

A német Capital.de utal arra, hogy a fejlett országokban igen alacsonyak a banki kamatok és a kötvényhozamok, így a megtakarítók alternatívák után kutatnak, ez is hozzájárul a crowd funding sikeréhez. A német tíz éves államkötvények hozama például 1,5 százalék körül van – ráadásul adózás előtt –, miközben az infláció legutóbb évi 2,1 százalék volt.

Magánszemélyek hitelminősítéssel

Aki magas hozamot szeretne, annak igencsak alacsony bonitású, például BBB– minősítésű kockázatos vállalati kötvényekhez kell nyúlnia. Ezzel pedig már a crowd funding is versenyképes, ahol egyfajta piactéren találkoznak a hitelnyújtásra kész megtakarítók és a hitelfelvevők. A nagy kérdés persze itt is az, hogy a felvett hiteleket visszafizetik-e.

|

| Olcsó aknamentesítő készülék prototípusa (kickstarter.com) |

A Capital.de a Németországban működő cégekről azt írja, hogy hitelképességi kategóriába sorolják be a hitelfelvevőket, és a kölcsönök kamata ezektől a kategóriáktól függ. Előny, hogy nem kell a magas banki jutalékokat, kölcsönöket kifizetni a feleknek, a kamat szinte egésze a hitelnyújtó kockázatát fedezi méltányos módon.

Figyelmeztetéstől az inkasszóig

Ezek az internetes hitelközvetítők azért szintén szívükön viselik a hitelnyújtók sorsát, igyekeznek a nemfizetés lehetőségét alacsonyra szorítani. Ez automatikus emlékeztető mechanizmusoktól kezdve inkasszók benyújtásáig terjed. A finn érdekeltségű Fixuránál kezeseket is lehet hozni, az Auxmoney-nál pedig az adósok gépjárművüket kínálhatják fel plusz biztosítékként. Ami nagy kedveltségnek örvendő megoldás, ezzel ugyanis sokat javul a bonitás és csökken a kamat.---- Havi húsz százalék plusz ----

A hitelnyújtók nemcsak egyszerűen és kényelmesen lapozgathatnak, kereshetnek a hitelnyújtók között, hanem összeállíthatnak egy befektetéscsomagot is: Megoszthatják a pénzüket többféle, egészen sok hitelfelvevő között különböző kritériumok, mint bonitás szerint. Így a kockázatuk is szélesen megoszlik, hiszen rendszerint nem megy minden hitelfelvevő egyszerre csődbe, ahogy a bankoknál sem. Annyira automatizált a rendszer, hogy a kamatokat is azonnal újra be lehet vele fektetni a megadott feltételek szerint.

Havi húsz százalék növekedés – hitelvolumenben

Az Auxmoney 40 millió euró, a Fixura nyolcmillió eurónyi hitelkihelyezéssel rendelkezik a lap szerint, ami még nem sok, de havonta 10-20 százalékkal is növekszik. Az Auxmoney folyamatosan vezeti statisztikáit, ezek szerint három hónappal ezelőttig csak három százalék volt a bedőlt kölcsönök aránya. Szolgáltatásaiért általában hitelenként kér pénzt, fix 10-20 eurót a kölcsönfelvevőktől.

Magyaroknak is megy?

A Fixura évi 10,6 százalékos nettó hozamot mutat ki, ami azonban az összes befektető átlagos nettó hozama volt 2010 júliusa és 2012 júliusa között. (Az ügyfél figyelmét itt felhívják, hogy az adókat magának kell bevallania és befizetnie.) A legkockázatosabb besorolású hitelek nominális hozama évi 25 százalék volt euróban.

Az Auxmoney szerint bárki befektethet náluk, akinek német bankban van számlája és érvényes hitelkártyával rendelkezik. Hitelfelvételhez már németországi lakhely is kell. Hogy a magyarországi jogszabályoknak megfelel-e az ilyen befektetés, az azonban kérdéses. A hitelre várók között találtunk viszont magyarországi vonatkozású művészeti projekteket a kickstarter.com amerikai oldalon.

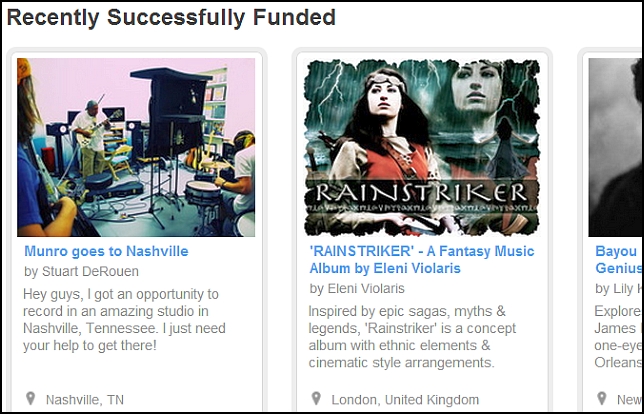

|

| Finanszírozott projektek(kickstarter.com) |

Elindult a kereskedés a bankközi devizapiacon.

Elindult a kereskedés a bankközi devizapiacon.