1. Nincs deviza a devizahitel mögött?

A devizaalapú hitelek előnye az volt, hogy a magas magyarországi alapkamat miatt a forinthiteleknél olcsóbbak voltak - magyarán alacsonyabb kamat mellett lehetett igénybe venni őket. Persze az ügyfelek forintot akartak kapni, és törleszteni is forintban tudtak - ez azonban mégsem jelenti azt, hogy nem volt deviza a hitel mögött.

A bankrendszer egyik alapkövetelménye a banki mérleg egyensúlya, ennek alapján a devizaeszközök és devizaforrások között csak nagyon kis különbség lehet. Ez persze nem azt jelenti, hogy a bank páncéltermében bent kell lennie annyi svájci franknak vagy japán jennek, amennyit hitelként kihelyezett. A deviza forrása lehet ugyanis lakossági devizabetét vagy bankközi devizaforrás, a devizahitelezés felfutása után pedig a bankok jórészt devizacsere-ügyletekkel biztosították mérlegükben a deviza-egyensúlyt.

Az tény, hogy egy hitel folyósítását a jogszabályok szerint sem kellett azonos mennyiségű deviza beszerzésének megelőznie. A devizaforrást ugyanis a bankok nem az egyes ügyletekre leosztva szerzik be, az állományt a teljes banki portfólió vonatkozásában kezelik. A Pénzügyi Békéltető Testület szerint „a pénzügyi szolgáltatók egységes vagyontömeget kezelnek és nem külön-külön az egyes ügyfelek kölcsöneit. A kölcsönök refinanszírozása nem egyedileg történik, hanem portfólió-szintű, azaz egy konkrét szerződés mögé nem lehet egy konkrét refinanszírozási szerződést helyezni.”

Az, hogy a - forinthoz képest - olcsó devizahitelek mögött ne állna deviza-forrás, nem is életszerű. Ha magas kamatú, drága forinthitelből finanszíroznának devizahiteleket, az erősen ráfizetéses lenne - márpedig a bankok profitot akarnak termelni, amit egy ilyen konstrukció finoman szólva sem segítene.

2. A bankok hárították át az árfolyamkockázatot?

Az árfolyamkockázat abból adódik, hogy az ügyfél fizetése más devizában van, mint amiben a hitelt felvette. A Bankszövetség szerint a válság előtt senki sem számított 10-20 százalékosnál nagyobb árfolyam kilengésekre; a deviza alapú hitelszerződések többségének a megkötése idején (2005-2008 között) a forint későbbi árfolyamromlásának a bekövetkezése a bankok számára sem volt előrelátható, így a szerződéskötéskor rendelkezésre álló információk alapján a devizahitel feltételei kölcsönösen előnyöseknek mutatkoztak mindkét fél (a bankok és az ügyfeleik) számára is.

Több bírósági döntés is kimondta, hogy az árfolyam lehetséges változásának becslése a hitelszerződésnek nem tartalmi eleme, így erre alapozva a szerződések nem támadhatók. A jogi szempontokon túl azt sem árt figyelmen kívül hagyni: az árfolyamváltozásnak a hitelek fennállásának teljes időtartamára, akár 20-30 évre vonatkozó becslése közgazdaságilag nem is lehet reális elvárás.

Az adósok ráadásul nemcsak a kedvezőtlen árfolyamváltozás terheit viselték, hanem a forint erősödéséből származó előnyöket is élvezték. Tény, hogy a válság bekövetkezéséig számos esetben erősödött a forint a devizákhoz képest, így gyakran előfordult, hogy forintban kevesebb törlesztést kellett az adósnak fizetnie - vajon hány per folyna ma a bankok ellen, ha egy svájci frank 130 forintba kerülne?

A bankok az árfolyamkockázatra a törvényi szabályoknak megfelelően mindig felhívták a figyelmet, amit az ügyfelek által aláírt kockázatfeltáró nyilatkozatok igazolnak. Az árfolyamkockázatok kivédésére egyes bankok pedig árfolyam-garanciát is kínáltak, ám ezt meglehetősen kevesen vették igénybe - ez persze érthető, hiszen a plusz költség miatt a devizahitelek sokat veszítettek volna vonzerejükből.

3. A bankok nyernek azon, hogy a magasabb a törlesztőrészlet?

A devizaalapú hitelt nyújtó intézmények működését a hitelekhez kapcsolódóan a devizaárfolyam változása közvetlenül nem befolyásolja. A bankok a forint devizára váltását mindig a napi árfolyamon végzik, ahogy a devizát is napi áron vásárolják.

A bankok persze messze nincsenek kitéve olyan árfolyamkockázatnak, mint az ügyfelek, épp a korábban említett devizamérleg-egyensúly miatt. Mégsem mindegy nekik, hogyan tudnak fizetni az ügyfelek: ha több a nem teljesítő (vagy bedőlt) hitel, a hitelezési kockázat növekedésével a bankok helyzete is kockázatosabb, kevésbé stabil.

Az a devizakockázat tehát, amit az ügyfelek az alacsony kamatok érdekében vállaltak, a forint árfolyamának romlása esetén a bankoknál megnövekedett hitelkockázatként jelentkezik. A devizaárfolyamot pedig nem a bankok alakítják, az számukra is egy külső piaci körülmény, alapvetően két ország gazdasági teljesítményének eltérő piaci megítélését tükrözi.

4. Mindig akkor gyengül a forint, amikor törleszteni kell?

Gyakran hallani, hogy pont akkor gyengül a forint, amikor a törlesztőrészleteket fizetni kell, de valóban így van? Ez több szempontból is tévhit: először is ez törvényellenes, másodszor ha így lenne, a spekulánsok kihasználnák, ami mellesleg ki is egyenlítené az árkülönbséget. A harmadik (mindent megdöntő) érv pedig az, hogy ez egyszerűen nem igaz.

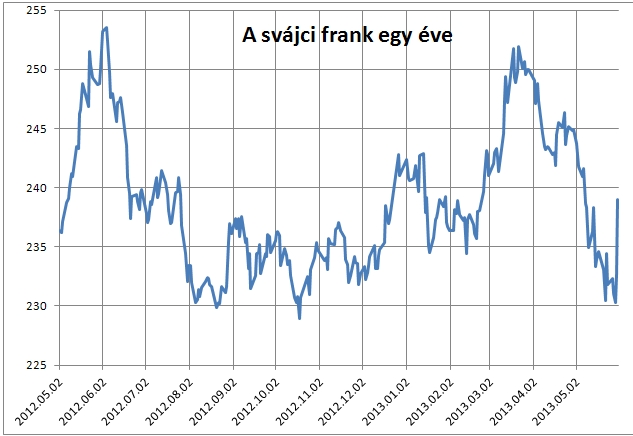

Legjobban grafikonon ábrázolva láthatjuk ezt. Például a svájci frank forintárfolyama az utóbbi bő egy évben, 2012. május elejétől 2013. május végéig teljesen összevissza mozgott hónapról hónapra. Tavaly májusban végig felfelé ment, júniusban lefelé, júliusban inkább stagnált és a hó végén leesett.

Ezután több hónapig 1-2 hetente fel-le ugrált, majd decemberben fel, januárban le, februárban és márciusban fel, áprilisban és májusban le, hogy a hó végén mégis hirtelen felmenjen. A hónapokon belül hol a hó végén, hol a hó elején, hol pedig a hó közepén volt a legerősebb, hasonló arányban. Aligha lehet ebben rendszert találni. (A devizapiac és árfolyamváltozás szezonalitását megcáfoló további érveket korábbi cikkünkben talál.)

5. Az ügyfélnek csak jó lehet, ha a bíróság semmissé nyilvánítja a szerződést?

A devizakölcsön-szerződések több bírósági ítélet szerint is megfeleltek a szerződéskötéskor hatályos jogszabályi előírásoknak, nem minősülnek hibás terméknek. Így a szerződések nehezen támadhatók bíróságon, egy-egy ponton lehet esetleg kifogásokat találni. Ezekkel akár a szerződés egészének semmisségét is ki lehet mondatni a bírósággal, ha az adott rész nélkül az egész szerződés teljesíthetetlenné válik. Ennek azonban megvannak a veszélyei.

Nagy hátrányt jelenthet az adósoknak a szerződés semmissége, előfordulhat ugyanis ilyenkor, hogy az eredeti állapotot kell visszaállítani - ami azt jelenti, hogy az adósnak egy összegben és azonnal kell visszafizetnie a tőkét és a kamatokat. Ez pedig komoly sok esetben komoly egyszeri terhet jelenthet. Erről részletesen korábbi cikkünkben olvashat.

Pénzzel és szimbolikus győzelemmel távozhat a pástról a magyar kormányfő.

Pénzzel és szimbolikus győzelemmel távozhat a pástról a magyar kormányfő.