Hosszú Zsuzsanna, a Magyar Nemzeti Bank szakértőjének szakmai cikkét publikáljuk a Privátbankár.hu-n.

Minden áru vagy szolgáltatáspiac egyik legfontosabb tulajdonsága a szereplők közötti verseny intenzitása, a résztvevők piaci erejének nagysága. A piaci erő leegyszerűsítve azt jelenti, hogy mekkora az adott szereplő érdekérvényesítő képessége. A piaci erő értelmezését elméleti és gyakorlati szempontból is a két szélsőséges esettel érdemes kezdeni: a tökéletes versennyel és a monopóliummal. Tökéletes verseny esetén a lehető legalacsonyabb áron kínálják a vállalatok a termékeiket, azaz egy termék ára megegyezik az előállításához szükséges plusz költséggel. Így a vállalatok nem termelnek profitot, a vevők viszont alacsony áron juthatnak a termékekhez. Ha a piacon egyetlen szereplő kínálja a terméket, azt a vállalatot monopóliumnak hívjuk. Mivel egyedüli szereplő, általában magas haszonnal határozhatja meg a termékei árát, így nagy profitra tehet szert, ezzel párhuzamosan a fogyasztók jóléte kisebb. A legtöbb esetben egy termék piaca a két elméleti, szélsőséges lehetőség között helyezkedik el. Szabályozói szemszögből mind a két szélsőséghez közeli állapot kerülendő és beavatkozásra adhat okot.

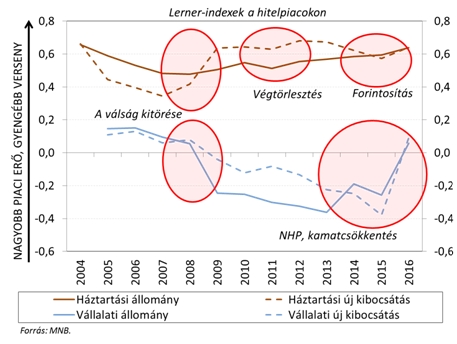

Az eddig felvázolt fogalmakat banki termékekre és bankokra is alkalmazni lehet. Pénzügyi stabilitási szempontból kiemelt jelentőségű a hitelpiacokra jellemző verseny intenzitásának mérése. Ha kellően intenzív a verseny, akkor a hitelfelvevő háztartások és vállalatok alacsonyabb hitelkamatokkal szembesülnek, ami magasabb gazdasági növekedéshez vezethet. Ugyanakkor, a túlzott kockázatvállalás és verseny a bankrendszer instabilitását okozhatja, amely viszont visszaveti a GDP növekedését. A verseny mérésének több lehetséges módja van, az egyik legelterjedtebb eljárás a Lerner-index kiszámítása, amely azt mutatja meg, hogy a termék árából mekkora rész a „tiszta profit”, amit nem emésztenek fel a termék előállításának költségei. Ha a piacot például tökéletes verseny jellemzi, a Lerner-index értéke nulla, és minél nagyobb a vállalatok piaci ereje, a mutató annál magasabb értéket vesz fel. Az index negatív értéke viszont túlzott versenyre és veszteséges bankokra utal.

Az indexet külön kiszámítottuk Magyarországon első alkalommal a vállalati, illetve a háztartási hitelpiacra, és az állományi, valamint az új kibocsátású hitelekre egyaránt. Árnak a háztartási hiteleknél a THM-et (teljes hiteldíj-mutató), vállalati hiteleknél a kamatot tekintettük, míg a határköltséghez becsültünk egy, a legjobb nemzetközi gyakorlatot követő költségfüggvényt a 12 legnagyobb bank adatai alapján (A módszertanról részletesebb leírást tartalmaz a 2017 májusi Pénzügyi Stabilitási Jelentés). Költségek tekintetében négy félét vettünk figyelembe: a személyi ráfordításokat, a tárgyi eszközök költségét és amortizációját, a pénzügyi források (például betétek után fizetett kamatok) költségét és a hitelezési veszteségeket. Így becslésünkből minden bankra megkaptuk, mekkora az ereje, majd a piaci Lerner-indexet az egyes bankok egyedi Lerner-indexeinek háztartási, illetve vállalati hitelállománnyal súlyozott átlagaként számítottuk.

A vállalati hitelpiacon mind az állomány, mind az új kibocsátású hitelek esetén nagyon erős versenyt jelez a mutató a teljes megfigyelt időszakban, hiszen végig nulla közeli vagy alatti értéket kaptunk. Ezzel szemben a háztartási hitelek piacán kimondottan magas értékeket vesz fel a Lerner-index, azaz gyenge verseny és jelentős piaci erő jellemzi a bankokat. Az állományihoz képest az új kibocsátású hiteleknél jellemzően gyorsabb és nagyobb változásokat mutat az index, amely döntően azzal magyarázható, hogy előbbiek kamatozása könnyen és gyorsan megváltoztatható.

A vállalati hiteleknél a válság előtt a Lerner-index alacsony pozitív értéket vett fel, ami erős versenyre utal. Az állomány és az új hitelek mutatója szintben és változásban is nagyon hasonló képet mutat. A válság kitörésével a kedvezőtlen gazdasági helyzet (GDP visszaesése, emelkedő alapkamat és munkanélküliség, vállalati csődök) eredményeképpen a forrásköltségek és a hitelezési veszteségek jelentősen megemelkedtek. Mivel a vállalati kamatok általában változó kamatozású hitelek voltak – azaz egy referenciakamathoz volt kötve a kamat mértéke és az e fölötti felár fix volt – a bankok az emelkedő költségeket nem tudták érvényesíteni a kamatokban, és az index értéke negatív tartományba került. Eszerint egyes bankok nem jól árazták be várható költségeiket, túlzott versenyt vállaltak.

Az állományi és az új kihelyezésekhez tartozó mutató 2009 után elvált egymástól, mivel egyrészt az új hitelek kamatfelárait a bankok tudták emelni, míg a meglévő hiteleknél erre nem volt lehetőségük, másrészt a válságra adott válaszul a legjobb ügyfelek megtartására törekedtek ebben az időszakban, akár a költségeiket sem fedező kamatajánlatokkal. A hitelfolyósításon kívül a bank számos egyéb úton is bevételhez juthatott e vállalatoktól: pénzforgalmi szolgáltatásokat nyújthatott, illetve befektetési ügyleteket köthetett a vállalat számára jutalékért. Így összességében a banknak megérhette a határköltség alatt áraznia az egyes hiteleket annak érdekében, hogy az ügyfél ne pártoljon át másik bankhoz.

Fordulatot az indexek alakulásában 2013-tól figyelhetünk meg, mivel ekkor egyrészt az élénkülő gazdasági növekedés hatására csökkentek a hitelezési kockázatok, másrészt a kamatcsökkentési ciklus és az NHP (az MNB Növekedési Hitelprogramja, amely során az MNB kamatmentesen nyújtott forrást a bankoknak, cserébe ezeket a forrásokat kis- és középvállalatokhoz helyezték ki a bankok alacsony kamatláb mellett) eredményeként jelentősen mérséklődtek a bankok forrásköltségei. Az index emelkedéséhez összetételhatás is hozzájárult: az utóbbi években – az NHP-tól nem függetlenül – átrendeződött a vállalati hitelezés szerkezete a kisebb méretű és kisebb piaci erőt képviselő vállalatok irányába, miközben az erős alkupozícióban lévő nagyvállalatok növekvő aránya külföldről vont be közvetlenül forrást. A nagyobb piaci erővel rendelkező nagyvállalatok kiesése a keresleti oldalról pedig a bankok mért piaci erejét javította. Mindezek következtében 2016-ban mindkét Lerner-index újra pozitív értéket vett fel, ami arra utaló jel, hogy a bankrendszer a vállalati hitelpiacon kezdi visszanyerni nyereségtermelő-képességét. Ebben azonban jelentős szerepet játszhatott a historikusan alacsony értékvesztés, amely a jövőben a hitelezési veszteségek hatására újra emelkedni fog. Mindazonáltal ettől függetlenül is a vállalati hitelpiac további normalizálódására lehet számítani.

A háztartási hitelpiacon 2004-től kezdődően 2008-ig, a devizahitelezés felfutásával egyre intenzívebbé váló verseny volt megfigyelhető. Ez a verseny azonban nem csak a csökkenő kamatfelárakban, hanem a növekvő kockázatvállalási hajlandóságban is jelentkezett. Azaz a bankok egyre kockázatosabb ügyfélkört hiteleztek, miközben a feláraik kis mértékben csökkentek. A válság kitörése után azonban az új hiteleknél szinte azonnal, az állománynál pedig fokozatosan visszaemelkedett az index a 2004-es szintre. A vállalati hitelpiaccal szemben a háztartások esetében erre azért volt lehetőség, mert a hitelállomány nagy része változtatható kamatozású hitelekből állt, azaz a bankok emelhették a kamatokat a pénzpiaci kamatlábaktól függetlenül (ennek következtében az adósok törlesztőrészlete az árfolyam gyengülésén felül a kamatok emelése miatt is növekedett).

Kisebb hatást gyakorolt az indexre (elsősorban az új hiteleknél) a végtörlesztés, amikor csökkent a bankok hitelkínálata és megnövekedtek a hitelkamatok (a végtörlesztés során az adósoknak lehetőségük nyílt devizahiteleiket kedvezményes árfolyamon megtakarításaikból vagy forinthitelből végtörleszteni, utóbbira abban az esetben, ha egy bank hajlandó volt nekik forinthitelt biztosítani). Az index szerint a bankok rendszerszinten csak magas felárak mellett nyújtottak ilyen céllal forinthiteleket. 2015-ben a forintosítás és elszámolás csökkentette ugyan a bankok kamatbevételeit (a bankoknak ekkor szinte az összes lakossági hitel esetén vissza kellett állítaniuk a szerződéskötéskor érvényes kamatlábat), azonban ennek hatását ellensúlyozta, hogy a költségoldali tételek (forrásköltségek és a hitelezési veszteségek) is csökkentek 2015-ben és 2016-ban. A két hatás eredőjeként így az állományi index emelkedése nem torpant meg és az utolsó évben az új szerződésekre vonatkozó index is ismét emelkedést mutatott. Összességében tehát 2016-ban is magas piaci erővel rendelkeztek a bankok a háztartási hitelpiacon.

Milyen okokra vezethető vissza a két piac között megfigyelhető eltérés a változó és változtatható kamatozásból adódó különbségen kívül? (A kérdést részletesen tárgyalja Aczél és szerzőtársai 2016-os tanulmánya.) Először is, a vállalati hitelpiacon az átlagos ügyfélméret nagyobb, mint a háztartási hitelpiacon, így érdekérvényesítő-képességben is jobbak a vállalati ügyfelek pozíciói. Másodszor, a háztartási hitelpiac működtetése több bankfiókot igényel, mivel a háztartási ügyfelek kevésbé koncentráltan helyezkednek el, mint a vállalatok. Így magasabbak a belépési korlátok, az újonnan belépő bankoknak nehezebb és drágább a kellő számú ügyfél elérése. Ez pedig a háztartási hitelezésben országosan aktív bankok korlátozottabb számát, illetve ügyféloldalról kevesebb választási lehetőséget eredményez. Harmadrészt, a kevésbé tudatos fogyasztói viselkedés is gyengíti a versenyt. A vállalatok általában időt és energiát áldoznak arra, hogy megkeressék a piacon a legjobb ajánlatot. Ezzel szemben a háztartási fogyasztók tipikusan a számlavezető bankjuknál veszik fel a hiteleket, vagy csak egy-két bank ajánlatát hasonlítják össze. Ez a viselkedés a már kialakult piaci erők bebetonozásához vezet, és szintén nehezíti a piacra belépni kívánó bankok helyzetét.

A három felsorolt ok közül a második kettő esetében várható és szükséges javulás. Belépési korlátok tekintetében a digitalizáció segítheti a versenyezni kívánó bankokat: amennyiben a banki szolgáltatások jelentős része elektronikusan is elérhető lesz, a földrajzi korlátok kevésbé jelentenek majd problémát. A tudatosabb fogyasztói viselkedés hatására pedig az alacsonyabb kamatajánlattal élő bankok kerülhetnek versenyelőnybe, amely ösztönzőleg hatna az egész szektorra és az erősebb verseny felé tolná el a háztartási hitelpiacot.

Szerintük teljesen el tudnák látni Magyarországot.

Szerintük teljesen el tudnák látni Magyarországot.