Nincs ma markáns irány az európai tőzsdéken, a német index 0,4 százalékos pluszban van, a francia 0,3 százalékkal süllyed, a londoni stagnál. Az amerikai határidős indexek minimális esést mutatnak. Mától egy hétig zárva lesznek a kínai piacok a holdújév körüli ünnepségsorozat miatt.

A BUX index az európai átlagnál sokkal jobban emelkedik, 1,4 százalékkal. Egyébként Varsó is felülteljesítő, egy százalék körüli plusszal. Itthon a Richter 2,1, az OTP 1,7, a Mol 0,6, a Telekom 0,1 százalékos emelkedést ért el eddig. Vesztes a Rába 5,8 és a CIG Pannónia 2,2 százalékos eséssel. A forint kissé gyengült, 357,10 az euró ára. Az olaj emelkedése megállt, ma 0,7 százalékkal süllyed.

További és frissebb árfolyamok, grafikonok itt láthatók

A dollár alig változott, annak ellenére, hogy tegnap jegybankárok beszéltek. Az inflációs veszélyt az EKB és a Fed is alacsonynak ítéli meg, de mintha a piacok nem hinnének nekik. Erre utal az is, hogy alig mozog az arany ára. Igaz, a kötvényhozamok viszont süllyedtek valamelyest. A tegnap közzétett januári dollárinfláció 1,4 százalék volt éves szinten, változatlan decemberhez képest.

Powell és Lagarde is beszélt

Nem tartanak az inflációtól a jegybankárok, és egyelőre nem tervez változtatni a Fed politikáján az Erste Befektetési Zrt. kommentárja szerint.

Tegnap Christine Lagarde EKB-, és Jerome Powell Fed-elnök nagyon hasonló üzenetet fogalmazott meg. Mindketten úgy látják, hogy az infláció tartósan elmaradhat a jegybank céljától. Az eddigi inflációs nyomást átmenetinek tekintik. Ez fontos üzenet a piacoknak, ahol két fő kockázat van. Az egyik az oltások beadásának sebessége, a normalizálódás időpontja. A másik pedig az inflációs félelem volt, mert a pénzromlás megugrására a jegybankoknak szigorítással kéne reagálniuk, amivel a részvénypiacok fő hajtóerejét, a likviditást fognák vissza.

Németország hosszabbít, szövetkezik a Volkswagen

A szerény optimizmust Európában gyorsjelentésekkel és vállalati hírekkel magyarázzák. Több bank jelentett, mint a Credit Agricole, a Commerzbank, a UniCredit. A Volkswagen azért emelkedik, mert bejelentették, hogy a Microsofttal társul az önvezető autók technológiájának fejlesztésére. Nagyot esett viszont a Tesla tegnap, több mint öt százalékkal.

Németországban március 7-éig hosszabbították meg a mozgási korlátozásokat a tegnapi kormányzati és tartományi tárgyalásokon. Az iskolákba azonban hamarabb visszatérhetnek a tanulók, és könnyítettek a fodrászok helyzetén is.

Jó hír az olajról, rossz hír a benzinről?

A nyersolaj ára egymást követő nyolc napon összesen kilenc százalékkal emelkedett szerdáig, amikor az amerikai kormány újabb készletcsökkenésről számolt be – írta az Investing.com. A benzinkészletek viszont alaposan megnőttek, ami “az olajkomplexum egyetlen gyenge láncszeme” a cikk szerint.

A nyersolajkészletek 6,64 millió hordóval csökkentek a múlt héten, miközben az elemzők 985 ezer hordós emelkedést vártak – közölte az EIA hivatal. A benzinkészletek 4,259 millió hordóval emelkedtek, a várakozás csak 1,81 millió hordós plusz volt. Az árstruktúra alaposabb vizsgálata alapján most nincs értelme a nyersolaj tárolásának. (A távolabbi határidős árak alacsonyabbak, mint a közeliek.) Tehát mit csinálnak a szereplők? Inkább benzint gyártanak. Remélik, hogy a melegebb hónapokban, a vírusfélelmek csökkenésével az emberek többet fognak vezetni.

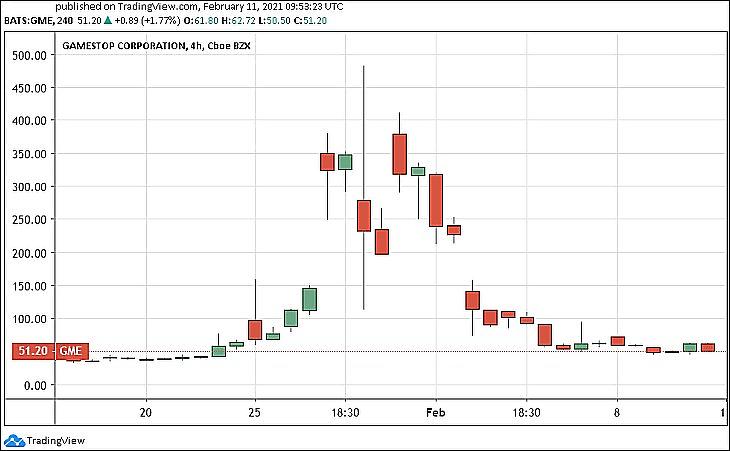

A kisbefektetőkre omlott a jégre épített GameStop-piramis

A GameStop napokig csak zuhant, tegnap már alig volt feljebb, mint a botrány kipattanása, avagy a vételi roham előtt (lásd a grafikont). Amint a Hold Alapkezelő múlt heti podcast-ja (hangfelvétele) megelőlegezte, a kisbefektetőkre ráomlott a maguk felépítette piramisjáték, és sokan közülük nagy veszteségeket értek el. Néhány további gondolat:

- Az intézményi befektetők között is volt olyan, aki a vevői oldalon állt, mert időben megneszelte, mi készül, és így nagyot nyerhetett az üzleten.

- A WallStreetBets fórumon hónapokon keresztül készítették elő az akciót, egyes hedge fundok mégis benne maradtak a hatalmas short pozíciókban. Nagyon hülyék voltak.

- Csak kevesen nyertek ezen igazán sokat. Mindkét oldalon voltak nagyon okosak és nagyon buták.

- A Robinhood nem rosszindulatból függesztette fel a kereskedést az érintett részvényekkel, hanem azért, mert a kisbefektetők vételi opcióinak fedezeti követelményeit neki kellett kipótolnia. Így mintegy hatmilliárd dollárt kellett betolnia tartalékként. Hatalmas tőkeemelésre is rákényszerült.

- Hasonló volt ez, mint a svájci frank elengedése volt 2015-ben, amikor a veszteségek és tőkepótlási követelmények miatt több brókercég csődbe is ment.

- Hja, jégre épített piramist nem szívesen finanszíroznak a brókercégek, bankok.

Ray Dalio a társadalmi egyenlőtlenséget hibáztatja

Az egyik híres hedge fund-menedzser, Ray Dalio nem a befektetések szemszögéből nézve aggódik. Úgy véli, a GameStop-jelenség a tőkepiacon túlmutató, sokkal nagyobb problémát jelez.

Most a legnagyobb a vagyoni különbség, az értékrendbeli különbség, a politikai szakadék a társadalomban azóta, hogy a statisztikákat a 19. század elején vezetni kezdték. Olyan a klíma jelenleg, hogy halomra akarjuk ölni egymást. Ezért a kapitalizmust gyorsan meg kell reformálni, hogy minél több embert magával vihessen, különben polgárháború előtt állunk – mondta Ray Dalio.

Melyik cégóriás fog legközelebb bitcoint vásárolni?

Ned Segal, a Twitter pénzügyi igazgatója arról beszélt, hogy a Twitter pénzeszközeinek egy részét talán bitcoinba is fektethetnék. Egy CNBC-interjú során felvetette, hogy az alkalmazottakat és az üzleti partnereket bitcoinban is fizethetnék.

Amikor néhány napja a Tesla 1,5 milliárd dolláros bitcoin-vásárlása kiderült, sokan abban reménykedtek, hogy más vállalatok is követni fogják. Később azonban józanabb hangok kerültek túlsúlyba, amelyek szerint a vállalatok portfóliójába nem illik egy ilyen kockázatos, volatilis (hevesen ingadozó árfolyamú) befektetés. A legtöbb cég szabad eszközeit inkább likvid eszközökben, alacsony kockázatú betétekben vagy kötvényekben tartja, még akkor is, ha így hozama alacsony marad. Nem céljuk a spekuláció. Most azonban a vállalatok pénzügyesei is attól tartanak, hogy a pénznyomtatás miatt a szabad tőkéjük reálértéke csökkenni fog.

A Cryptoslate oldal a Twitteren kívül az Apple és az Oracle cégóriásokat említi, mint amelyek több tízmilliárd dolláros szabad pénzeszközeik egy részét bitcoinba fektethetik. A Oracle főnöke, Larry Ellison a Tesla igazgatóságában is ott ül. De ezek inkább csak pletykáknak tűnnek.

Nő a kriptodeviza-ágazat lobbiereje?

Jack Dorsey, a Twitter vezérigazgatója egymillió dollárt ajánlott fel a blokklánc-agytrösztnek nevezett Coin Center szervezet számára. A Grayscale is egymillió dollárt adott ugyanennek a múlt hónapban, a Kraken kriptodeviza- tőzsde 100 ezer dollárt ajánlott fel, megtoldva korábbi három millió dolláros adományát. (A Square, a Dorsey által alapított, fizetési megoldásokat fejlesztő társaság egyébként korábban 50 millió dollárt fektetett bitcoinba.)

A Coin Center munkáját sokan létfontosságúnak tartják a kriptodeviza-ökoszisztéma jövője szempontjából. A csoport a tisztességes amerikai kormányzati politikát szorgalmazza a kriptoágazattal szemben. Megnyilvánult már olyan kérdésekben, mint a stablecoin szabályozás és a pénztárca követési szabályok – írta a Cryptobriefing.com. (Stablecoin: dollárhoz, euróhoz kötött, vagy piaci beavatkozással szabályozott értékű kriptoedviza.)

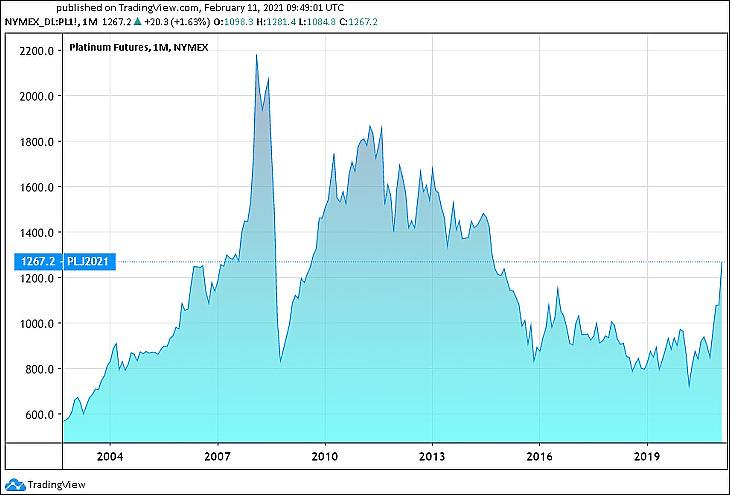

Mi hajtja a platinát? Hat éves csúcson van az ára

Várhatóan néhány hónap múlva beinduló gazdasági növekedés, újabb költségvetési ösztönzőcsomagok, gyengülő dollár, növekvő inflációs várakozások, negatív reálkamat – ez egy olyan kombináció, ami több árupiaci termék árfolyamát magasra hajthatja. Igaz ez a platinára is, amelynek ára ráadásul évekig lefelé tartott vagy stagnált (800-1000 dollár körül). De az utóbbi napokban hat éve nem látott csúcsra ért. Tegnap öt százalékkal, ma újabb két százalékkal ment fel, és már az 1270 dollárt ostromolja.

A gyenge munkaerőpiac megakadályozza az USA-t abban, hogy felhagyjon a hatalmas ösztönző programokkal. A Fed-et pedig abban, hogy csökkentse kötvényvásárlásait. Mindez az infláció gyorsulásával fenyeget. Az inflációs várakozások mostanra hét év óta a legmagasabbak, de ez a Fed-et még nem aggasztja. Ezt a Fed több vezetője megerősítette a héten – írta az Investing.com.

A platina árát azonban főleg az hajtja, hogy a befektetők várakozásai szerint az elektromos autók alkatrészeinek gyártásában is fontos szerepe lesz, ami növeli az ipari keresletet – tették hozzá. A világ legnagyobb platina-termelői közül egyébként tőzsdén van az Anglo American konszern (és leányvállalata, az Anglo American Platinum is), valamint a dél-afrikai Impala Platinum.

Paradox áremelkedés az uránszektorban

Jó lett a piacvezető uránbányász cég, a kanadai Cameco gyorsjelentése, az elemzői várakozásokat bőven meghaladta az eredmény. A részvény New Yorkban 8,6 százalékkal ugrott meg. Az uránbányák már hetek óta menetelnek, hat éves csúcson járnak. Ennek egyik fő oka lehet a Biden-kormányzat pozitív hozzáállása az atomenergiához.

De paradox módon az is, hogy a hatalmas kanadai Cigar Lake bánya a járvány miatt egyelőre zárva marad – írta a ZeroHedge. Ez csökkenti a kínálatot és növeli az uránérc árát.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Lengyelországban januárhoz hasonlóan februárban is 2,1 százalék volt az éves infláció.

Lengyelországban januárhoz hasonlóan februárban is 2,1 százalék volt az éves infláció.