Kedvező időszak ez a befektetési szektor számára, a vonzó kamatkörnyezet és a pénzügyi megtakarítások magasabb szintje jó körülményeket teremt. A befektetőknek segít, hogy “kiéljék befektetési vágyaikat” – mondta Szécsényi Bálint, az Equilor Befektetési Zrt. elnök-vezérigazgatója a cég keddi sajtóreggelijén.

Jók az eredmények és magas a forgalom a bankrendszerben és a befektetési szektorban egyaránt. Nem voltak olyan nagy esések, nagy sokkok mostanában, amelyek megzavarták volna a piacok működését.

Külföldre tereli a megtakarításokat az adó

Nagyon károsnak tartja viszont az elnök-vezérigazgató a megemelt tranzakciós illetéket. Ez nagy bizalmatlanságot okoz a befektetők körében, kérdéseket vet fel, hogy érdemes-e Magyarországon befektetni. Eközben nem biztos, hogy hozza a várt bevételeket.

A külföldi szolgáltatók, fióktelepek kerülnek általa előnybe, a hazai szolgáltatók pedig hátrányba, összességében így nagy mértékben piactorzító hatású. Ez a hazai befektetések külföldre áramlását eredményezheti.

Szeptembertől az Equilor Bécset, Bukarestet, Zágrábot és Ljubljanát is bekötötte a kereskedési rendszerébe, ezzel a teljes közép- és kelet-európai régiót lefedi a szolgáltatásaival – hangzott el.

Az év nagy eseménye közeleg

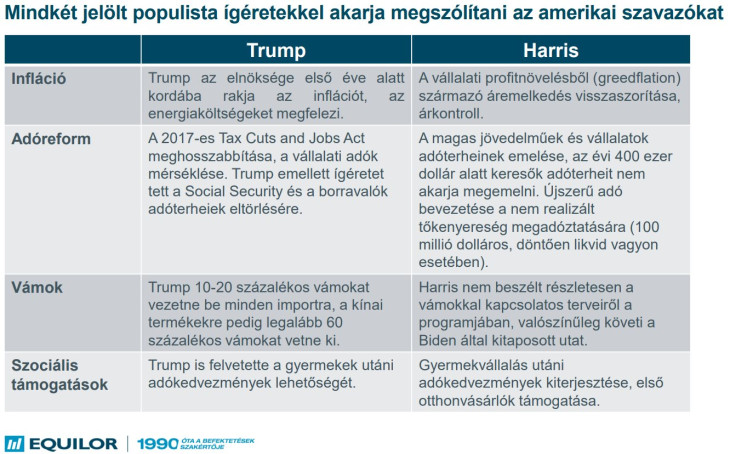

Hogyan hat majd az amerikai elnökválasztás, a közeljövő legfontosabb eseménye a tőkepiacokra? – tette fel a kérdést Muhi Gergely vezető elemző. Az idei választás különlegességét az adja, hogy a felmérések szerint soha nem volt még ilyen szoros a verseny a két jelölt között. Példátlan, hogy öt százalékpontnál is kisebb különbséget mérjenek, amióta Kamala Harris belépett a versenybe.

A választási rendszer miatt minél több elektor szavazatát kell megszerezni. A mérleg nyelve idén hét “csatatér-állam” lesz, ezekben szintén nagyon kicsi a különbség a jelöltek között. Ám a prognózisok alapján a Képviselőházban és a Szenátusban is republikánus többség alakulthat ki.

Mit ígérnek a jelöltek választóik számára?

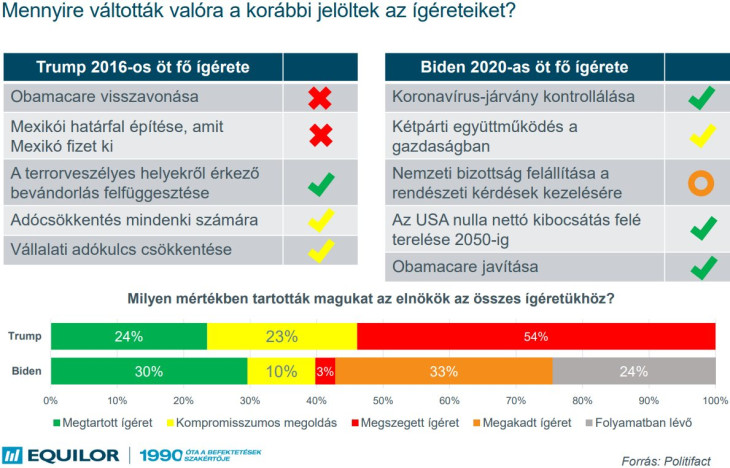

Trump programja 4500, Harrisé 1400 milliárd dolláros hiányt okozna az amerikai költségvetésben a következő tíz évben. Az idei hiány 1200 milliárd dollár. Ez tehát egyáltalán nem tűnik fenntartható pályának, a legtöbb elemző szerint a deficitet jelentősen csökkentei kell. De az utóbbi két választás után a jelöltek ígéretei inkább nem teljesültek, mintsem teljesültek volna.

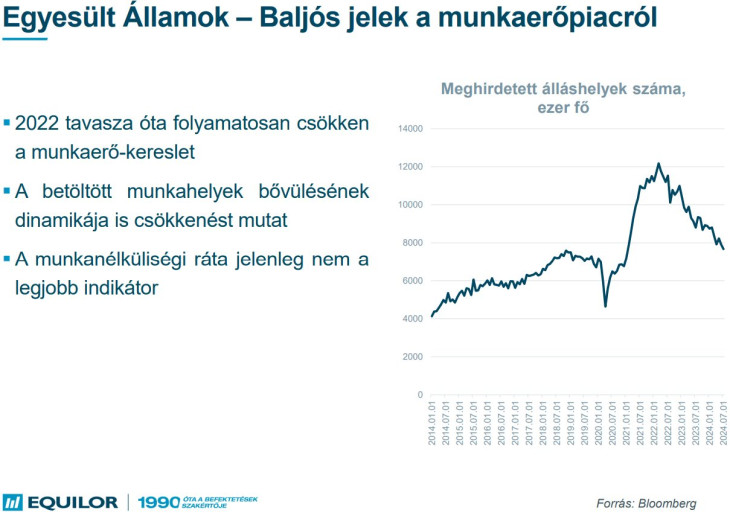

Baljós árnyak a munkaerőpiacon

Az USA-ban egyelőre dinamikus a növekedés, de vannak jelei annak, hogy a konjunktúraciklus vége felé járunk. Így inkább lefelé mutató kockázatok vannak. A háztartások például a fogyasztásuk nagy részét már inkább hitelből finanszírozzák. A munkaerő-kereslet pedig 2022 tavasza óta csökken, a betöltött munkahelyek száma is csak lassulva növekszik.

Mennyit ér a kamatemelés?

Szerdán, szeptember 18-án teszik közzé a Fed kamatdöntését, a piacon 25 vagy 50 bázispontos csökkentést várnak. Az Equilor óvatosabb, 25 bázispontra számít, mivel a Fed szeretné elkerülni, hogy később esetleg kamatot kelljen emelnie.

A monetáris lazítás hatásait azonban csökkentheti, hogy a bankoknak egyre kevesebb a likvid eszköze, az úgynevezett fordítottrepó-állomány. A kamatemelés hatása (transzmissziója) a hosszú lejáratú jelzáloghiteleknél alig érvényesült korábban, így attól lehet tartani, hogy a kamatcsökkentés hatása sem lesz megfelelő.

Szenved a német ipar

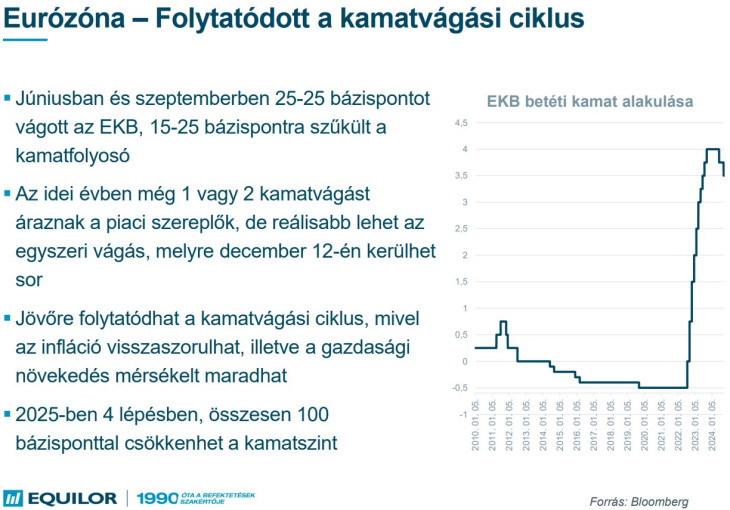

A német ipar szenved, bár júniustól már emelkedtek a gyáripari megrendelések. A fogyasztás sem indult be, az energiaárak pedig viszonylag magasak. Közben az európai úgynevezett periféria-országok, mint Spanyolország, jól teljesítenek, főként a turizmusnak köszönhetően.

A piac két, az Equilor vezető elemzője inkább csak egy további kamatvágásra számít az idén. Jövőre pedig négy lépésben száz bázisponttal csökkenhet az eurózóna kamata.

Németország baja begyűrűzött

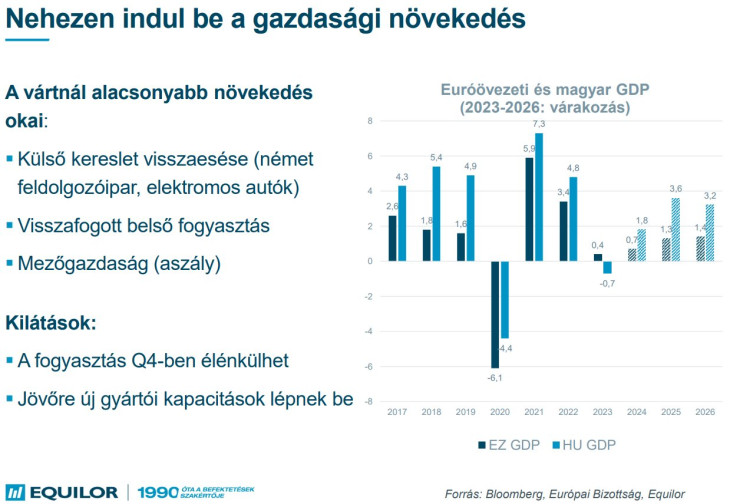

Magyarországon alapvetően a német gazdasági ciklussal vagyunk egy hullámhosszon, alapvetően ez látható a gazdasági növekedés számaiban is. A külső kereslet csökkenése miatt lett az idei növekedés alacsonyabb hazánkban a várnál. A német autóipar valósággal sokkot kapott a kínai gyártók konkurenciájától.

Eközben az időjárás sem volt kegyes hozzánk, a nyár rendkívül aszályos volt, ami a mezőgazdaság teljesítményét alaposan visszahúzza.

Csúnyán néz ki a lakossági fogyasztás

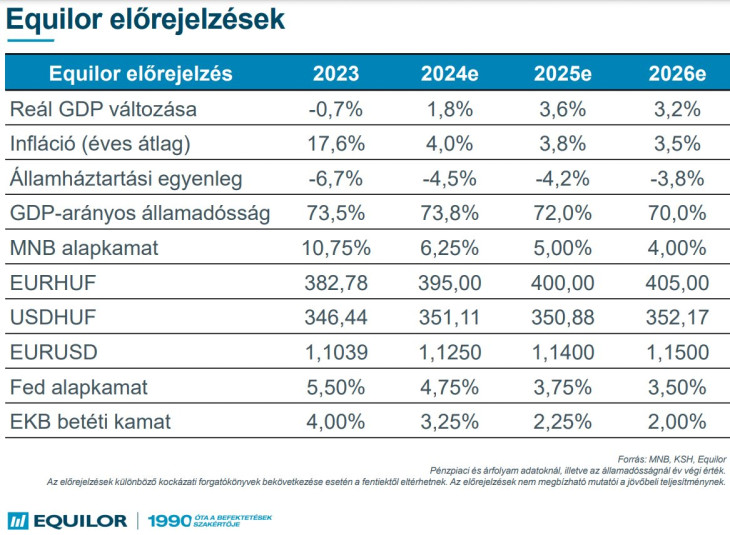

A hazai lakossági fogyasztás is messze a várakozásoktól elmaradt idén. Ez azonban a negyedik negyedévben javulhat. Így az Equilor reálisnak tartja a kormány által is prognosztizált, 1,8 százalék körüli gazdasági növekedést.

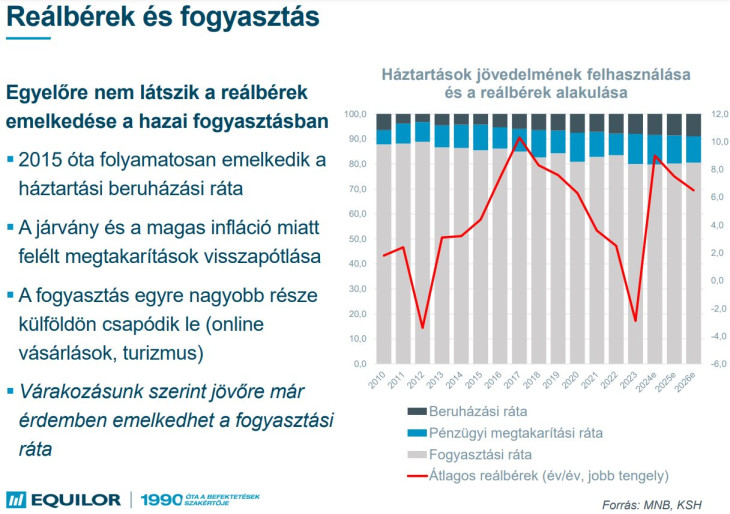

Miért alacsony a fogyasztás szintje nálunk? Egyrészt mert ennek egyre nagyobb része külföldön csapódik le. A lakosság bizalma nagyon lassan áll vissza a korábbi sokkok után, részben azért, mert az élelmiszerek nagyobb részét teszik ki sok fogyasztó kosarának. Így egyes csoportokban a reálbér-növekedés alatta marad az aggregált számoknak. Mások a korábban felélt megtakarításaikat töltik vissza.

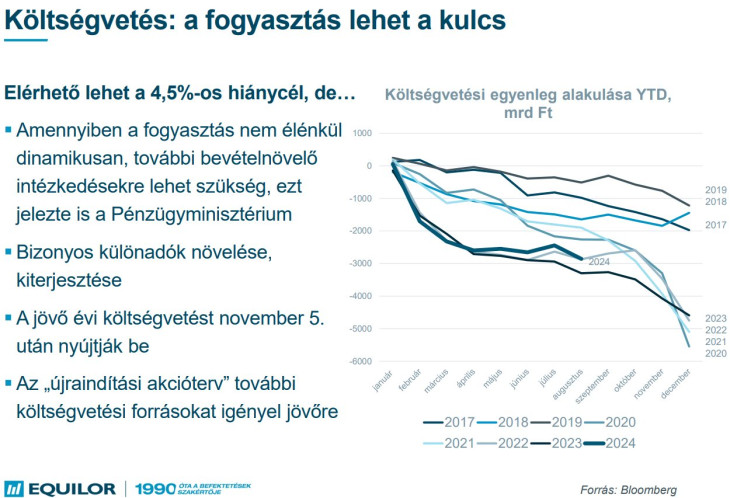

A 4,5 százalékos hiánycél eléréséhez további különadók bevezetésére lehet szükség – mondja az elemző.

Meddig eshet a magyar kamat?

Az Equilor jövő nyárig minden második hónapban vár kamatvágást, az idén pedig a piac által várt három helyett csak kettőt. Idén év végére 6,25 százalékos alapkamatot várnak, 2025 végére ez 5,0 százalék lehet.

Jövő tavasszal új jegybankelnököt választanak, miután a jelenlegi vezető, Matolcsy György már két mandátumot kitöltött, nem választható újra. A következő kamatdöntő ülés egyébként szeptember 24-én, kedden lesz.

Elérhető az inflációs cél

Az Equilor szerint jövőre elérhető az inflációs cél, a lakossági bizalmi index a reálbér-növekedés nyomán helyreállhat. Az energiaszámlánk nemzetgazdasági szinten meglehetősen kedvezően alakul. A földgáz- és olajbehozatalunk több lábon áll.

Az állampapírok hozamának csökkenése Magyarországon lassulhat. A hazai országkockázati megítélés várhatóan nem változik, a lengyel állampapírok hozama feletti hozamfelár tavasz óta 68-ról 92 bázispontra emelkedett. A fogyasztás élénkülése csökkentheti a folyó fizetési mérleg többletét.

Hét óriás húzta a részvénypiacot

Az S&P 500 index idei szép emelkedését főleg a hét nagy technológiai óriás (a Magnificient 7) okozta, az ezek nélkül vett indexemelkedés jóval szerényebb. Az augusztusi minipánikot a recessziós félelmek, a gyenge makroadatok idézték elő, illetve a japán jen “carry trade-pozíciók” zárása. A piac azóta sem nyugodott meg teljesen, erősek a félelmek, a mesterséges intelligenciába vetett hit megtörni látszik – mondta el Buró Szilárd pénzügyi innovációs vezető.

Sehol sincs remény?

Az európai részvényeket az ipari szektor versenyképtelensége nyomasztja. Kínában nem látszik megoldás az ingatlanpiaci problémák kezelésére, a tőzsdeindexek már a Covid-válság idején kialakult szinthez közelítenek. Japánban pedig elsősorban a jen gyengesége húzta a tőzsdét, más devizában számolva nem volt annyira nagy az emelkedés.

A magyar tőzsde az egyik legjobban teljesítő részvénypiac volt. A korábbi rossz híreket már beárazták, és minden új hír már inkább felfelé hajtja az árakat – mondta el a vezető elemző.

Olcsónak tűnik a Mol

A július 8-án belejelentett új pénzügyiadó-terhek együttes hatása 25 milliárd forint lehet, ami nem nagy tétel az OTP Bank profitjához képest. (Amelynek nagy része – 69 százaléka – már amúgy is régóta külföldről származik.) Pozitív, hogy a bank újabb részvény-visszavásárlási programot indított szeptemberben.

“Mol: Magas adók, romló külső környezet” – ezzel foglalta össze az elemző az olajtársaság helyzetét. A részvény értékeltsége ugyanakkor alacsony, már az osztalék is szolid befektetéssé teszi.

Inflációval nő a Telekom

A Richter a nőgyógyászatban erősít és terjeszkedik.

Dinamikusan növekszik a Magyar Telekom, amely az inflációval növelni tudja a bevételeit. A költségei viszont nem nőttek olyan mértékben, és a távközlési különadó is megszűnik 2025-től. A cég megemelte célszámait a két utóbbi gyorsjelentés után. A mobilinfrastruktúra leválasztása pedig egyszeri pozitív eredményt hozhat.

A magyar részvények a legolcsóbbak?

Olcsó részvénypiacokat kéne keresni, de melyek azok? A ciklikusan igazított P/E ráták alapján a főbb amerikai részvénypiacok drágának számítanak, az európai és német piac közepesen. Viszont a régióban mind a magyar, mind a lengyel részvénypiac nagyon olcsó.

Másrészt olyan szektorokat érdemes választani a részvénypiacokon, amelyek a gazdasági ciklus vége felé szoktak jól teljesíteni, mint a kiskereskedelem, a közművek vagy a gyógyszeripar.

Mindent a forintról

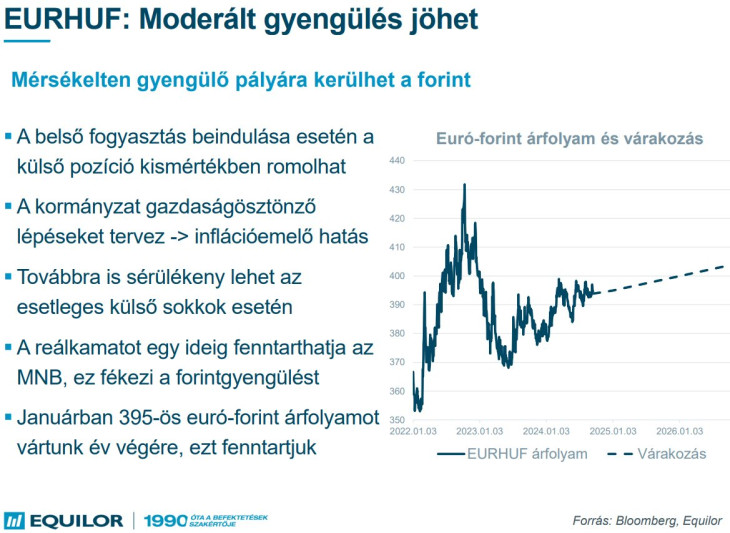

Minden tényezőt mérlegelve lassú, de folyamatos forintgyengülés várható a közeljövőben, “mérsékelten gyengülő pályára kerülhet a forint” az Equilor szerint. A sérülékenységünk megmarad, miközben a kormány inflációs hatású gazdaságélénkítő lépéseket tervez.

Újra a tűzzel, a 400-as árfolyammal, játszunk – mondta Buró Szilárd.

Emiatt a következő monetáris tanácsi ülésen is inkább óvatosság várható, csak 25 százalékpontos kamatcsökkentés valószínű. Az euró/forint jelenleg enyhén emelkedő trendcsatornában mozog, ez folytatódhat jövőre is.

Meglepő fordulat az államkötvényeknél

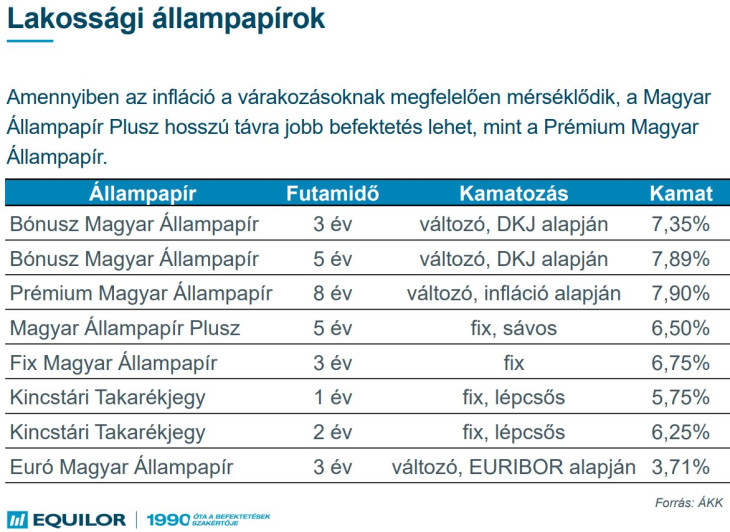

A brókercég szerint kisbefektetői szempontból a Magyar Állampapír Plusz jobb befektetés lehet most, mint a PMÁP, amelynek hozama a csökkenő infláció miatt fog süllyedni. A MÁP Plusz arra is jó, hogy “tartsuk szárazon a puskaport, ha még jobb befektetések is jönnének” – tartják.

Az eurónak áll a zászló

Az eurókamat csökkentése kisebb lehet, mint a dolláré, így a dollár kamatelőnye csökkenhet, emiatt az euró erősödése trendszerűvé válhat. A gazdasági növekedés is javulhat az EU-ban, ami szintén ebbe az irányba mutat.

A japán jennél megérkezett a régóta várt fordulat, évtizedes folyamatok fordultak meg az ultralaza monetáris politika befejezésével, a két kamatemeléssel. A defláció szintén véget ért a szigetországban, és talán a carry trade is. (A kockázatos befektetések finanszírozása olcsó japánjen-hitelből.)

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Túszejtés vagy pénzmosás?

Túszejtés vagy pénzmosás?