Az osztalékrészvények özvegyeknek és árváknak való, békebeli, kiszámítható jövedelmet biztosító befektetést jelentenek – tartják sokan. Ráadásul az a hír is járja, hogy a volatilitásuk alacsonyabb, vagyis a kockázatuk kisebb. Válságok idején kevésbé esnek, mint a többi részvény. De vajon valóban így van-e? Más korszakokban talán így volt, az idén azonban biztosan nem.

Az Egyesült Államokban 15 éve bevezettek egy újdonságot, az “osztalék-arisztokraták” fogalmát. Ez olyan, az irányadó S&P 500 index tagjai közé tartozó részvényeket jelent, amelyek már legalább 25 egymást követő évben növelni tudták osztalék-kifizetésüket. A november végi adatok szerint 65 ilyen részvény volt. (Indexük az S&P 500 Dividend Aristocrats Index.)

Már nem jobbak az osztalék-arisztokraták

A Wikipédia ma is azt írja, hogy ez az index hosszabb távon túlteljesítette az irányadó “sima” S&P 500 indexet. Az újabb adatok azonban mást mutatnak, a Financial Times adatbázisa szerint öt év alatt az osztalék-arisztokratákat tartalmazó ProShares S&P 500 Dividend Aristocrats ETF (NOBL) éves szinten 12,44 százalékkal ment fel. (ETF: tőzsdén kereskedett alap.) Eközben a normál S&P 500 indexet követő SPY ETF 14,00 százalékot hozott.

Vagyis az osztalék-arisztokraták hozama némileg alatta maradt a teljes részvénypiac hozamának. (Ezekben az adatokban benne van az időközben kifizetett hozamok hatása.)

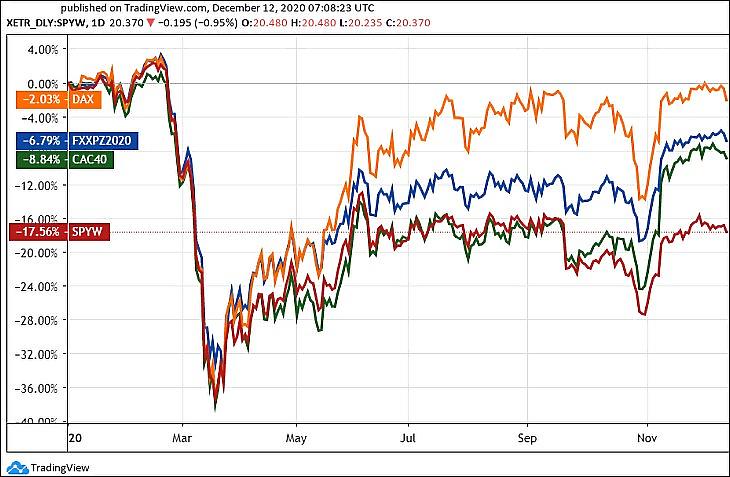

Ami ezt az évet illeti, az alulteljesítés még egyértelműbb. Amint az első grafikonon látható, a teljes részvénypiac közel 13 százalékkal emelkedett, a NOBL csak 5,4-el. A hozzá hasonló SDY pedig egyenesen mínuszban van még. De az idei folyamatokból legalább elég jó lehet tudni, hogy mi ennek a széthúzásnak az oka.

A technológia mindent vitt idén

A márciusi tőzsdei zuhanás után az év hátralevő része arról szólt, hogy a járványügyi korlátozások között, bezárt lakosság mellett is nyereséget hozó online cégek felülteljesítették a hagyományos ágazatokat. Az első grafikonon ez abból látszik, hogy a Nasdaq 100 indexet követő QQQ ETF majdnem negyven százalékos hozamot ért el.

Az osztalék bajnokai, királyai és arisztokratái |

|||

| Magyar név | Angol név | Leírás | Cégek száma* |

| Osztalék-arisztokraták | Dividend Aristocrats | Az S&P 500 indexben szereplő amerikai cégek, amelyek az utóbbi 25 évben minden évben növelték osztalékukat. | 65 |

| Magas hozamú osztalék-arisztokraták | High-Yield Dividend Aristocrats | Az S&P Composite 1500 indexben szereplő cégek, amelyek az utóbbi 20 évben minden évben növelték osztalékukat. | 117 |

| Európai osztalék-arisztokraták | Euro Dividend Aristocrats | Olyan európai cégek, amelyek az uóbbi tíz évben egyszer sem csökkentették osztalékukat. | 41 |

| Osztalék-bajnokok | Dividend Champions | Olyan USA-cégek, amelyek az utóbbi 25 évben minden évben növelték osztalékukat. (De nemcsak az S&P 500 index cégei.) | 138 |

| Osztalék-királyok | Dividend Kings | Olyan amerikai cégek, amelyek 50 éve minden évben növelték osztalékukat. | 30 |

| *2020. november végén. | |||

Az ipari részvények ősöreg Dow Jones indexe pedig (US30) csak négy százalékot hozott. Az S&P 500 index valahol a kettő között van, ami annak köszönhető, hogy abban is vannak már bőven technológiai nagyágyúk. Ezek húzták fel elsősorban az idén a teljes részvénypiac ábrázolására gyakran használt indexet is.

Európában tíz év már nagy teljesítmény

De álljunk odébb egy kontinenssel, és nézzük meg Európát is. Az S&P Global létrehozott hasonló indexet az európai részvényekre is. (S&P Euro High Yield Dividend Aristocrats index.) De az itteni részvénypiac sajátosságai miatt megelégszenek azzal, ha az arisztokraták tíz évig minden évben növelni, vagy legalább szinten tartani tudták kifizetéseket. Talán azért lazább a szabály, mert a 2008-2009-es válság mélyebb vagy hosszabb volt kontinensünkön? Vagy mert kevésbé divat az osztalékfizetés, ahogy az osztalékért történő befektetés is?

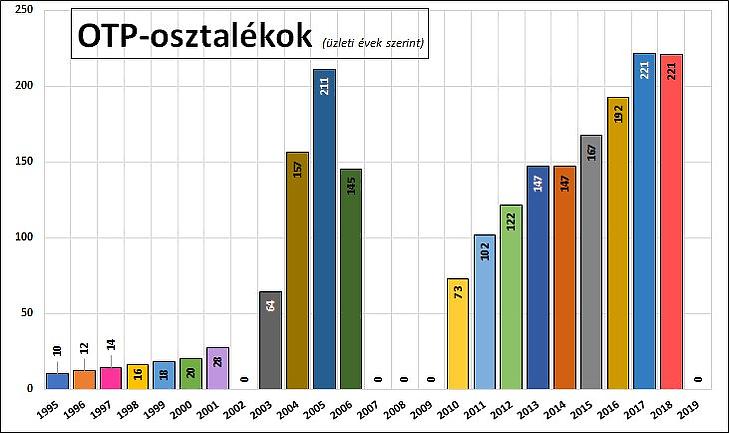

Ám az európai osztalék-arisztokraták sem igazán remekeltek az idén, ahogy a második ábrán látható. Ezek európai ETF-je (SPYW) elmaradt a német, a francia vagy az összeurópai indexektől ebben az évben. Méghozzá eléggé jelentősen, majdnem kilenc százalékponttal. Miközben egyébként Európa eleve alulteljesített az Egyesült Államokhoz képest.

Nem a sikertörténetek vannak az osztalék-listán

Hogy milyenek az alulteljesítésnek az oka, azt legkönnyebben úgy érthetjük meg, ha ránézünk a tíz legnagyobb európai osztalék-arisztokratát tartalmazó listára.

Európai osztalék-arisztokraták toplistája*

- Fortum Oyj (közszolgáltató)

- Total SA (energia)

- Allianz SE (pénzügy)

- Red Electrica Corporacion SA (közszolgáltató)

- UPM-Kymmene Oyj (nyersanyagok)

- Sodexo (ciklikus fogyasztási javak)

- Enagas SA (közszolgáltató)

- Energias de Portugal SA (közszolgáltató)

- Deutsche Post AG (ipar)

- Munich Re AG (pénzügyi)

(*Az S&P Euro High Yield Dividend Aristocrats indexben)

Ebből kiderül, hogy leginkább energiacégek és közszolgáltatók vannak e szorgalmas osztalékfizetők körében kontinensünkön, köztük néhány pénzügyi és ipari vállalkozással. Finn fakitermelő, francia olajmulti, portugál gázszolgáltató, német biztosító – ezek az ágazatok nem voltak éppen az év sikersztorijai.

Az osztalék-arisztokraták osztalékhozama

Itt is alulteljesítést okoz, hogy technológiai cégek lényegében nincsenek az indexben. Az amerikai osztalék-arisztokraták között is csak mutatóban akad egy-kettő, amely a modern technológia területéről érkezett, ezek az indexnek legfeljebb egy két százalékát teszik ki. A részvénypiacok idei fő húzóereje szinte teljesen kimarad ezekből a mutatókból.

Milyen hozammal kecsegtetnek az osztalék-arisztokrata ETF-ek most? A NOBL ETF osztalékhozama most éves szinten 2,0 százalék. Vagyis a jelenlegi árfolyamon, éves szinten két százalékos kötvényszerű hozamot várhatunk a kifizetéseitől. Ami versenyképes ugyan a tíz éves amerikai állampapírok kevéssel évi egy százalék alatti hozamával, de azért nem tűnik a gyors meggazdagodás útjának.

A német állampapírhoz képest jó az osztalék

Ugyanez a normál “Spider” (SPY) ETF esetében 1,55 százalék, tehát valamivel rosszabb, de nem olyan óriási a különbség. A lényeg, amit amint említettük, a növekedési lehetőségben van. Abban, hogy z osztalék-arisztokratáktól nagyobb osztaléknövekedés várható, mint a piac egészétől. Ez persze középtávon nagyban függ attól is, hogy mennyire lesz tartós a válság.

Az európai SPYW ETF osztalékhozama pedig 3,2 százalék éves szinten. Ez már csábítóbb, főleg annak fényében, hogy a német tíz éves kötvények hozama mintegy 1,5 százalékponttal alacsonyabb az amerikaiakénál, évi mínusz 0,6 százalék körüli. (Adatok forrása: Ycharts, SeekingAlpha, Investing.com.)

Bármi áron megpróbálnak osztalék-arisztokraták maradni

Az osztalék-arisztokraták köre egyébként alapvetően nőni szokott. November végén 65 amerikai osztalék-arisztokratát tartottak nyilván, ami kilenccel több, mint az egy évvel korábbi érték. Ez jó hírnek látszik, hiszen a válság ellenére is bőven vannak jó osztalékfizetők. Egy cég esett ki a körből a nyáron, amikor felfüggesztette az osztalékfizetést. Ez nem is sok ahhoz képest, hogy közel száz éve a legnagyobb gazdasági válságról beszélnek.

Indexek és ETF-ek |

||

| Index | ETF (tőzsdén kereskedett alap) | ETF kódja |

| Nasdaq 100 (NDX) | Invesco QQQ Trust | QQQ |

| S&P 500 Index (SPX) | SPDR S&P 500 | SPY |

| S&P 500 Dividend Aristocrat Index | ProShares S&P 500 Dividend Aristocrats | NOBL |

| S&P High Yield Dividend Aristocrats Index | SPDR S&P Dividend | SDY |

| S&P Euro High Yield Dividend Aristocrats index | SPDR S&P Euro Dividend Aristocrats | SPYW |

| (Forrás: S&P Global) | ||

De vannak olyan hangok, hogy a vállalatok egy részénél komolyabb csődhullám várható, nemrég például a német és a francia pénzügyminiszterek közös interjúban figyelmeztettek erre. Ha nem is csődre, de a kifizetések csökkentésére az osztalék-arisztokraták körében is fel kell készülni.

Annak érdekében azonban, hogy bent maradjanak az illusztris körben, és részvényüket jobban vásárolják a befektetők, intézmények, egyes cégek akár eladósodni is képesek. Csak hogy erejükön felül osztalékot fizethessenek. Benne maradhassanak az illusztris arisztokrata-körben. Az olajvállalatokra például igazán nem túl jó világ jött az idén, mégis találunk még energiacégeket a listán (például a Chevront).

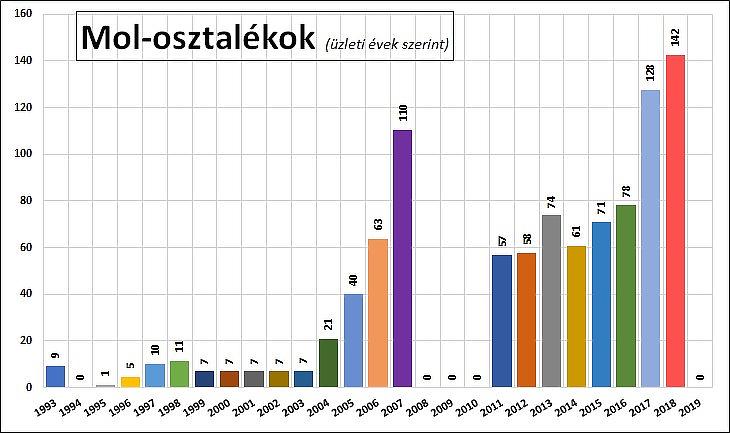

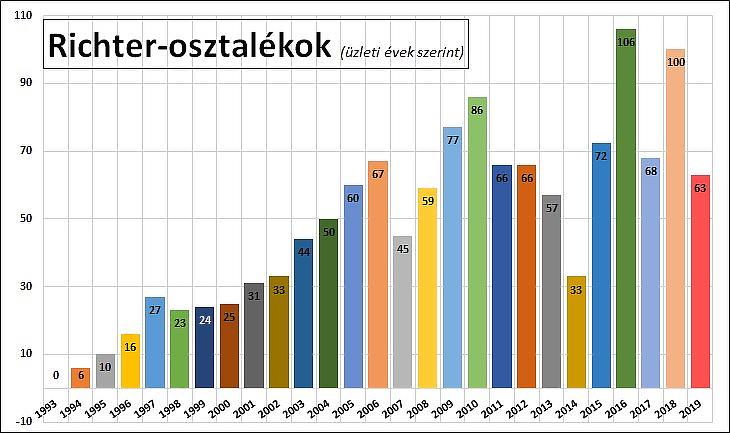

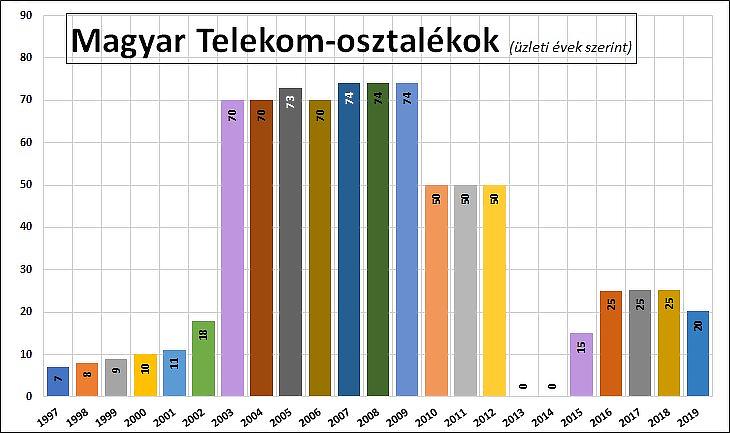

Lyukak a magyar osztalék-grafikonokon

Amint a magyar vonatkozású grafikonokon látszik, a négy legnagyobb magyar tőzsdei papír aligha pályázhat egyelőre az osztalék-arisztokrata címre. Tőzsdei pályafutásuk csak mostanában érte vagy éri el a 25 évet. A négyből három több évben is teljesen elhagyta az osztalékot, amikor válságot, különadókat vagy egyéb nagyobb szerencsétlenséget kapott a nyakába. A bankokat vészterhes időkben hatóságilag is eltiltják a kifizetésektől.

Egyedül a Richternél nem maradt el egyetlen osztalékfizetés sem egészen 1994 óta, azaz 26 éve. De a kifizetések mértéke itt is eléggé hullámzó. A gyógyszercég fizetett ugyan osztalékot például az idén is, de 100-ról 63 forintra csökkentette annak mértékét. Egyébként évek óta nem fizetett ilyen keveset, 2015-ben volt ennél alacsonyabb az osztaléka. A Richter a leghosszabb ideig 1998-tól 2006-ig növelte osztalékát folyamatosan, azaz nyolc éven keresztül. Ekkor volt a Richter a legközelebb ahhoz, hogy legalább az európai osztalék-arisztokraták tíz éves követelményét teljesítse. A Mol-nak is volt egy hasonló időszaka 2000-től 2007-ig.

Tán nem arisztokrata, de szorgalmas

Bizonyos értelemben azonban a Richter nagyon is kiszámítható. Osztalékpolitikája szerint ugyanis sok éven át a nyereség legalább negyedét osztotta ki a részvényeseknek osztalékként. Tavaly pedig 48,43 milliárd forint adózott nyereséget ért el, ebből 18,85 milliárd osztalékot fizetett (az eredmény 38,9 százalékát).

Rendszeres, jó osztalékfizető képességű, de kisebb-közepes cégek még például a Graphisoft Park, Állami Nyomda, a Zwack a magyar tőzsdén. A hazai osztalékhozamok a legjobb esetekben gyakran elérik az évi 5-7 százalékot. De a lakossági állampapírok erős versenye, a majdnem öt százalékos kamatok miatt rövidebb távon ez is inkább egyes intézményi befektetők számára érdekes jelenleg. (Lásd még: Azt hittük, a MÁP Plusz lesz a legjobb állampapír…)

Számít még egyáltalán az osztalék?

Az osztalékok az amerikai részvénypiacon 1926 óta a részvényekből származó teljes megtérülés (hozam) közel egyharmadát adták. Míg az árfolyamnyereség csak körülbelül a kétharmadát – próbál kedvet csinálni az S&P Dow Jones osztalék-arisztokraták indexének adatlapja (fact sheet). Ez az index szerintük folyamatos osztalékbevételeket biztosító részvényeket tartalmaz. Más indexektől vagy alapoktól eltérően nem csak az osztalékhozamokra fókuszál, amelyek hagyományosan leginkább a pénzügyi szektorból és a közszolgáltatóktól szoktak érkezni. Ennél sokkal diverzifikáltabb, mert itt több szektorból jön az osztalék. Az index portfóliójában még növekedési részvények is vannak – utalnak rá.

Érdemes azonban hozzátenni, hogy az utóbbi években a sajátrészvény-vásárlások is hasonló szerepet töltenek be az amerikai cégek életében, mint az osztalék. Részben valószínűleg adózási, részben marketing-okokból (jó reklám a magas árfolyam) így is juttatnak vissza pénzt a részvényeseknek. Jó példa erre az Apple, amely kilenc év alatt 379 milliárd dollárt a részvényvásárláson keresztül, és csak 103 milliárdot osztalék formájában osztott vissza részvényeseinek.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Már csak néhány óra maradt a csapásig a források szerint.

Már csak néhány óra maradt a csapásig a források szerint.