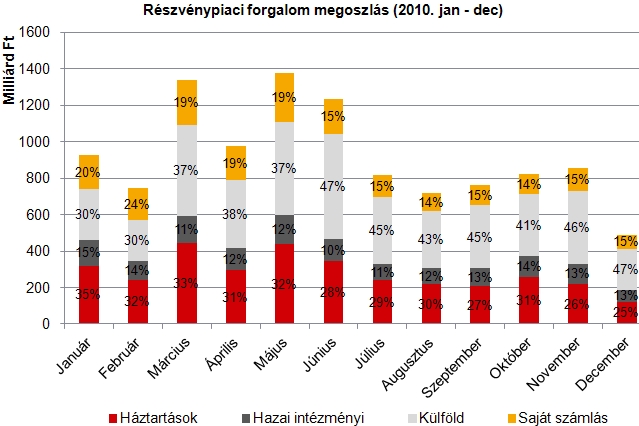

A hazai kisbefektetők viselkedését alapvetően kevéssé határozza meg a nyári szabadság időszaka, nem is lehet meghatározni, hogy nyáron csökken vagy növekszik a kisbefektetők aktivitása - válaszolta a Privátbankár kérdésére az OTP Bank. Ezt alátámasztandó a pénzintézet csatolta is a BÉT honlapjáról letölthető statisztikákat, az egyik ábra szerint például 2010-ben novemberben és decemberben jóval alacsonyabb (25-26 százalék) volt a hazai háztartások részvénypiaci részesedése, mint nyáron (28-30 százalék). Tavaly pedig nagyon megugrott az aktivitásuk augusztusban, a piaci turbulenciák idején.

|

| (Forrás: Budapesti Értéktőzsde) |

Az OTP tapasztalatai szerint alapvetően kétféle befektetői hozzáállás létezik: az egyik a kevésbé aktív, ugyanakkor tudatos tőzsdézőké, akik a kockázatosabb eszközökről úgy gondolkodnak, hogy ezek hosszabb távra szóló befektetések. Ők jellemzően szélesen diverzifikált portfólióval rendelkeznek, és a kockázatos eszközök csak ennek egy kisebb részét teszik ki. Az ő viselkedésüket nem igazán befolyásolja a nyári egy-két hetes szabadság, hiszen ők, amikor itthon vannak, akkor sem követik nyomon napról napra a tőzsdei árfolyamok mozgását.

Az OTP stop loss-megbízásokat javasol

A másik csoport, a „spekulánsok”, akik aktívan tőzsdéznek és jellemzően rövidebb távra vesznek fel kockázatos pozíciókat, amelyeket viszonylag hamar le is zárnak. Az aktív tőzsdézők túlnyomó többsége online kezeli befektetéseit, és az internetes tőzsdei kereskedési rendszereket használják, amelyek lehetővé teszik, hogy a világon bárhonnan, bármikor adjanak megbízásokat, akár nyaralnak, akár nem – írja a bank.

|

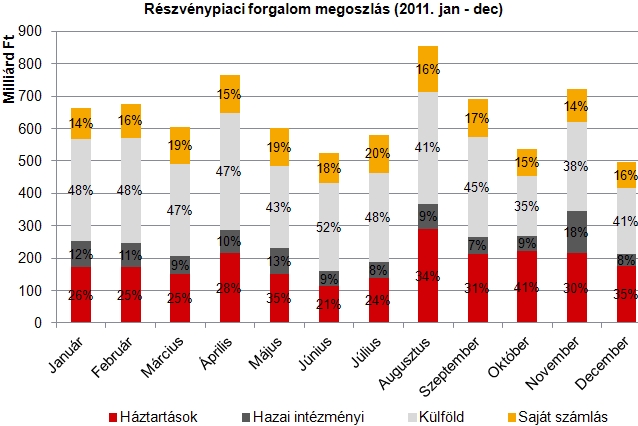

| (Forrás: Budapesti Értéktőzsde) |

Ugyanakkor stop-loss megbízásokkal lehet és érdemes növelni a nyaralás nyugalmát. Az online tőzsdézés esetében sem tudnak a befektetők minden pillanatban hozzáférni a számláikhoz és a jelenlegi volatilis környezetben akár napon belül is nagyot tudnak fordulni a piacok. Megfelelő szintekre megadott stop-loss megbízásokkal azonban csökkenthető egy esetleges nem várt fordulat esetén bekövetkező veszteség. De egyénenként változik, hogy az egyes befektetők hogyan kezelik a kockázatos befektetéseket.

Solar Capital: a bróker úgyis felhív, ha baj van

Horváth Dávid, a Solar Capital üzletkötője szerint a kisbefektetők szokásaira nem lehet egy általános trendet megállapítani. A nyári időszakban szerinte is inkább a nagy és koncentrált tőkét megmozgató brókerek eltűnése okozza a tőzsdei forgalom drasztikus visszaesését, nem annyira a kisbefektetőké. Azok a befektetők, akik brókercégen keresztül tőzsdéznek, jellemzően nem nagy százalékban likvidálják a pozíciókat nyaralás előtt, mert a bróker telefonon úgyis értesít, ha bármi olyan dolog történik, ami közbeavatkozást igényel. A legmagasabb kockázatú spekulatív pozíciók azonban ilyenkor jellemzően nem élnek.

Az elmúlt néhány évben egyértelműen kockázatkerülőbbek lettek a befektetők, hiszen nagyon rövid idő alatt óriásit tud fordulni a hangulat a piacon. Ez arra enged következtetni, hogy a befektetők egy része maga is inkább spekulánssá változott, nem alapoznak hosszú távú trendekre. A tőkeáttétellel operáló spekulánsok tömeges eltűnése még feltűnőbb jelenség.

KBC Equitas: Ha van külső inger, akkor gyorsan visszatérnek

Takács Szabolcs, a KBC Equitas igazgatója a Privátbankár érdeklődésére azt közölte: nincs egyértelmű kisbefektetői viselkedés, befektetési stílustól függően változik a dolog. Általánosságban annyit talán ki lehet jelenteni, hogy minél kockázatosabb egy pozíció, annál kevésbé hajlamosak megtartani azt a befektetők a nyári szabadság idejére. Aki felszámolják pozíciójukat, azok diszkontkincstárjegyekbe vagy pénzpiaci alapba teszik a tőkét, akik tovább futtatják, azok a leggyakrabban stop-loss megbízásokat használnak kockázatcsökkentésre.

|

Ha nem éri őket különösebb külső inger, akkor jelentősen csökken a hazai kisbefektetők aktivitása – mondja Takács Szabolcs. Ha viszont éri, mint például 2011. augusztusában, akkor gyorsan visszatérnek a piacra ők is. Ha pedig kiszárad a likviditás egy piacon, az mindig befolyásolja az árfolyamok alakulását is.

Az egyiknek ajánlott, a másiknak ellenjavallt a vakációs tőzsdézés

Egyénenként változik, hogy tőzsdéznek-e nyaralás alatt. Van, aki a nyaralás idejére sem függeszti fel a kereskedést, és van, aki a híreket sem követi ilyenkor. Az Equitas azt tanácsolja nekik, hogy döntsenek a saját belátásuk szerint. Nincs egy darab általános sikerrecept, van, aki nyaralás közben, kipihent fejjel képes a legjobb befektetési döntéseket meghozni, s van olyan is, akinek ilyenkor nem szabad a piacokkal foglalkoznia. A cég tőzsdei oktatása pszichológiai szekciójában foglalkozik a kérdéskörrel.

Arra a kérdésre, hogy lehet-e hatékonyan pihenni úgy, ha aktív kockázatos pozíciónk van, azt mondják, erre sincsen recept. Van, aki akkor tudja kipihenni magát, ha nyaralás közben is odafigyel a piacokra és pozíciót tart nyitva, s van, akit ez megakadályozna a pihenésben. Itt is az a legfontosabb, hogy kiismerjük önmagunkat és megtaláljuk a saját magunkhoz legjobban illeszkedő stratégiát.

Erste: Már a hosszú hétvégék előtt is kétszer meggondolják

Akik felszámolják pozícióikat, azok a rövid lejáratú, kockázatmentes megoldásokat keresik, a likviditási, pénzpiaci alapok az elsődleges haszonélvezői a szabadságnak. Hosszabb szabadság esetén a szabadság végéhez közeli lejáratú állampapírok, illetve ritkán a bankbetétek jelentik a megoldást - írják.

Stop loss, take profit, vagy telefonálj

A kockázatcsökkentő fedezeti ügyletek viszont egyáltalán nem jellemzőek, hiszen azok a pozíció lezárásához közeli eredményt produkálnak. A pozíciót megtartó ügyfelek szándéka viszont pont az, hogy vállalják az árfolyamváltozás okozta kockázatokat, bízva befektetési döntésük sikerességében. Azon ügyfelek, akik a pozíció fenntartása mellett döntenek, felmérik, hogy a nyaralás alatt milyen rendszerességgel, mennyi idejük lesz a piac nyomon követésére. Ennek megfelelően alakítják ki a kockázatkezelési technikát.

Leggyakrabban a stop loss, illetve take profit megbízásokat használják az Erste szerint. Nyaralás előtt jellemzően megbeszélik a brókerükkel, tanácsadójukkal, hogy milyen események okozhatnak komolyabb árfolyamváltozást, és ezt hogyan lehet kezelni. Ennek megfelelően állítják be a stopokat, illetve beszélnek meg más stratégiát. Tájékoztatják üzletkötőjüket a nyaralás alatti elérhetőségükről, és ilyenkor jellemzően gyakoribbá válik az ügyfél és üzletkötő közötti telefonos kapcsolat.

Ezért van a „sell in may”

A pozícióval rendelkező ügyfelek jellemzően telefonon szerzik be a piaci információikat, konzultálnak brókerükkel, és ha kell megbízást is adnak a nyaralás alatt. Az okostelefonokon bármilyen piaci információ könnyen elérhető, sőt a brókercégek mobil alkalmazásai ma már tőzsdei megbízások kezelésére is alkalmasak. Ám a jó befektetési döntéshez információra, racionális mérlegelésre, higgadt döntésre van szükség. Ha fél szemmel a vízben pancsoló gyermekünkre kell figyelnünk, akkor jóval nagyobb az esély arra, hogy rossz döntést hozunk – írja az Erste.

Ha nyersz, felüdít, ha veszítesz, fuccs a nyaralásnak

Ha a nyaralás alatt is nyomon kell követni befektetésünket, akkor érdemes félrevonulni, külön időt szakítani, kicsit kivonva magunkat egy rövid időre az üdülésből. De minél kockázatosabb pozíciónk van, annál több időt kell szánni annak menedzselésére, ami a nyaralás, feltöltődés kárára mehet. Ha egy stop megbízással védett nyereséges pozícióra kell néha ránéznünk, az még kellemes időtöltés is lehet. Sőt az a tudat, hogy a nyaralás alatt a befektetéseinkkel a nyaralás költségeit, vagy egy részét sikerül előteremteni, külön örömmel tölthet el. Viszont egy veszteséges pozíció kezelése, az idegeskedés, tanácstalanság nem csak a saját, hanem az egész család nyaralását teheti tönkre – így az Erste.

Equilor: Hogy tényleg nyugodtan teljen a pihenés

Az Equilor Befektetési Zrt. igazgatója, Nagy Bertalan szerint a cég ügyfeleinek többsége zárja pozícióit a nyaralás előtt, hogy tényleg nyugodtan teljen a pihenés. A Privátbankár megkeresésére azt javasolják azon ügyfeleinknek, akik mégis nyitott pozíciót hagynak, hogy lehetőség szerint ezt csak akkor tegyék, ha adtak stop-loss és a take-profit megbízást is a pozíció mellé, így egy nem kívánt piaci hatás esetén is nyugodtak lehetnek, mert nem kell attól tartaniuk, hogy nem kívánt szinteken találják a befektetésüket, amikor visszatérnek. Az Equilornál is rövid futamidejű állampapírba vagy pénzpiaci alapba fektetik megtakarításaikat az ügyfelek a pihenés idejére.

A brókercég tapasztalata szerint megfigyelhető nyáron a forgalom visszaesése, mivel ebben az időszakban a befektetők aktivitása is csökken. Alacsonyabb forgalom mellett az árfolyamok is kicsit érzékenyebben reagálnak a hírekre, például tavaly augusztusban heves piaci mozgásokat láthattunk.

A társaság szerint érdemes mindenkinek évente 1-2 hétre teljesen kikapcsolódnia és kipihennie magát. Ez nyitott pozíciókkal egy hektikus piacon nem könnyű. Ismernek azonban olyan befektetőket, akiknek a napi rutin részét képezi a hírek olvasása, a tőzsdék figyelése és erről a nyaralás során sem szeretnének lemondani. Aktívan kereskedve azonban nehéz elképzelni, hogy valaki teljesen el tud lazulni és ki tud kapcsolni.

Hasonló kisbefektetői témájú körkérdéseink voltak:

Intuíció? - a nők tőzsdézési szokásairól

A pánik rossz tanácsadó - forintspekulációs módszerek

A magyarok imádják a részvénykibocsátásokat - Facebook és társai